在今年市场的跌宕起伏中,纯债基金的表现可以说是脱颖而出。截至12月1日,99%的纯债基金今年斩获正收益,平均收益2.99%(数据来源:同花顺iFind),稳坐今年的“盈利”担当之位,基金规模也一路蒸蒸日上。

纯债基金为何成为“顶流”

根据同花顺iFinD的数据显示,今年前三季度,公募基金“成绩单”里近半数基金收益为负,其中,股票型和混合型基金的业绩分化明显:

• 股票型基金中公布今年前三季度业绩的有3003只,平均收益率为-5.04%,2182只基金收益率为负,占比72.66%;

• 7084只混合型基金今年前三季度平均收益率为-6.78%,5360只基金收益率为负,占比为75.66%,收益率最高(55.32%)和最低(-46.67%)的基金表现之间差了101.99%,业绩分化明显。

而债券基金和货币基金,整体表现相对较好:

• 债券型基金今年前三季度平均收益率为2.33%,93.75%的基金今年前三季度收益率为正;

• 货币型基金均实现正收益,平均收益率为1.42%,其中,最高的为1.83%,最低的为0.25%。

一方面,在股市持续震荡的大环境下,权益类资产波动较大、收益不确定性较强,很多风险承受能力不高的小伙伴会感觉到有点扛不住;

另一方面,货币基金虽然风险相对最小,但这些年收益也在持续下滑。而从历史表现来看,债券型基金可以帮助投资人“回血”的同时,还能争取到比货币基金多一些的收益。

因此,越来越多中低风险偏好的投资人纷纷选择参与其中,使得债券型基金的规模在今年屡创新高,尤其是完全不投资于股票市场的纯债基金,规模涨幅显著。

统计了下,截至2023年12月3日,中长期纯债债基和短期纯债债基规模合计达到6.13万亿,同比增长3.74%(数据来源:同花顺iFind)。

此外,除了业绩表现可圈可点之外,纯债基金的费用相对更低。纯债基金的各项费率普遍低于主动权益类基金,一定程度上可以为投资人节省投资成本。

其中短期纯债基金的管理费+托管费平均水平约为0.34%,中长期纯债基金的平均水平约为0.4%。而权益类基金大多在1%以上。

数据来源:同花顺iFind,选取同类平均数据反映该类基金费率情况

年底是布局纯债基金的“窗口期”吗?

随着2023年底临近,相信不少投资人都在做最后的投资计划。不想承担太高的风险,或者希望等到更合适的时点再去参与权益市场的投资机会,那此刻配置一定比例的中低风险产品,作为投资组合的压舱石品种,是性价比较高的选择。

从市场情况来看,7月底以来宏观政策全面加码,一系列政策进入落地实施阶段后,经济筑底回升的趋势较为明显,但中国经济自身的修复仍在逐步进行中,还将伴随着一些不确定性因素,对于个人投资者来说,投资的难度还是比较大的,可以通过做好多元资产配置、增加中低风险产品的比重来降低投资风险。

债市方面,在经历了7月末以来的调整叠加近期资金面偏紧、银行存款利率持续下调等事件,对于风险偏好不高的投资者来讲,中短期债券所提供的确定性的票息机会值得关注。

因此,持有期较短的纯债基金,是比较适合于“闲钱理财”的,能够在波动相对较小的同时,获取相对有优势的回报。

不过长期来看,纯债类产品作为积少成多的闲钱投资工具,在配置中并不需要太在意“择时”问题。

下图很好地展示了短期纯债基金指数与中长期纯债基金指数的长期表现情况,自2008年以来,每年均取得了正收益。从各年的平均值来看,短期纯债基金指数年均为3.34%,中长期纯债基金指数年均为4.38%。(数据来源:WIND)

纯债产品该怎么选?

那么纯债基金那么多,应该怎么选?

我觉得可以从以下三个维度进行筛选。

1、 看投研团队和基金经理

债券市场也受海内外宏观经济/政策/汇率等影响,需要团队有全球视野,能从全球产业链研究的角度,更全面地捕捉机遇。

此外,债券一旦发生违约爆雷事件对基金净值影响很大,因此,基金经理和投研团队拥有成熟稳定的投资框架和完善信用评级体系很重要。

2、费率的优惠

虽然债券基金的费率已经很低了,但谁会嫌弃东西更便宜呢?

纯债基金的各项费率通常低于混合型债券基金和股票型基金,但高于货币基金,能一定程度帮助投资人节省投资成本。

3、产品的持有期

纯债基金没有固定的投资公式,合适的持有期长短也因人而异。

一般来说,同样类型的纯债债基,持有期长的预期收益高一些,持有期短的低一些。

如果能相对平衡一些,兼顾收益和流动性,自然很舒服啦。

一只诚意满满的纯债基金

综合来看, 我觉得贝莱德安睿30天持有债券(A类:020202,C类:020203)是蛮符合上述标准的。

首先,贝莱德基金具备强大的投研能力,视野覆盖全球。

贝莱德集团已经积累了10多年的中国债券投资经验,截至今年3月份,贝莱德集团管理的中国债券资产规模约1200亿元。贝莱德基金投研团队能够立足本土投资经验,充分汲取集团全球投研平台的资源优势,多维度挖掘债市投资机会。

对于债券投研来说,宏观利率的研判至关重要,而贝莱德基金具备完善的分析模型,通过金融数据指标跟踪预测经济走势,对债市利率进行前瞻性的预判。

此外,贝莱德基金独特的信用评级优势,能够在个券研究中有效寻找性价比更高的标的,换句话说就是具备出色的增厚收益能力。

掌舵的基金经理也是经验丰富的“老司基”。贝莱德安睿30天持有债券拟任基金经理为王洋,他有14年的证券从业经历,7年债券投资经验。比较擅长构建组合利率策略及管理投资组合整体风险。

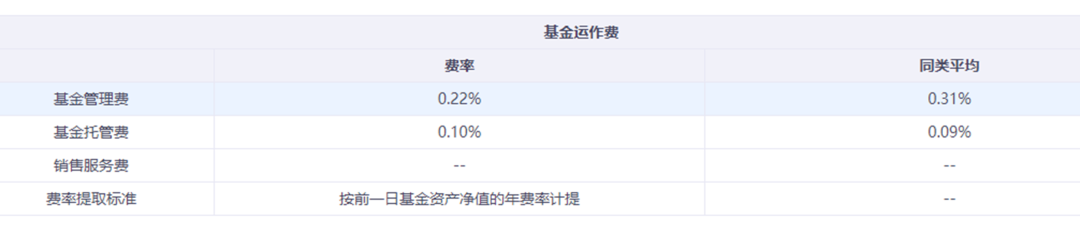

其次,该基金的管理费只有0.22%,远低于同类平均。

数据来源:同花顺iFind

最后,产品的持有期为30天。这意味着投资者在持有30天后可随时赎回,且不收取赎回费。可以说是兼顾收益和流动性。

综上,这只贝莱德安睿30天持有债券(A类:020202,C类:020203),很适合用来做我们资产配置中的底仓产品,以平滑波动。同时,如果是求稳的投资者,或者是短期内会需要用钱的,也可以拿这只产品来作为资金的避风港。

风险提示:

无论是股票ETF/LOF基金,都是属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。

基金资产投资于科创板和创业板股票,会面临因投资标的、市场制度以及交易规则等差异带来的特有风险。基金资产投资于港股或海外市场,除以上风险外,还会面临汇率风险,提请投资者注意。

板块/基金短期涨跌幅列示、个股短期业绩仅作为文章分析观点之辅助材料,仅供参考,不构成对基金业绩的预测或保证。

以上观点仅供参考,不构成投资建议或承诺。在投资相关基金产品前,请您务必关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力,投资与自身实际情况相匹配的基金产品。基金有风险,投资需谨慎。