我们在给主动型基金经理进行分类时,有一种投资风格叫深度价值。

要准确的把握这种风格,先得理解什么是价值风格。这是相对于成长风格而言的。简单而言,将市场上的公司分成两类,一类未来成长性较好,第二类未来成长性较弱(甚至无增长)。市场通常给成长性较好的公司以较高的估值,给成长性弱的公司较低的估值。

上图是一个极端的例子。中证银行指数,尽管今年上涨了不少,但PE估值是5.57,PB估值是0.51。与之形成鲜明对比的是:CS精准医疗指数,尽管从最高点下来,跌幅超60%,PE估值依然达54.84,PB估值是3.60,是中证银行估值的好多倍。

这张估值的对比图,非常形象的告诉我们,成长风格,与价值风格,主要区别在哪里。

因此,深度价值风格,就是相对而言,更加保守,对估值的要求更为苛刻。或者说,对未来的估计更悲观一些,由此出发,估值水平给得更低。

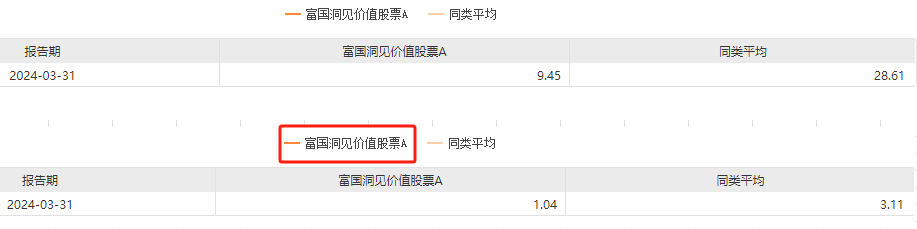

对于一只基金,我们看一个指标,前10重仓股的平均估值情况,即可判断是否属于深度价值风格。举个例子,请看上图:富国洞见价值股票A(019941),最新一期前10重仓股的平均PE是9.45,而同类基金的PE是28.61,是平均水平的1/3,PB估值水平,也差不多是同类平均的1/3。

前10重仓的估值水平,远远低于同类产品,这就是一只典型的深度价值风格基金。

深度价值风格基金,今年表现不错。此类产品的特点是:熊市相对抗跌,牛市中规中矩。或者说,回撤能力控制较好,长期业绩较为稳定,让投资人,真正能拿得住。

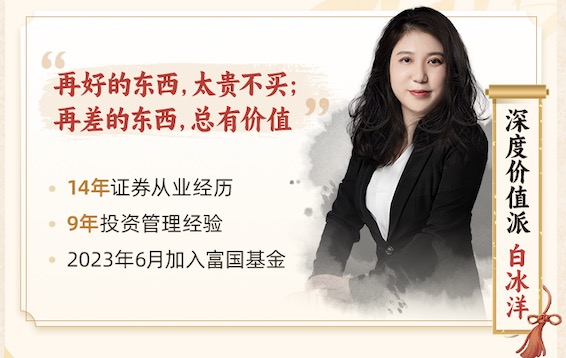

深度价值风格最根本的特点:估值高的股票,一律不碰。以基金经理白冰洋的话来说:再好的东西,贵了就不买。

说来惭愧,富国的基金,我买了一箩筐,偏偏没有买到这只深度价值风格的基金。

#价值基金坦白局#

$富国洞见价值股票C(OTCFUND|019942)$

$富国新兴产业股票A(OTCFUND|001048)$

$富国高新技术产业混合(OTCFUND|100060)$

$富国优质发展混合A(OTCFUND|006527)$

$富国周期优势混合A(OTCFUND|005760)$

基金有风险,投资需谨慎。基金的过往业绩及净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。投资前请认真阅读本基金基金合同和招募说明书等法律文件,充分了解本基金详情及风险特征,根据自身风险承受能力选适配产品理性投资。本文仅供参考,不提供任何投资建议。

我肯定赞同姜老板的选股市值风格还是和丘栋荣有较大区别的。

你说是吧?