导读

分享经济发展之果,增加财产性收入之源,股票市场承载了众多投资者的希望。

但盈亏同源,收益与风险并存,股市的波动也是每个投资者都可能面临的挑战。

股市震荡自有规律。广发基金与上海证券基金评价团队联合开设《广发现》专栏,以广阔的历史数据为基,力图洞察市场周期,发现长期机会,给投资者以火炬般的指引。

我们相信,识航道,坐坚船,掌好舵,远航必达目标;尊重市场,理性投资,恪守纪律,收获就在前方。

让我们一起,见多识广,发现机遇,知行合一,成为聪明的投资者。

“红利”,是今年A股市场的热门关键词之一。在政策指引和避险情绪的共同作用下,以高分红、高股息为主的红利资产备受青睐。

截至5月31日,港股通央企红利指数年内上涨16.75%,央企股东回报指数、中证红利指数的同期涨幅也超过14%,明显跑赢主流的核心宽基指数。

那么,持续占优的红利风格,为什么能“红出圈”?普通投资者又该如何把握投资机遇呢?本期,就让我们一起走进红利指数。

红利指数,怎么就“真香”了?

近年来,市场对于红利资产的认可度逐渐提升。截至5月31日,全市场的红利类指数基金数量达到63只,合计规模912.25亿元,规模较年初增长34.61%,较2022年末增幅达153.02%。

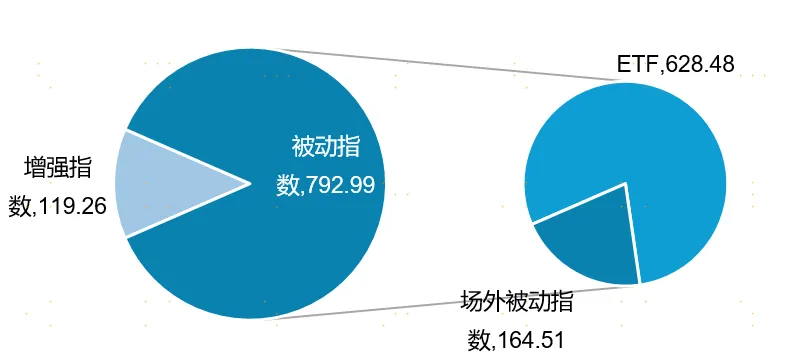

在红利类指数基金中,被动型指数基金的规模占比为87%,增强指数型基金占13%;而在被动指数型基金中,约有4/5的规模都以ETF的形式存在。

图:红利类指数基金类型规模分布(亿元)

来源:Wind,上海证券基金评价研究中心

注:2024/3/31前成立基金规模采用2024/3/31季报数据,2024/3/31后成立基金规模采用发行规模

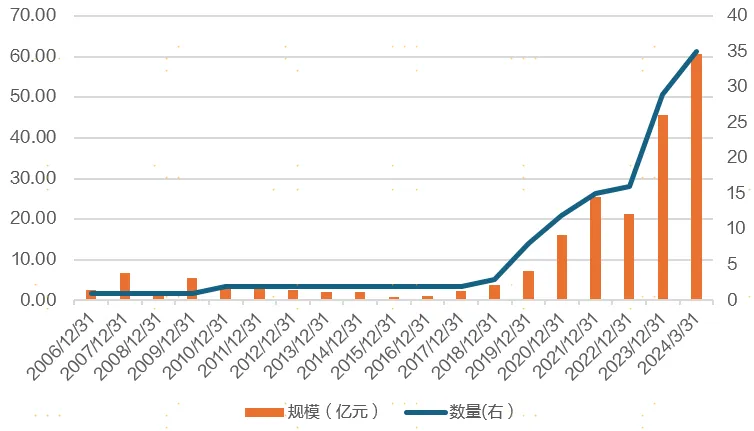

我国首只红利类ETF成立于2006年,前期发展较为平稳。自2019年开始,红利类ETF的规模及数量增长逐渐提速,尤其是在2023年,全年发行数量达14只,2024年1-5月期间发行了10只,提速较为明显。

图:红利类ETF数量及规模增长趋势

来源:Wind,上海证券基金评价研究中心

红利指数之所以备受青睐,或许得益于其近年来明显跑赢市场的表现。自2022年以来,红利ETF相较于股基指数均取得了10个点以上的超额收益。

图:红利类ETF及股基整体表现(%)

来源:Wind,上海证券基金评价研究中心

截止日期:2024/5/31

那么,是什么支撑红利指数走出了这样的亮眼表现呢?

01 “中特估”概念

近两年“中国特色估值体系”的提出,带来了央国企的价值重估。由于A股中的高分红股票多见于公用事业、银行、交通运输、石油石化等行业,公司属性多为央国企,因此,“中特估”概念也为红利指数注入了活力。

02 板块带动

金融、周期两大板块,是红利指数的两大重要组成部分。以煤炭为代表的传统能源板块,在经历了供给侧改革和能源双碳转型加速后,供需格局得到改善,盈利水平显著提升,其强势表现对红利指数表现也有一定的带动作用。

03 政策鼓励

近年来,监管层面出台多项政策以鼓励上市公司分红,提高投资者回报水平,股息收入作为长期投资收益重要构成部分的价值,逐渐受到更多投资者的认可和关注。

整体而言,红利指数具有高分红、低估值的特性。在股市震荡期,通常展现出较强的防御属性;在无风险利率下行的大环境下,高分红股票因其稳定的分红收益,也展现出了更高的性价比。

三大红利指数,有啥不一样?

虽然红利指数中有很多细分品类,但在编制过程中有一个共性,就是把股票的现金分红水平作为重要的样本选取标准。

我们选取中证红利、央企股东回报、国新港股通央企红利3只指数,分别进行对比和分析。

01 基本信息

中证红利指数:红利

发布于2008年,选取沪深两市中近3年平均现金股息率靠前的100只上市公司证券为指数样本,用于反映A股市场上高红利股票的整体表现。它是应用最广泛的全市场红利指数之一,也是当前跟踪基金数量最多、规模最大的红利指数。

央企股东回报指数:央企+红利

发布于2022年,成份股均属于国资委央企名录,实际控制权或第一大股东归属于国务院国资委,选取过去3年平均现金分红和回购总额占总市值排名前50的证券作为指数样本,反映了央企股东回报主题的上市公司证券的整体表现。

国新港股通央企红利指数:港股+央企+红利

发布于2023年,从港股通范围内选取国务院国资委央企名录中,选取过去3年连续分红、平均股息率排名前50的证券作为指数样本,反映了港股通范围内股息率较高的央企上市公司证券的整体表现。

值得一提的是,就在5月30日,有3只国新港股通央企红利ETF正式获批,这是该条指数推出七个多月后的首批ETF。

图:三大红利指数基本信息

来源:Wind,上海证券基金评价研究中心

02 估值及表现

红利指数最大的特征是高股息率,这是由其选股策略所决定的。据统计,过去一年,中证红利、央企股东回报、国新港股通央企红利指数的股息率分别达到5.12%、3.91%、5.57%。

图:三大红利指数估值及表现

来源:Wind,上海证券基金评价研究中心

截止日期:2024/5/31

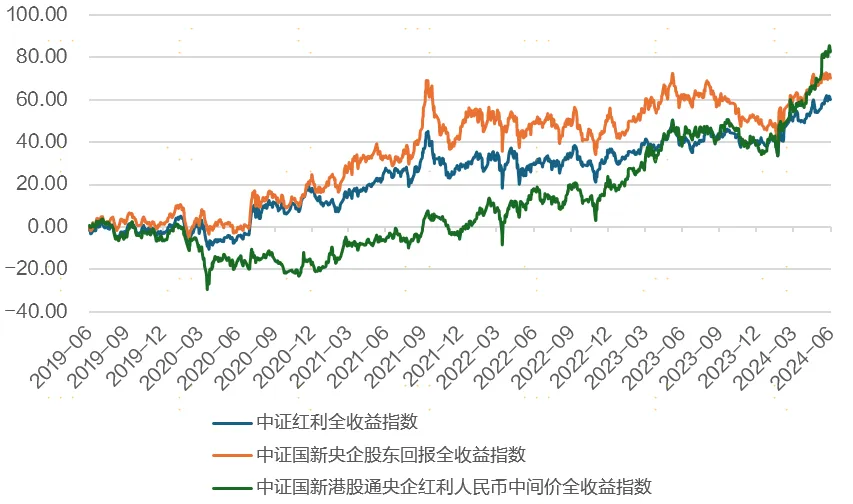

过去五年,三者的全收益指数(考虑分红)的累计收益率分别为60.01%、70.06%、85.30%,对应的年化收益率分别达到9.88%、11.54%、12.88%,历史表现比较突出。

图:近五年三大红利全收益指数走势(%)

来源:Wind,上海证券基金评价研究中心,截至2024/5/31

03 行业分布

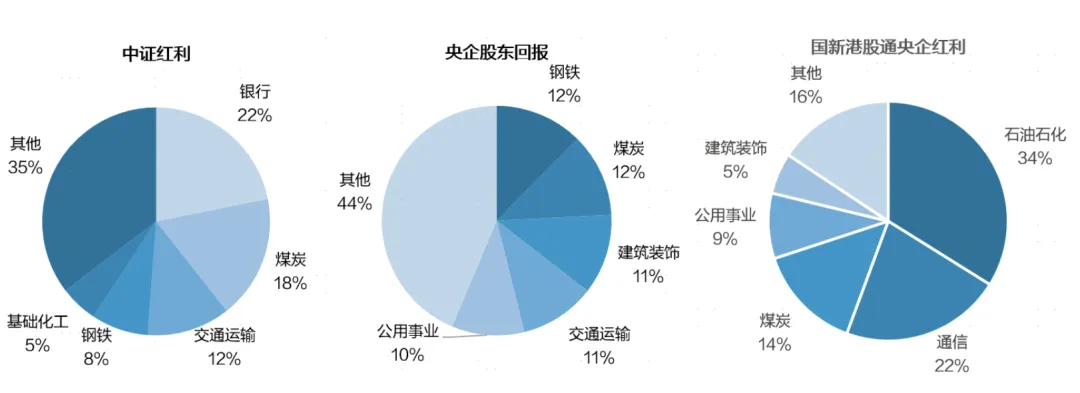

中证红利指数:前五大成份行业分别为银行、煤炭、交通运输、钢铁、基础化工,合计权重65%。

央企股东回报指数:成份行业分布相对更为均衡,前五大行业为钢铁、建筑装饰、煤炭、交通运输、公用事业,合计权重约55%。

国新港股通央企红利指数:在样本选取过程中,对金融、房地产行业仅保留过去1年日均市值排名第一的证券,占比前五的行业分别为石油石化、通信、煤炭、公用事业、建筑装饰,合计权重达84%。

图:三大红利指数成份行业分布

来源:Wind,上海证券基金评价研究中心

截止日期:2024/5/31

04 个股集中度

中证红利指数:成份股数量100只,相较于央企股东回报指数更为分散,前十大权重股合计权重仅18.63%。

央企股东回报指数:成份股数量50只,采用市值加权,个股集中度相对更高,前十大权重股合计权重为35.27%。

国新港股通央企红利指数:成份股数量截至2024/5/31为48只,个股集中度较高,前十大权重股合计权重为71.41%。

图:三大红利指数前十大权重股

来源:Wind,上海证券基金评价研究中心,以上数据仅供展示,不构成个股推荐,投资需谨慎

截止日期:2024/5/31

指数化投资时代,还有哪些投资工具有助于资产的保值增值?下一期,我们将继续带来关于被动投资的二三事,敬请期待!

风险提示:本栏目展示的所有内容仅为投资者教育之目的而发布,不构成任何投资建议。投资者据此操作,风险自担。广发基金力求所涉信息准确可靠,但并不对其准确性、完整性和及时性做出任何保证,对因收看本栏目引发的任何直接或间接损失不承担任何责任。投资有风险,入市需谨慎