七月份首周,上证指数下跌0.59%,下半年开局行情不太顺!周末时,想看看历史上7月份首周走势,对下半年行情有什么启发?回测结果,让司令大呼干嘛手贱!

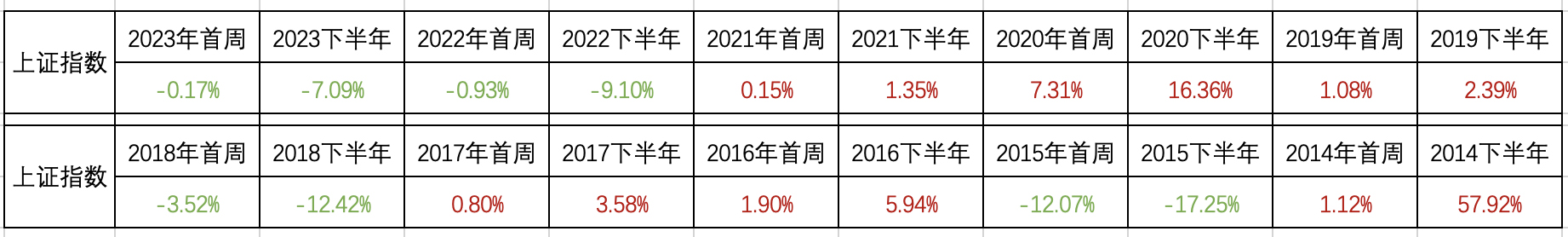

过去十年(2014-2023),七月份首周涨跌,与下半年涨跌的“趋同”概率居然是100%!

其中,有6次都是“红概率”。2014年首周上涨1.12%,下半年上涨57.92%;2016年首周上涨1.90%,下半年上涨5.94%;2017年首周上涨0.80%,下半年上涨3.58%;2019年首周上涨1.08%,下半年上涨2.39%;2020年首周上涨7.31%,下半年上涨16.36%;2021年首周上涨0.15%,下半年上涨1.35%。

还有4次,都是“绿概率”。2015年首周下跌12.07%,下半年下跌17.25%;2018年首周下跌3.52%,下半年下跌12.42%;2022年首周下跌0.93%,下半年下跌9.10%;2023年首周下跌0.17%,下半年下跌7.09%。

惊人的历史是否还会演绎,司令没办法预测,但内心真的希望这个“趋同”概率能被打破!

从申万一级行业指数来看,今年七月份首周行情中,有10个行业录得正收益,依次为:有色金属、商贸零售、钢铁、综合、公用事业、房地产、石油石化、煤炭、农林牧渔、医药生物。是否意味着,下半年也能录得正收益?司令同样回测了过去十年,七月份首周正收益行业,下半年依然正收益的“趋同”概率并不高。

不过,有一个迹象较为显著,那就是:如果上证指数下半年“收绿”,意味着下跌行业家数将远多于上涨家数。结构性分化行情,也意味着“选对”少数正收益行业,对于下半年的账户收益至关重要!

从今年上半年表现看,银行、煤炭、石油石化、公用事业、家用电器,仅5个行业录得正收益,下半年是否应该继续看好呢?带着这个疑问,司令周末又收集了机构对于下半年的展望。

目前,已有24家券商发布了中期策略会。比如,国海证券看好“红利+消费”,开源证券看好“制造业红利资产”,国信证券看好“新质生产力和人工智能”,国投证券同样看好“新质生产力”,长江证券看好“AI科技制造和出口属性”,天风证券认为“港股有望补涨”,华创证券看好“新能源和人工智能”,华泰证券、国金证券、中金公司都看好“高股息、新质生产力、出海主题”,中信证券看好“新质生产力和人工智能”,国泰君安看好“港股和高股息资产”。

就A股而言,24家券商中期策略会,看好的方向集中在“高股息、AI、出海”主题,倒是“价值与成长”兼顾!

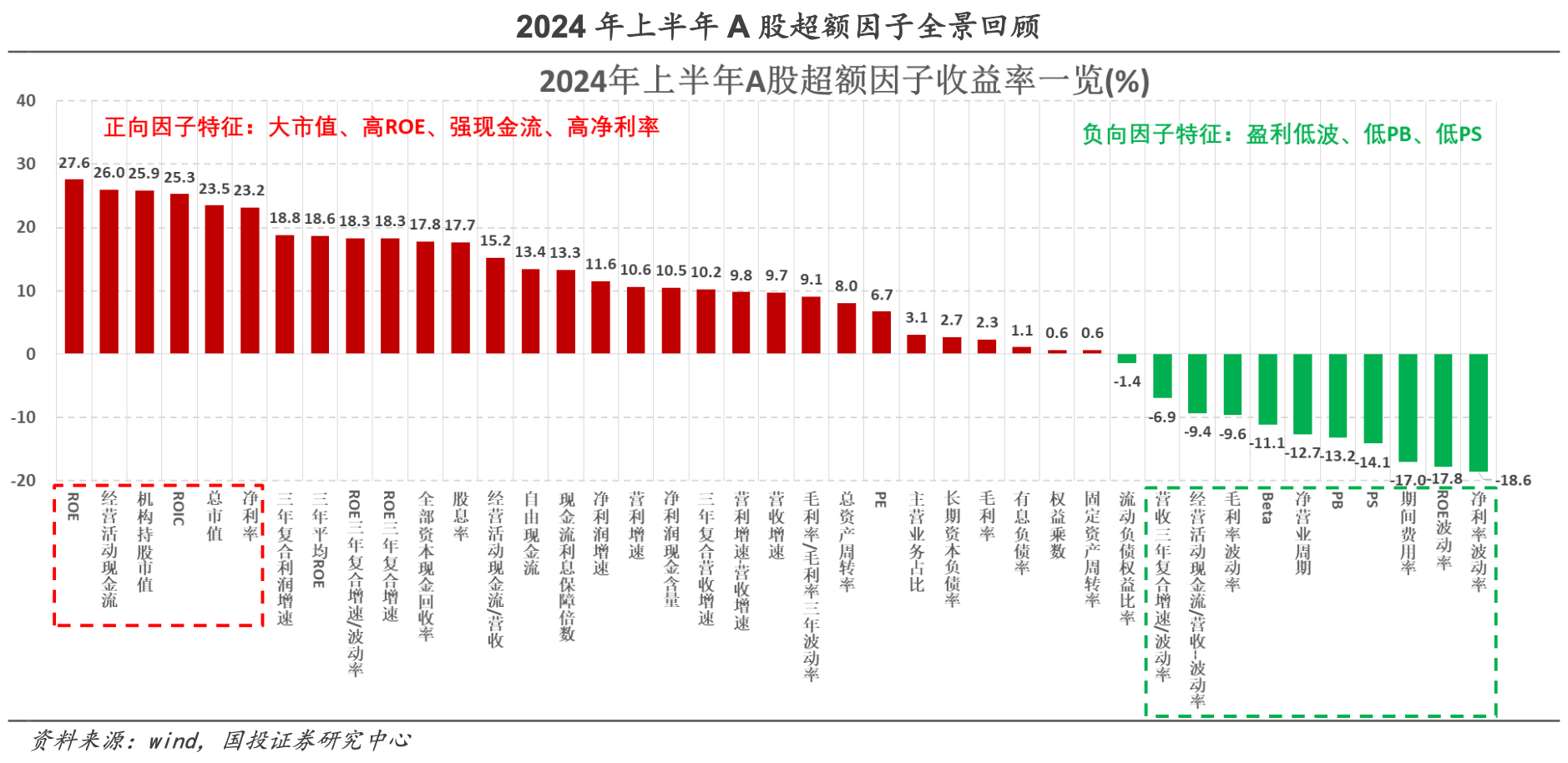

上半年,高股息资产特征的行业表现靓丽,部分大幅上涨之后,估值其实已经不便宜。于是,司令想抛开行业角度,再看看到底是哪些因子表现优秀?

国投证券研报显示,2024年上半年A股超额因子,主要特征为“大市值、高ROE、强现金流、高净利率”,而“盈利低波、低PB、低PS”因子表现落后。拆解因子后可以发现,并不是估值低,就意味着超额表现好。我们在寻找红利特征资产时,同样要避免估值陷阱。

周末功课之后,司令觉得如果下半年依然疲弱,具备“大市值、高ROE、强现金流、高净利率”因子的指数,是不错的“底仓”资产,而AI和出海主题当作“卫星”进行配置。

那么,市场上的“红利”和“价值”指数,哪几只更符合以上几个因子特征呢?一起来看下!

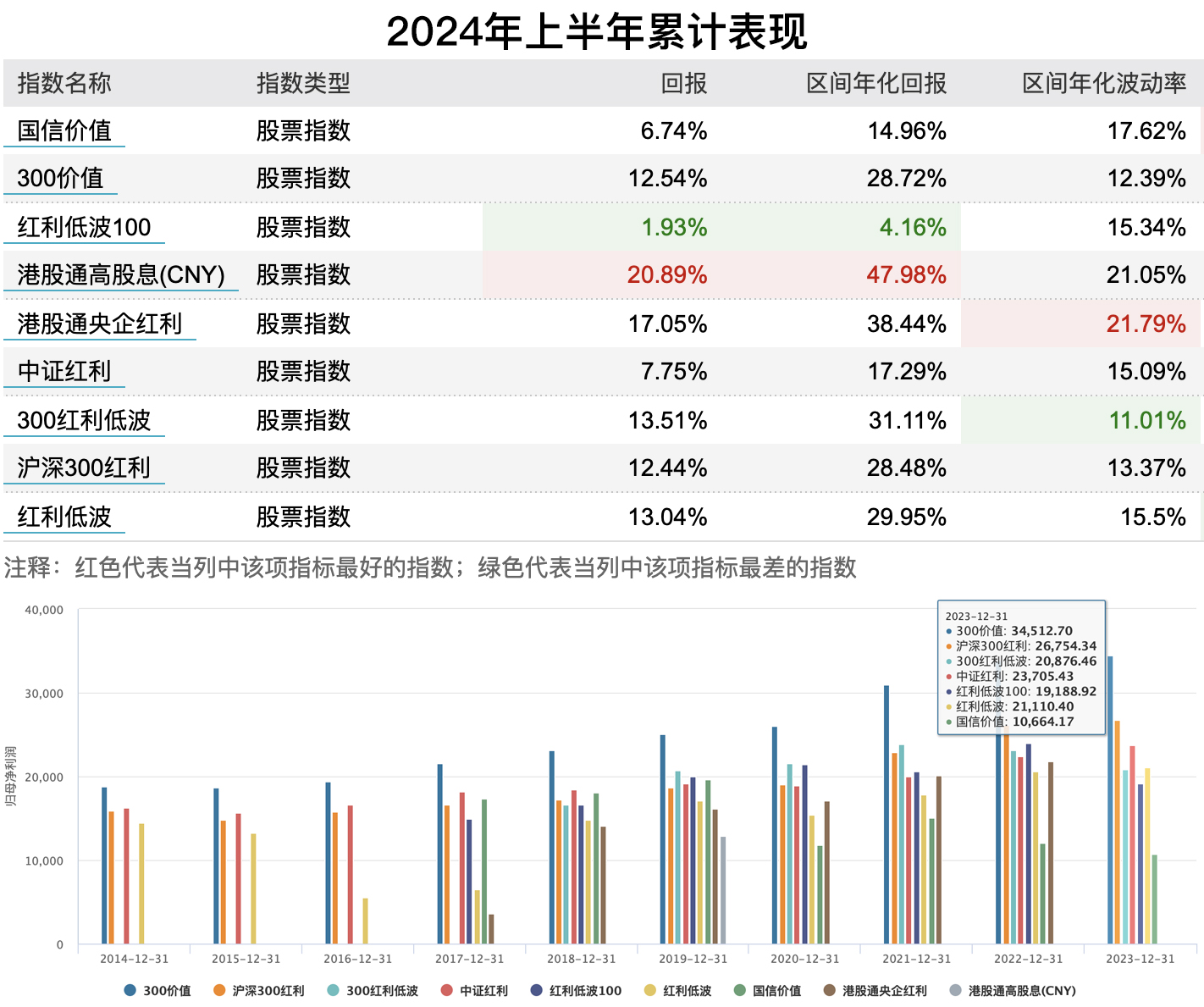

从2024年上半年表现来看,港股通高股息(CNY)上涨20.89%表现最好,其次是港股通央企红利、300红利低波;从2023年末归母净利润来看,300价值表现最好,其次是沪深300红利、300红利低波;从成分股市值风格来看,沪深300红利流通市值最大,其次是300红利低波、中证红利低波动、港股通高股息。

通过以上对比,以上红利和价值主题风格指数中,司令觉得港股通高股息和300红利低波,相对更符合因子特征。(并不意味着否认其它红利主题指数,下半年很可能依然有肉吃)

以上就是,司令对2024年下半年A股权益资产配置的一些思考,主要还是基于上证指数弱势前提下。就大类资产而言,股债搭配仍是抵御资产波动风险的有效策略。#下半年投资 往哪个方向配置才能吃到肉?# #我谈资产配置# #资产配置计划#

欢迎关注“养基司令”,本号「轻」财经资讯,「重」选基技巧,坚持用数据说话!

整理数据不容易,辛苦动动手指点赞支持。请注意,内容及观点仅供参考,产品过往业绩不代表未来,购买前请仔细阅读法律文件。如有任何问题,欢迎留言讨论。