美联储主席鲍威尔在杰克逊霍尔央行年会上放大招:美联储准备降息,给通胀踩刹车,为强劲就业打气。这不仅宣告了自2022年3月开启的“加息马拉松”落幕,也预示着新降息周期的起跑。

全球投资者正紧盯这一货币政策的“舞步变换”,它将如何在全球经济舞台上掀起资本与汇率的“华尔兹”,随着降息的节拍响起,快循着它的节奏找到适合的投资机会吧!

美联储有哪些降息策略

想象一下,把美联储当作一位精明的“厨师”,面对经济这锅大杂烩,手里的降息勺子就是他的调料工具。

当锅里的食材(经济指标)开始显得有点萎靡不振,他就会轻轻地撒点“预防式降息”的香料,希望提前给经济加把劲,避免它变得太糟糕。这种香料撒得不多,免得味道过重,比如1995年、1998年和2019年的那几次轻描淡写的调味。

但要是锅里的食材已经明显烧焦了(经济衰退迹象明显),或者突然遭遇了意外(如金融危机等),这位厨师就得拿出“纾困式降息”的大锅铲,大幅度地翻炒,希望能把这锅菜救回来。这种翻炒力度大,持续时间长,比如2001年互联网泡沫破裂、2007年次贷危机和2020年疫情大流行时的紧急救援。目标就是让这锅菜重新焕发生机,尽管可能需要一番艰苦的努力。

本轮降息,有何特点?

今年美联储的降息舞步让人眼花缭乱,但鲍威尔的“官宣”仿佛给了市场一颗定心丸:9月降息概率较大。

01 本轮降息或为预防式降息

这次可能是一场精心编排的预防式降息“华尔兹”,目的在于在经济放缓的节拍响起前,提前给经济注入活力,避免它跳进衰退的深渊。

02美经济喜忧参半,就业待察

尽管美国经济的“体检报告”显示,二季度GDP的“活力指数”超出了预期,消费者需求依然旺盛,但就业市场的“心电图”却显得有些起伏不定。初请失业金人数的下降可能只是暂时的平稳,而非持续的好转。美联储现在正紧盯着劳动力市场的每一个波动,准备随时调整它的货币政策“指挥棒”。

降息周期,哪些资产占优?

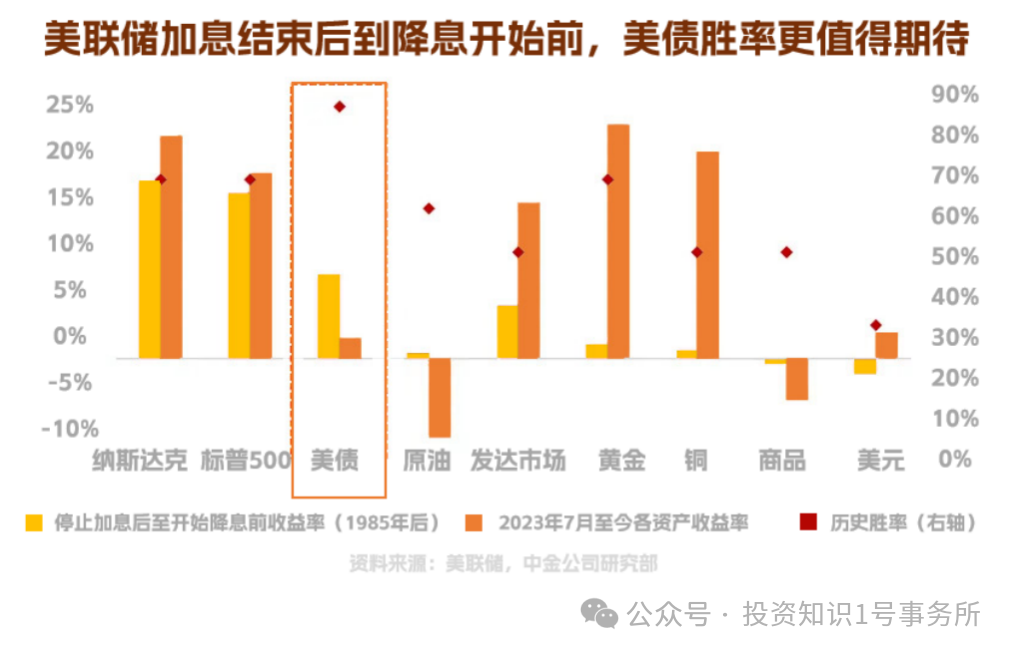

中金公司报告《布局去通胀,迎接降息潮》显示,美联储加息结束后到降息开始前,美债胜率相对其他资产更值得期待。

降息大戏一旦开演,无论是短端还是长端,美债收益率往往“先跌为敬”,债券价格随之上涨。

降息落地后,如果美国经济相对平稳,美债利率后续调整不大;如经济持续衰退,美债利率或将再下一城。如美联储9月如期开启降息闸门,须时刻紧盯美经济步伐是“软着陆”还是“硬着陆”,并留心美联储的后续动作,随时准备跟随市场节奏起舞。

如何把握降息周期投资机会?

投资组合中,适当加入QDII债基品种

QDII债基主要聚焦于中资美元债和美国国债,或将在美联储降息的背景下迎来投资机会。

历史上,降息周期内美债收益率可能普遍下降、债券价格可能上升,美元往往也可能会走弱,这样的市场变化对QDII债基是有利的。

市场预计,随着降息周期的开启,美国经济可能会迎来一个“软着陆”的落地。让我们屏息以待,看看这场由美联储主导的“经济华尔兹”将如何演绎。

基金有风险,投资需谨慎。以上内容仅供参考,不预示未来表现,也不作为任何投资建议。其中的观点和预测仅代表当时观点,今后可能发生改变。未经同意请勿引用或转载。

#英伟达带飞纳指 AI行情要卷土重来?# #周鸿祎:华为Mate XT创新超过苹果# #李迅雷建议每年发五万亿特别国债# #九月基金投资策略# #四大行集体走强 调整期结束了?#

$博时亚洲票息收益债券C人民币(OTCFUND|019480)$ $博时亚洲票息收益债券A人民币(OTCFUND|050030)$ $博时裕弘纯债债券A(OTCFUND|002569)$ $博时裕乾纯债C(OTCFUND|002404)$

免责声明:本内容为基于人工智能模型概率生成,不确保真实性、准确性、时效性,不应视为互联网新闻信息,并不代表天天基金的立场、态度或观点,也不能作为专业性建议或意见,仅供参考,投资者据此操作的,风险自担,天天基金对此不承担任何责任。针对人工智能服务生成的内容,您须自行对其中包含的数字、时间以及各类事实性描述等内容进行核实,且您不得采用技术手段删除、篡改、隐匿上述标识。