#2023年最后两个月,投点什么穿越震荡?#

投资需要理性,配置需要均衡,回报需要耐心!大家好,我是野庄炖基,今天给大家介绍一下我个人对于年底基金持仓配置的一些想法,供大家参考,大家可以一起讨论!

离2023年结束还有不到两个月的时间了,大家应该都在思考该为年底这段时间或者跨年行情做哪些准备,在持仓配置上又该做出哪些调整?这里我给大家分享一下我个人对于年底以及跨年行业风格选择的思路,如果我们从2013年至今历史统计来看,A股从11月一直到次年1月份,主要的大盘宽基指数会明显占优。跨年风格选择方面,由于当前企业的盈利面拐点出现,因此,选择行业的思路,既要寻找未来一年增速相对更有优势的方向,又要做好防御性的方向作为底仓。

美债收益率如果在四季度出现拐点,外资的偏好也是需要考量的因素;资金面阶段性转为净流入后,也有利于产业空间较大产业趋势较为明确的方向提升估值。在这样的背景下,可以寻找盈利增速较高、产业趋势明确、空间大的成长性风格为矛,而偏价值、高分红、低波动的防御性策略为盾,二者有机的结合,均衡的配置,可以作为我们接下来考虑的重点。

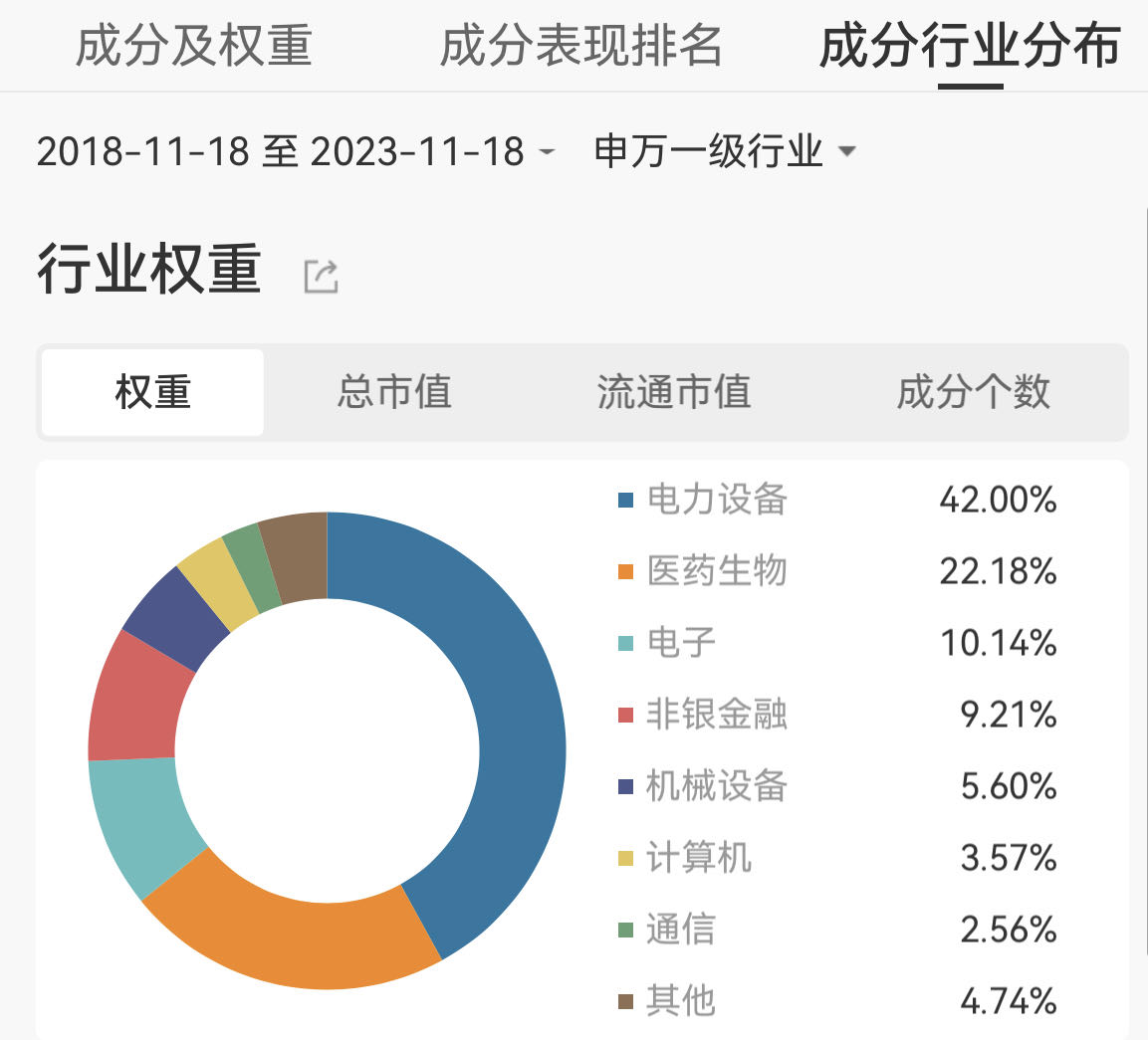

首先,作为持仓当中的进攻方向,我认为选择创业板50指数是合适的,因为创业板50指数作为创业板市场高成长股票的代表,基本代表了创业板中最优质的50只个股,无论是知名度、市值规模,还是流动性方面,指数交投活跃, , 呈现高成长高盈利特征。指数新经济龙头属性突出,在电力设备、医药生物、电子等新兴行业占比较大。

从申万一级行业来看,创业板50指数配置前三的行业为电力设备、医药生物与电子,占比分别为42%、22.18%和10.14%。创业板50指数在医药生物、电气设备、TMT等为代表的“新经济”属性行业配置比例达到了95.6%,行业“科技+成长”属性强。

从指数权重行业来看,其中电力设备新能源在过去两年出现较大幅度的回调,市场的悲观预期已有比较充分的释放,而从需求端来看,购置税政策延续利好,车企竞争价格优势带动消费需求,新款车型密集发布,新能源汽车四季度量可期。在需求保持可观增速,供给收缩的情况下,供需有望重新回归平衡状态,盈利有望进入稳定趋好阶段,因此电力设备板块业绩回归和估值修复的机会值得把握。

对于医药生物和电子方向就更应该乐观了,我么看到随着医药板块负面因素的影响逐步消退,板块整体呈现企稳反弹的走势。特别是创新药领域,随着创新技术快速更迭,海外创新药如ADC、GLP-1、NASH和自身免疫等持续突破,为国内创新药发展提供借鉴。在一些列利好政策的推动下,本土龙头企业的竞争优势有望持续加强。而经历了长达两年半的调整,医药板块估值已来到历史低位,未来向上修复空间较大。

而电子方向,随着华为Mate 60系列的强势发布,对消费电子方向的带动明显,2023年Q3单季度,消费电子板块实现营收3594.10亿元,同比-4.09%,环比+20.25%,营收环比提升主因系Q3消费电子终端销售数据持续向好。AI需求拉动GPU芯片及先进封装需求持续旺盛,电子板块业绩有望逐季改善。随着国产替代的深入,国内设备厂商在工艺、技术、运营等方面逐渐精进与成熟,国产设备的发展空间巨大。

从盈利方面来看,创业板的盈利水平仍然保持高增速,长期来看,创业板50指数在过去几年的盈利增长飞速。2020年创业板50指数的盈利增长72%,2021年增长37%,2022年增长19%。据Wind资讯数据,创业板50指数三季度的净利润同比增长29.37%。

再看创业板50指数估值,创业板50指数当前市盈率TTM为26.01倍,位于上市以来0.61%分位点,换句话来说,该指数比上市以来99.39%的时间都便宜。并且从K线组合形态来看,目前为“头肩底”右肩运行态势,后期继续向上的概率偏大。

因此,无论是从权重行业景气度、盈利增速,还是估值等维度综合来看,创业板50指数目前已进入价值布局区间,可以作为后期进攻性方向来提前布局。

那么有朋友会问了,既然配置了创业板50指数基金,为何还要考虑配置红利低波指数基金呢?

我认为,在考虑创业板50指数作为进攻性配置的同时,也应当具备建立中期择时模型的能力,利用低波动、高分红来找到系统性的机会和规避不确定的风险。无论是追求稳健型收益的投资者,还是追求高风险高收益的投资者,低波动率的基金都是需要重点关注的投资标的。因为在不同的市场阶段,不同投资策略和投资标的,他们的优劣势也会有轮动。比如去年11月开始,红利指数就势如破竹的逆势大幅上涨,不论大盘如何调整,它都能屡创新高,叠加中特估的概念,短短几个月,往常低波动的红利指数,却一口气上涨了近30%。这种以中长期稳且优的低波动策略的产品,优越性就体现出来了。

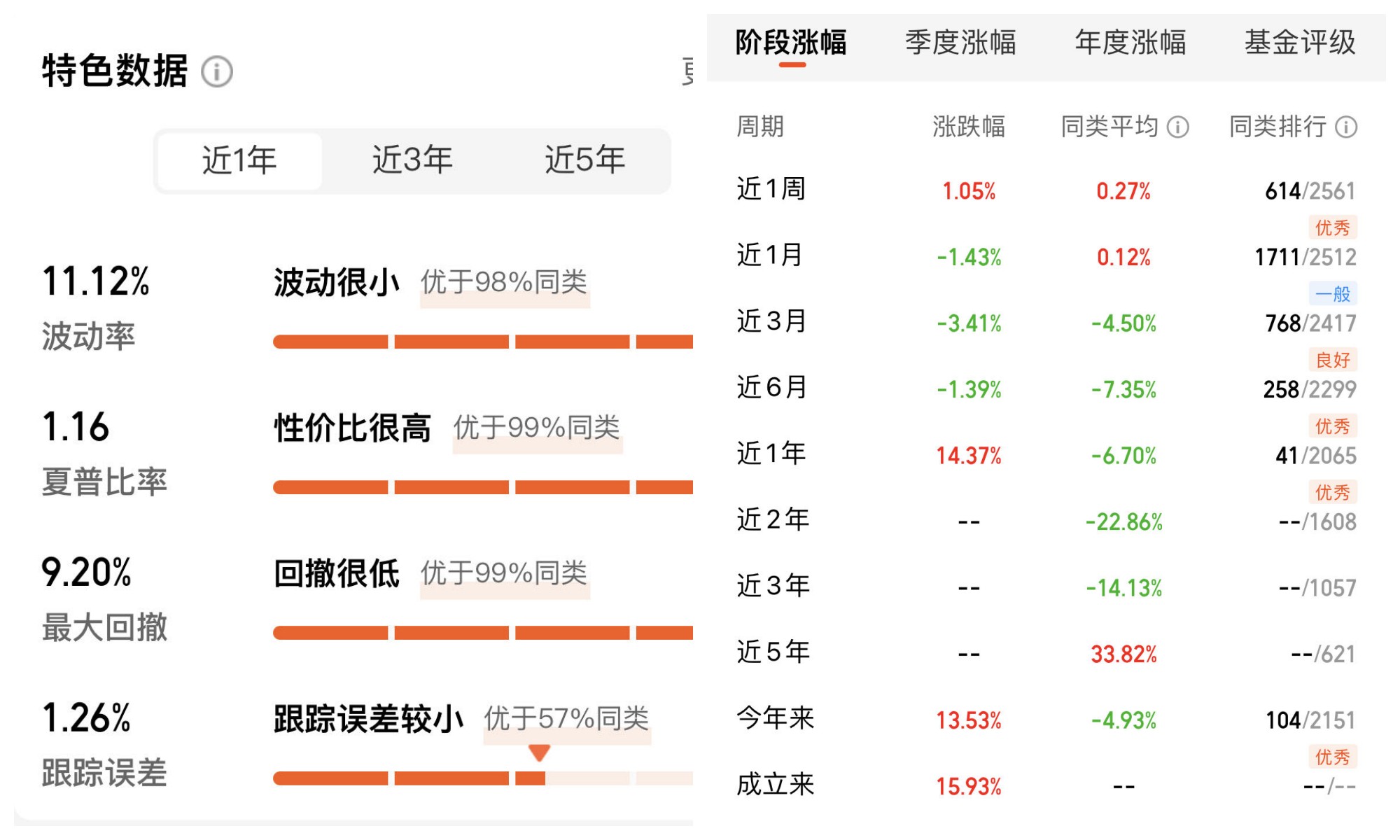

当很多网红基金们的最大回撤纷纷达到20%甚至30%的时候,像景顺长城中证红利低波动100ETF发起联接A这样的低波动基金,近一年最大回撤仅为9.20%,近一年收益率为14.37%,成为强风暴中的一个平静的港湾。在对景顺长城中证红利低波动100ETF发起联接A的历史持仓、行业配置、持仓配比等的综合分析中,我们会发现,红利低波策略在当前市场环境下优势是非常明显的。

红利策略的选股逻辑是筛选出市场中股息率高,分红长期稳定,并且具有一定流动性的股票,从指数成分股来看,红利低波100指数在银行、钢铁等多个行业中拥有较高权重,而最新的A股三季报揭示了这些行业的较好的基本面改善情况,尤其是银行、钢铁、电力、汽车和交通运输等。一个公司如果能长期稳定分红,它的一个必要前提是这个公司有稳定可观的盈利和充沛的现金流。2023年以来红利低波100指数在销售净利率等盈利指标上优于同期沪深300等宽基指数及中证红利指数,三季度红利低波100指数的销售净利率为17.31%。

再从指数估值来看,红利低波100指数PE为6.13,处于历史以来的28.83%百分位,当前估值比历史上71.17%时间都低。PB为0.63,处于历史以来的9.02%百分位。 所以这种低波动的、稳扎稳打的投资策略,尤其适合投资者在当前市场环境下,作为底仓型资产进行持有。

总结:资产配置的核心就是“高收益,低相关性”。从历史业绩分析来看,创业板50和红利低波100指数,非常符合这两个特征。创业板50指数虽处于调整过程中,但基本面向好且长期投资价值突出,同时,红利低波高权重配置多个基本面较强的行业,若A股反弹行情延续,基本面较好的行业或有更强的超额收益。从全区间年化收益来看,红利低波100的收益高于创业板50,而且波动和回撤来低于创业板50,两者确实会有一定的互补性。所以创业板50和红利低波的组合,一个为矛,一个为盾,预期能够起到1+1>2的配置效果。@景顺长城基金 @天天精华君

$景顺长城中证红利低波动100ETF发起联接A(OTCFUND|016128)$

$景顺长城创业板50ETF联接A(OTCFUND|017949)$

$景顺长城创业板50ETF联接C(OTCFUND|017950)$