#天天基金调研团#

有幸参加天天基金组织的调研活动,本次调研的是中泰双利债券基金经理程冰。

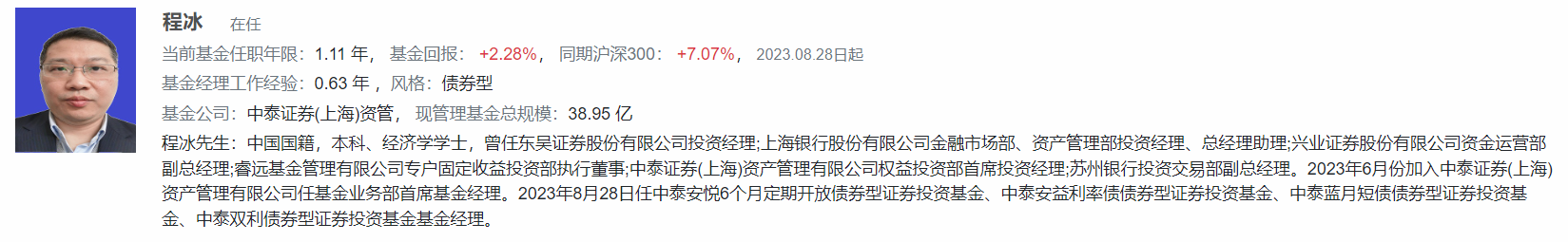

程冰先生:中国国籍,本科、经济学学士,曾任东吴证券股份有限公司投资经理;上海银行股份有限公司金融市场部、资产管理部投资经理、总经理助理;兴业证券股份有限公司资金运营部副总经理;睿远基金管理有限公司专户固定收益投资部执行董事;中泰证券(上海)资产管理有限公司权益投资部首席投资经理;苏州银行投资交易部副总经理。

2023年6月份加入中泰证券(上海)资产管理有限公司任基金业务部首席基金经理。2023年8月28日任中泰安悦6个月定期开放债券型证券投资基金、中泰安益利率债债券型证券投资基金、中泰蓝月短债债券型证券投资基金、中泰双利债券型证券投资基金基金经理。

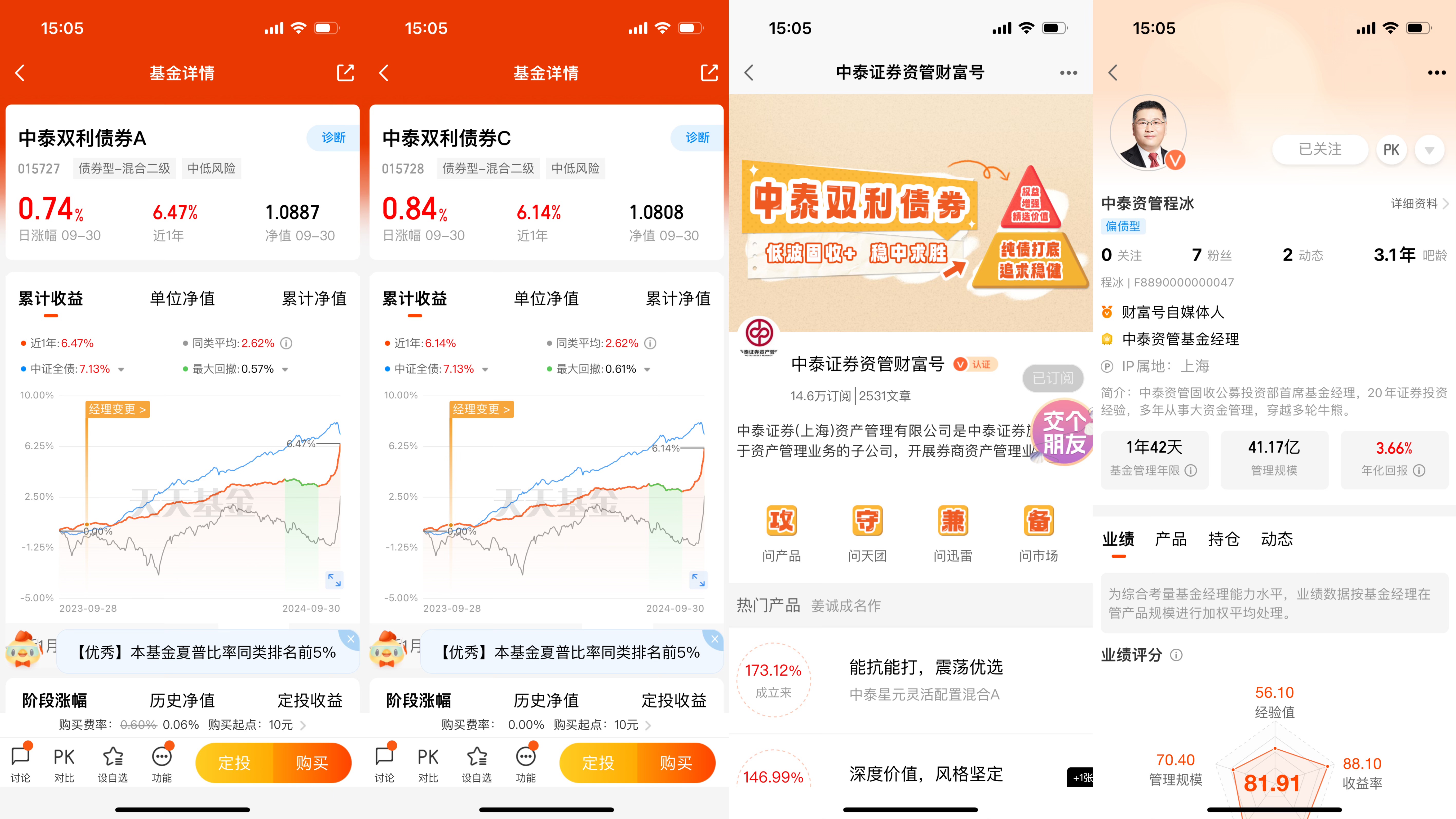

一、$中泰双利债券A(OTCFUND|015727)$基金测评

【中泰双利债券A(OTCFUND|015727)】在充分考虑基金资产的安全性、收益性、流动性及严格控制风险的前提下,通过分析经济周期变化、货币政策、债券供求等因素,持续研究债券市场运行状况、研判市场风险,制定债券投资策略,挖掘价值被低估的标的券种,力争实现超越业绩比较基准的投资收益。资产配置策略

【中泰双利债券A(OTCFUND|015727)】在综合判断宏观经济形势以及微观市场的基础上,分析不同类别固定收益类资产的收益率水平、流动性特征和风险水平特征,确定信用类固定收益资产、非信用类固定收益资产、其他大类资产的配置,同时,根据市场的变化,动态调整各类资产的投资比例,以规避市场风险,提高投资收益。股票投资策略

中泰双利债券型证券投资基金通过对上市公司基本面的深入研究作为投资基础,精选具有高成长性的优质成长性企业。

一方面,本基金将通过分析上市公司的公司治理结构、经营模式、自主创新等多方面的运营管理能力,判断公司的核心价值与成长能力,选择具有清晰的成长战略、良好经营状况、在技术、品牌、产品或服务等方面具备领先优势的上市公司股票。

另一方面,本基金将通过对上市公司的盈利能力、成长和股本扩张能力以及现金流管理水平的定量分析,选择财务状况优良且预期未来两年上市公司主营业务收入增长率或上市公司利润增长率高于国内A股市场平均水平的上市公司股票。

港股通标的股票,作为本基金的投资范围,其选股原则与非港股通标的股票无异,主要通过公司基本面研究选取具备宽阔护城河、竞争优势巨大、行业前景明确的标的股票来配置。

收益方面,【中泰双利债券A(OTCFUND|015727)】的净值表现较为稳定。

截至2024年9月30日,该基金的单位净值为1.0887元,近一年的收益率为6.47%。从更长期的角度看,该基金自2022.9月成立以来的收益率为8.87%,年化收益率为4.02%。这些数据表明,尽管近三年的收益率有所波动,但整体表现稳定,适合寻求稳定收益的投资者。

整体来看,中泰双利债券型证券投资基金的风险相对较低,适合风险承受能力较低的投资者。该基金主要投资于债券,债券资产的比例不低于基金资产的80%,股票等权益类资产的比例合计不高于20%。这种投资策略有助于降低组合的整体风险,适合希望在控制风险的前提下获取稳定收益的投资者。

中泰双利债券型证券投资基金的管理费用相对较低,购买手续费为0.60%,赎回费用为0.06%,整体管理费用较为透明和合理。此外,该基金的规模为1.63亿元,表明市场对其有一定的认可度。

综上所述,中泰双利债券型证券投资基金适合风险承受能力较低、寻求稳定收益的投资者。该基金通过多元化的投资策略和较低的管理费用,为投资者提供了一个相对安全且收益稳定的投资选择。

二、调研实录

调研中程冰经理为我们详细介绍了【中泰双利债券A(OTCFUND|015727)】的产品定位、投资策略、运行情况,并且还分享了当前债券市场的观点。

作为一支固收+产品,中泰双利实际上有更精准的定位——“低波固收+”。为什么要做“低波固收+”呢?

这个实际上来自于我们对客户的分析。在纯债收益比较低的时候,能不能够有一类资产,它本身有跟固收相一致的回撤风险目标,但是收益又能够更高一些这么一个想法,这是第一个出发点。

第二个出发点是在于从投资的角度,当利率比较低的时候,如果纯粹去找寻债券的投资,其实是放大了信用风险和市场风险,来博取一点点收益。系统风险产生的时候,实际上其实也很难完全规避。

过去的几年固收+的实践证明,脱离了客户最初的想法,客户觉得固收+变成了固收-,原因的根本上是来自于大家对固收的概念,“固定收益”听起来像是“正收益”,但其实固定收益资产本身也有风险,比如说今年涨得比较好的30

年国债,可能涨得非常漂亮,但是你要知道它下跌的时候肯定也会比较厉害,因为它的久期比较长。

我们出于这个初心的角度,设立了这样一个“低波固收+”类型的产品,希望它能够通过市场组合分担风险。固收+的收益来源最主要的是股债的配置,债券是底层资产,提供相对稳定的安全垫,股票提供收益弹性。我们倾向于做宏观派,而不是微观派。通过对宏观的经济周期、经济形势以及政策环境的变化等等这些,来定义我们对整个组合债券部分的仓位久期,权益部分的选择,会做这样的定性和定量分析,来选择基础资产。

在基础资产里的具体选择上,我们会依托于整个公司的利率研究团队、信用研究团队和权益研究团队。利率的底层主要是久期控制,信用研究团队做每个投资标的的研究,我们会趋向于等级高的信用债,不去冒单个券的风险。权益的底层研究我们倾向于跟我们公司的整个核心池是基本上是一致的。

总的来说,在资产选择,我们分成两部分,一部分是宏观上,一部分是微观两个层面。在整个过程当中,我们还叠加了择时,择时的过程当中,我们会将会强调胜率,因为要控回撤,有明显的防风险考虑在里面。

除了实现基本收益目标,其实最醒目的应该是回撤的控制,同时也一定程度上看到我们的择时情况做的还是不错的。现在互联网销售和银行销售,都习惯把收益排名往前一放,不放风险,其实应该是要放一些风险指标放在里面,这样更符合客户的要求。

转债方面,因为我们权益类仓位控制是

10%,包括了转债,所以我们觉得股票更便宜,我就买更多的股票,所以转债我们配置的少,只是在下跌的尾端的时候,我们会觉得为了防范下跌风险会去配一点转债,这样的话就是有既可以进攻也可以防守。

权益的部分,我们今年表现相对比较好,去年也是正的收益表现。对于债券来说,其实这个阶段都是长债占优,它的基本的逻辑是基本面还处在一个结构调整的换挡期,整体并没有走完,大逻辑上没有改变。虽然这两天出了政策,我们看到政策的基本逻辑,这是因为已经到了三季度,其实从二季度开始数据变得比较弱,年初定的是

5%的 GDP 增长。所以在这种如果不出政策,那么未来的一个季度可能就还会向下飘一些。

权益部分,是另外的考量,现在指数位置较低,很多好的公司估值是比较低的,也有很好的分红。同时这个政策的力度其实是非常大的,比如中长期资金入市。更重要的是,基本面的预期由原来非常悲观转成没有那么悲观,大家要重新观察。这很显然这个出的政策是准备把经济增长给拉起来,努力完今年的工作目标,同时对明年一季度其实也做了一些设想和安排。

预期层面确实也已经开始改变。这是对经济基本面的角度,用大家提的比较多的分子分母来讲,这个资金流动性来自于分母,我觉得量已经够了,但是分子还没有定下来。我个人觉得权益部分其实还可以看一段时间。

三、问答环节(经整理):

1、问:央妈会继续“打压”债市吗?有什么影响?

答:我认为央行并不是在打压债券市场,而是在呵护整个债券市场。因为票息是债市赚钱的核心,票息低了,自然你的风险就增大了。

央妈提示债市风险的影响主要体现在以下几个方面:首先,通过调整债券收益率,央妈试图引导市场预期,避免市场出现急刹车导致的更大影响。其次,这一政策有助于市场稳定,减少趋势交易的力量,逐步消除理财产品的灰色地带净值稳定器。此外,央妈的干预也可能对A股市场产生积极影响,通过释放流动性促进经济回暖。

中央银行有风险防范的职责,从这点上来说,利率过低,尤其曲线过于扁平,超长债甚至是往倒挂上去走的过程当中,它会出来干预一下。

但总体而言,我们看到中央银行是尊重市场。市场走在前面,利率下行,它也就顺势把利率往下调。今年调利率也不止一次了。所以那是肯定不是打压,它其实是呵护我们。

2、问:作为固收+,中泰双利也属于债券基金。那么它在众多债券基金当中的优势是什么?请给大家一个选择它的理由。

答:中泰双利的优势其实跟最初创设它的想法是相关的。站在投资的角度,你买债券产品买到一定程度上你觉得收益太低了,买不下手,但是你又不想承担风险,怎么办?中泰双利给了投资者一个选项,可以帮投资者去选择一定的风险资产。但是同时它又不至于全仓股票。

因此,我们对产品的风险定位是跟债券基金一致的,但是对它的收益目标定位更高,因为它有个多资产配置的优势。

通过控制股票仓位和精选低波动个股,实现了较低的波动性和回撤。例如,中泰双利债券基金的年化波动率较低,最大回撤也相对较小,类似于纯债债基指数的表现。尽管如此,该基金通过精选价值股和周期性高分红股票,能够在控制风险的同时实现较高的收益。

当债券开始调整,你可以很明显地看到我们的优势。比如这两天债券在调,我们净值反而还在涨。甚至前一阵子你看到股票在调的时候,我们的这阶段净值也在涨,这就是资产配置。

3、问:普通投资者如何做资产配置?

答:对于投资者而言,首先需要把自己的风险偏好想清楚。投资者需要了解债券市场的基本规则。包括债券的类型、期限、信用等级等。不同类型的债券具有不同的风险和收益特征,投资者应根据市场情况和自身需求,选择适合的债券品种具体来说,就是要留好日常需要花的钱,然后做好资金应急方案。

搞清楚这个以后,大方向就清楚了,然后就看资产类别的选择,与资金属性做匹配。比如买债,买股,买黄金,等等。

四、调研感悟

我有幸参与了对中泰双利债券型证券投资基金的深入调研。这次调研不仅让我对这只基金有了更为全面的了解,更让我对债券投资领域有了更为深刻的认识。以下是我在此次调研中的几点感悟:

1、稳健的投资策略

中泰双利债券型证券投资基金给我留下的最深印象是其稳健的投资策略。在当前复杂多变的市场环境中,该基金始终坚持以固定收益类资产为主,注重风险控制和收益的平衡。这种策略确保了基金在追求稳定收益的同时,能够有效抵御市场波动带来的风险。

2、专业的管理团队

基金的表现离不开背后专业的管理团队。中泰双利债券型证券投资基金的管理团队具备丰富的投资经验和专业知识,他们善于捕捉市场机会,灵活调整投资组合,以实现最佳的风险收益比。与这样的团队合作,投资者无疑会更有信心。

3、多元化的投资标的

该基金的投资标的涵盖了国债、金融债、企业债等多种债券品种,这种多元化的投资策略有助于分散投资风险,提高基金的整体收益稳定性。同时,基金还积极参与新股申购等低风险投资机会,进一步拓宽了收益来源。

4、注重长期价值投资

在调研过程中,我发现中泰双利债券型证券投资基金非常注重长期价值投资。他们强调以基本面分析为基础,深入挖掘具有持续竞争优势和良好成长潜力的企业,从而实现长期稳定的回报。这种投资理念对于引导投资者树立正确的投资观念具有重要意义。

5、透明的信息披露

信息披露是基金运营的重要环节,也是保护投资者权益的关键所在。中泰双利债券型证券投资基金在这方面做得非常出色,他们及时、准确地向投资者披露基金的投资组合、净值变动等重要信息,让投资者能够随时掌握基金的最新动态。

6、客户至上的服务理念

最后,我要提到的是中泰双利债券型证券投资基金的客户至上的服务理念。他们始终将投资者的需求放在首位,不断优化客户服务流程,提升服务质量。这种服务理念让投资者在享受专业投资管理服务的同时,也能感受到家的温暖。

综上所述,此次对$中泰双利债券C(OTCFUND|015728)$的调研让我受益匪浅。我坚信,在这样一个专业、稳健、透明的投资团队的带领下,中泰双利债券基金定能为我们创造更加美好的未来!