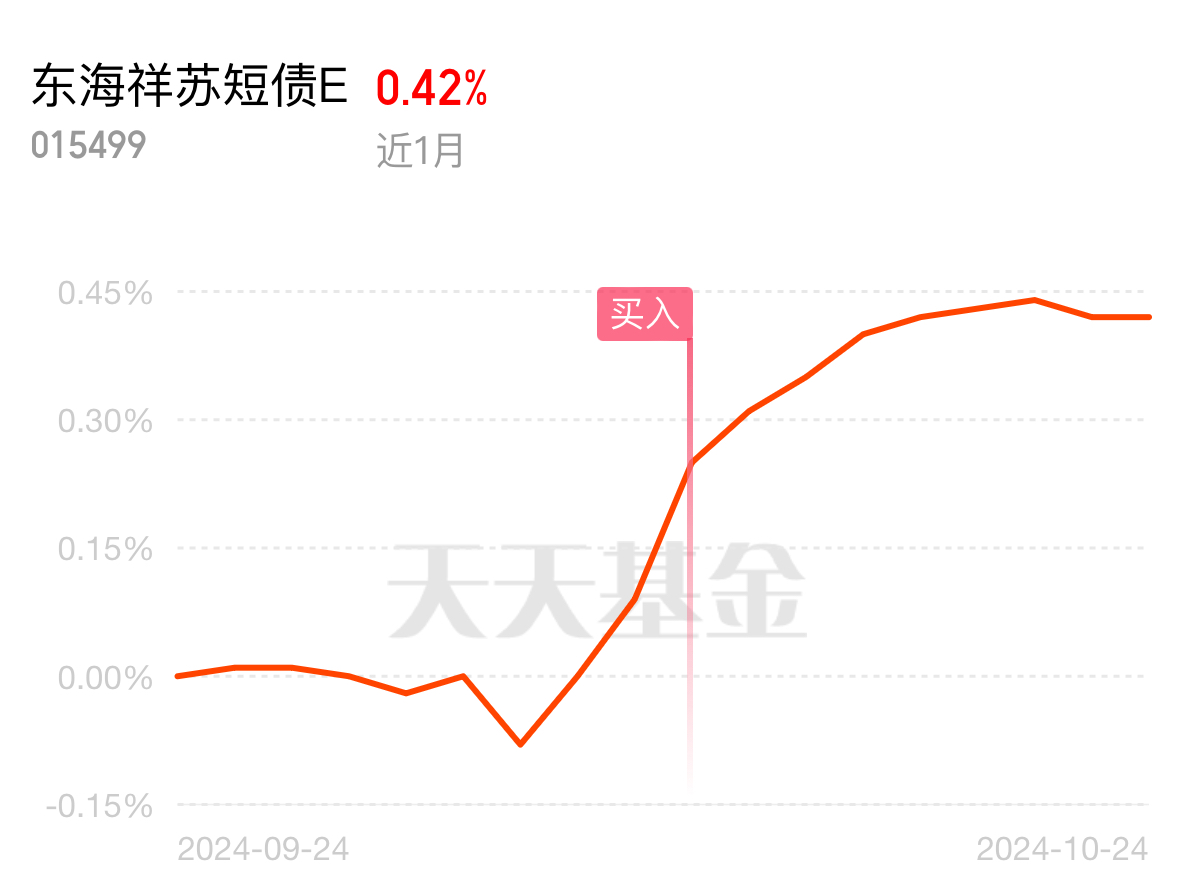

#东海三债基,必有你担!#9月底以来,稳增长政策集中出台下市场预期发生转变,股市多头情绪得到提振,指数冲高回落后仍位于相对高位,后续市场将针对政策预期展开新一轮博弈。而债市方面,受政策预期、机构行为与股债跷跷板效应影响,债市整体大幅回调后不同债券间行情出现分化,高评级债券估值快上快下,低评级品种则持续调整。 从股债关系上考虑,目前债市定价已有所偏离其负债端定价,后续有再定价降息的空间。股牛主要由基本面预期改善驱动,股市指数拔升后维持相对高位,债市跟随持续调整。信用利差方面整体下行,其中低评级信用利差下行幅度大于高评级。 当前仍处于政策发力期,稳增长预期、风险偏好或再对广义基金负债端形成扰动,近期基金净值跌幅再次接近8 月和9 月赎回潮的起点,股市未持续上涨的情况预计风险较为可控,仍需对赎回指标进行高频跟踪,并关注10月底前后人大常委会议具体的政策安排。 骑牛看熊对于债券配置会选择“短债+中债”配置,以东海基金为例: 1.东海祥苏短债E(015499) (1)投向中高等级信用债的短债产品,信用风险较低 (2)灵活申赎,降低投资者择时困难(E7免,A30免) 2.东海鑫兴30天持有债券C(021825) (1)高等级信用债:减少信用风险 (2)30天持有期:避免追涨杀跌 骑牛看熊选择“短债+中债”=东海祥苏短债E(015499)+东海鑫兴30天持有债券C(021825),这是为了避免A股出现第三阶段的行情而无法进行合理投资,毕竟牛市一波要等很多年,错过了下次就“不再是少年了”!所以对于低等风险资金会考虑中短期配置,而且A股市场没有行情的时候,拿点稳定收益也是不错的! 这里可以猜想一下:如果下半年的市场调控中,基本面无超预期信号,或者央行没有实质性收紧资金面的举措,则利率大幅上行风险有限;如果没有存款利率调降等事件推动,博弈利率进一步下行的难度也较大。利率低位横盘尚未破局,中短债的上行机会将会更大,而长端、超长端债券更加注意市场的投资安全边际。 货币基金年化收益率已经跌破了1.5%,债券基金受到央行降息、降准等利好消息的影响,依然是浩浩荡荡地牛市行情演绎中。对于繁忙的上班族没有时间去进行研究,也没有足够多的经验去进行分析,这时就应该合理分配手中的资金,进行债券基金投资。央行当下具备卖出长期国债与稳定市场流动性的双重属性,债券市场有望延续“买短卖长”的操作,以达成保持健康收益率曲线的政策目标。

$东海鑫兴30天持有债券C$ $东海中债0-3年政策性金融债C$

#新能源赛道狂飙:光伏锂电集体暴涨# #北证50持续火爆 该不该参与?# #中证A500场外指数基金来了 你会买吗?# #朱少醒加仓宁德时代,谢治宇大买中国平安# #十月份 你打算如何操作?# #特斯拉Q3盈利超预期 盘后大涨超12%#