随着市场回暖,许多投资者都想趁反弹之机布局新机会,该如何操作?其实长期看,投资主要是应对未来,而非预测未来,短期上涨不能线性外推,合理的长期规划才是更好的应对方式。

改善长线投资中的核心痛点

做长线投资,除了做好资产配置和仓位管理之外,必须重视权益类产品的收益贡献。不过权益类投资也有痛点,虽然长期收益可观,但波动高、收益不稳定。

Wind普通股票型基金指数走势

投资者有必要选择可持续性更高,前景更明朗的资产,这也是侧重长期可持续的ESG投资越来越受欢迎的原因。因此,利用ESG投资是普通投资者做好长线投资管理的一条重要思路。这种从环境(Environmental)、社会(Social)和治理(Governance)三个角度来衡量企业发展可持续性的方式,能够高效筛选出基本面长期具备发展潜力、且不存在重大瑕疵的企业,对提升投资效率,避开黑天鹅事件大有帮助。

但ESG投资需要大量的研究工作作为支撑,尤其是数据。上海高金教授邱慈观曾提到,数据来源是巨大的挑战:“为此,人类从1983年开始建了第一个ESG评级数据库,至今已经快奋斗了近40年。解决方案基本有两种,比较传统的方法就是通过ESG评级的方式来取得数据,全球第一家ESG评级公司在英国伦敦成立,但陆续到今天,ESG评级已发展了40年,ESG评级仍无法解决数据最根源的问题,最根源的问题与我们如何看企业在社会中扮演的角色有关。”。

国内而言,ESG投资起步晚于国外,部分机构做ESG投资尚有不完善之处,普通投资者自己上手更是存在巨大的信息差。在这样的前提下,借道ESG基金可能是更简单便捷的方式。而在可持续投资领域,起步早、管理经验丰富、有成熟投资框架的管理人,以及拥有丰富经验的基金经理能够帮助投资者降低、甚至消除ESG投资信息差,显著提升投资效率。

消除信息差,为长期投资助力

消除信息差,纸上得来终觉浅,国内能真正做到这一点的基金经理和管理人不多,但不得不提,确实有一家:华夏基金,从基金经理资历到投研建设,都比较契合投资者所需。

1、基金经理潘中宁:专业、专一

业内擅长ESG的基金经理不多,华夏基金潘中宁就是其中一位,集专业、专一于一身,能够充分为投资者消除信息差障碍。作为华夏ESG业务委员会主席,他有15年管理海外主权基金等大型机构资金经验,在A股、港股都具备丰富的投资经验,擅长通过国际跨市场比较,投资具有全球竞争优势的优质中国公司。

潘中宁在管的ESG基金代表作华夏潜龙精选自他2018年任职以来回报94.03%,任职年化回报19.15%。华夏见龙精选自2020年任职以来回报43.15%,年化回报18.15%。

华夏潜龙精选业绩长期超越基准

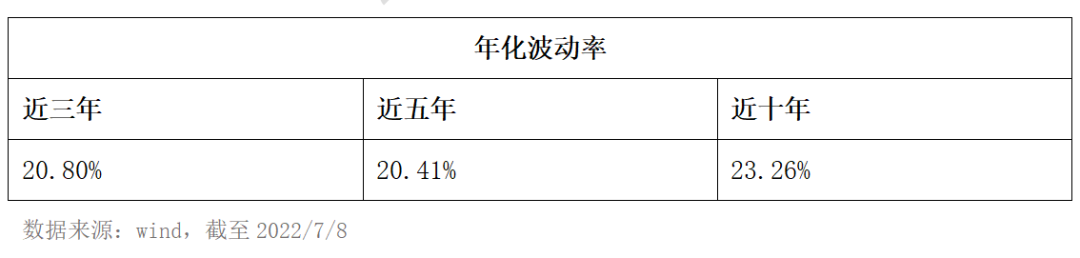

数据来源:wind,截至2022/7/8

数据来源:wind,截至2022/7/8

甚至在海外潘中宁也有亮眼业绩,他管理的全球第一只投资中国A股的UCITS ESG基金Mackenzie ChinaAMC All China Equity Fund斩获殊荣,拿下加拿大晨星五星评级!(与林青泽共同管理,评级来源晨星,截至2020.12)

2、管理人:领先、争先

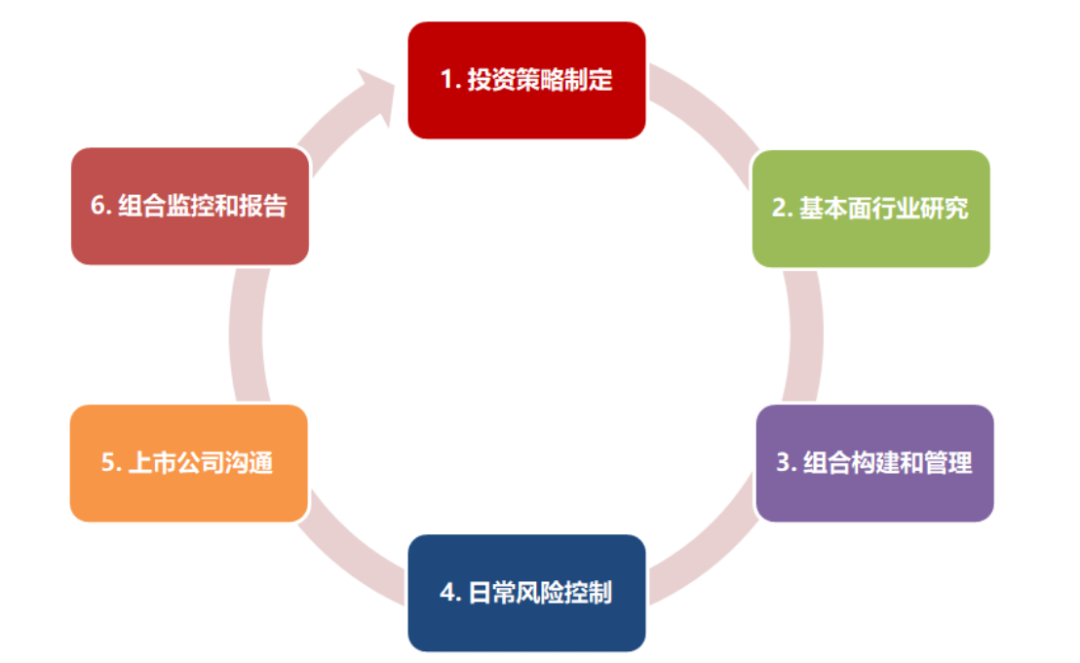

华夏基金在ESG领域也具备行动力和超前意识,从投研角度上全力为投资者消除信息差。不仅率先加入联合国负责任投资原则(PRI)、成为TCFD支持机构、担任亚洲顾问委员会(Asia Advisory Group)委员,而且为帮助投资者更好获得超额收益,早已将ESG投资理念深度融入进主动权益投资管理的各个环节,实现了全流程规范化管理。

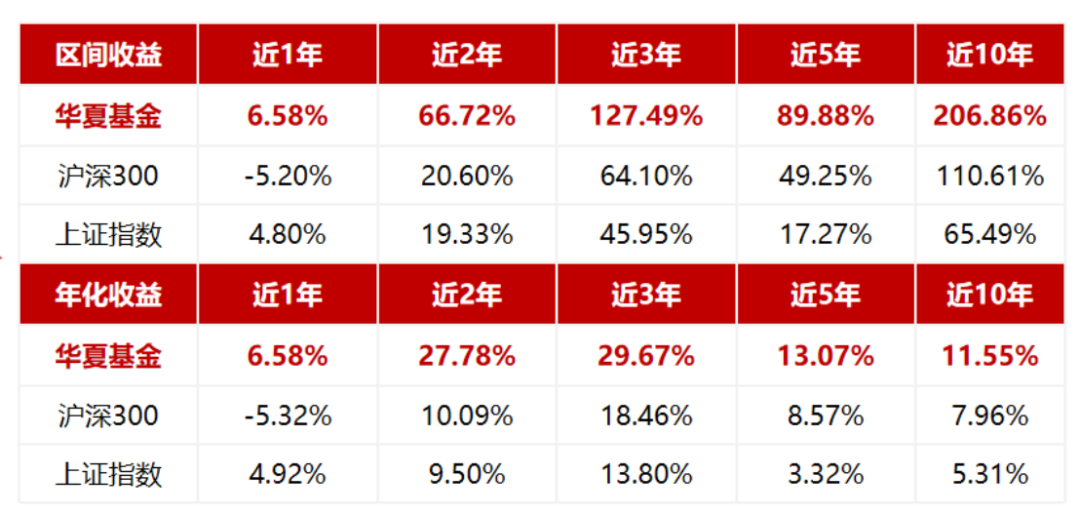

过去十年间,华夏基金也在业绩上争先,曾在权益类产品领域曾创造出色的超额业绩,基础投研实力能打。

数据来源:WIND, 华夏基金,截至2021.12.31,主动权益产品包括普通股票型基金、混合型基金(不含偏债混合)、QDII普通股票型及QDII混合型基金。平均收益率取算数平均结果,以近1年主动权益产品平均收益率为例,取成立一年以上主动权益产品收益率算数平均值。

因此,对于近期想做权益类长期投资规划的朋友来说,华夏基金发行的华夏融盛可持续一年(A类:014482,C类:014483)值得关注,该基金采用ESG投资策略,有助于挖掘市场相关机会,由前面提到的ESG资深战将潘中宁担任基金经理。资料显示,该基金将重点关注数字经济、消费升级等与高质量发展转型相关的行业中,具有良好的治理结构、有环境保护和社会责任意识的公司进行投资,力争为投资者带来可持续的超额收益。

搜索

复制