这几年,不少投资者被大A已经震得彻底迷糊了。

你以为市场会继续下探想忍痛割肉,但市场就反弹了;你以为市场在低位想加仓平摊成本,市场却继续震荡探底;你以为主动权益见长的基金公司,能跑赢市场获取超额收益,没想到它却在债基领域大放异彩....

经历了三年多的风风雨雨,老司基发现,现在许多小伙伴买基金变得越来越慎重。A股持续低迷,主动权益基金是自然不受待见。倒是稳定收获小确幸的债券基金,收获了一大波新粉丝。

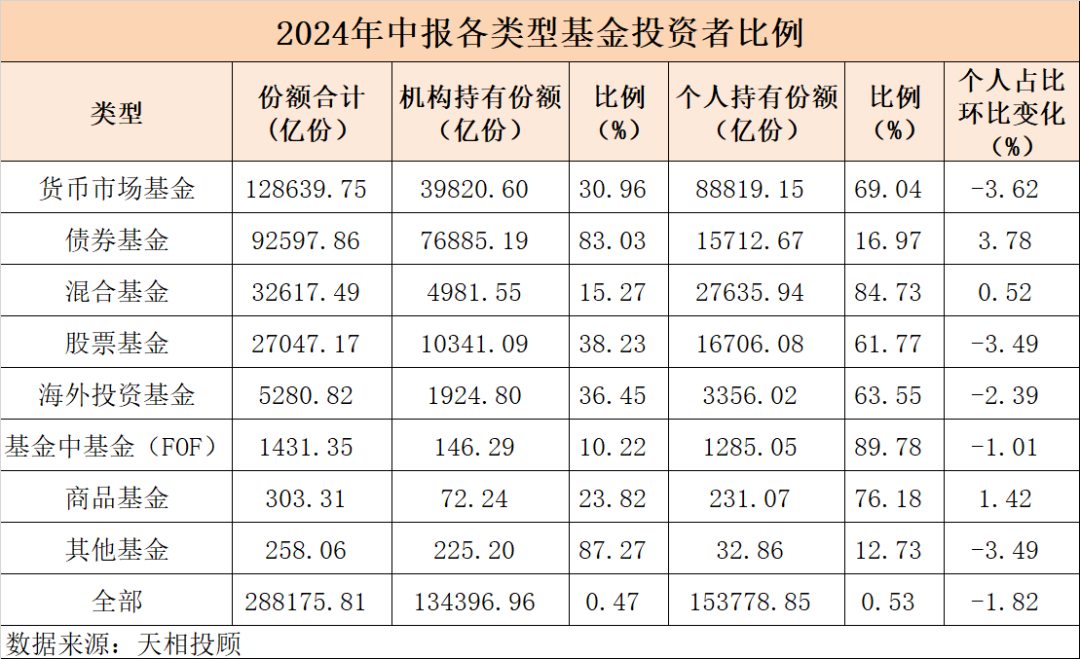

随着2024年公募基金中报的全面披露,基金持有人结构及变化趋势出炉。尽管个人投资者在公募基金市场的份额仍然占据主导地位,但出现与机构投资者差距缩小的趋势。值得关注的是,个人投资者上半年大量加仓债券基金,个人占比环比大幅提升3.78%,是所有基金品类中上升最快的品种,持有债基的份额显著上升。而机构投资者则在股票基金、海外投资基金以及其他基金(如公募REITs)中加大了投入。

权益遇冷,债基成为赚钱大户

根据天相投顾数据,2024年上半年,债券型基金的盈利表现依然强劲,上半年的利润达到了1953亿元;货币型基金紧随其后,上半年利润为1214亿元,同比均实现了显著增长。

然而,FOF基金、混合型基金和股票型基金却出现亏损,2024年上半年,这几类基金分别亏损15.6亿元、1397亿元和1615亿元。

从新发市场来看,主动权益基金彻底进入寒冬期。2024年以来,主动权益基金新发进一步“冰冷”。截至8月底,年内公募主动权益基金平均募集规模仅2.73亿元,创下近年来同期新低。而在8月,主动权益基金平均募集规模更是仅有1.98亿元。

一众新品中,仅有5只主动权益产品成立规模超过了3亿元。在这一数据背后,还有8只主动权益基金发行规模不足2亿元,12只产品有效认购户数不超过千户。其中,华安红利机遇产品有效认购户数仅有1户,即基金公司自身认购了1000万元。另外,天弘优势企业、兴业品质睿选有效认购户数也分别仅为8户、11户。

据说,现在愿意大力推主动权益新基金的渠道非常少,理财经理没有很强的动力,客户认可度也比较低,保成立已成为常规操作。

刚刚过去的8月,共有75只新基金发行,发行总规模为518亿元,新基金平均发行规模为6.91亿元。其中,25只固收类产品贡献了390亿元的规模,占比75%。有三只债基成立规模在60亿元级别,包括博远增汇纯债、新华中债0-3年政策性金融债和中欧中债3-5年政策性金融债等产品。

太意外,偏债业绩第一居然是睿远

既然债基如此受追捧,那业绩表现如何呢?

截至2024年上半年,债券基金依然取得了良好的业绩,同时在分红方面也颇为积极。券商研究机构指出,在市场“资产荒”情况下,债市受到了较多资金的青睐,特别是对利率债和高等级信用债的配置,使得部分债券基金表现颇为稳健。

从策略上看,许多纯债基金通过增加金融债杠杆获取票息收益,同时灵活调整了久期,成功应对了市场的波动,控制了组合的回撤。这些策略使得不少绩优债基表现出色,差异化的配置策略为基金的业绩做出了重要贡献。

数据来源:Wind,时间截至:2024.9.4

数据来源:Wind,时间截至:2024.9.4

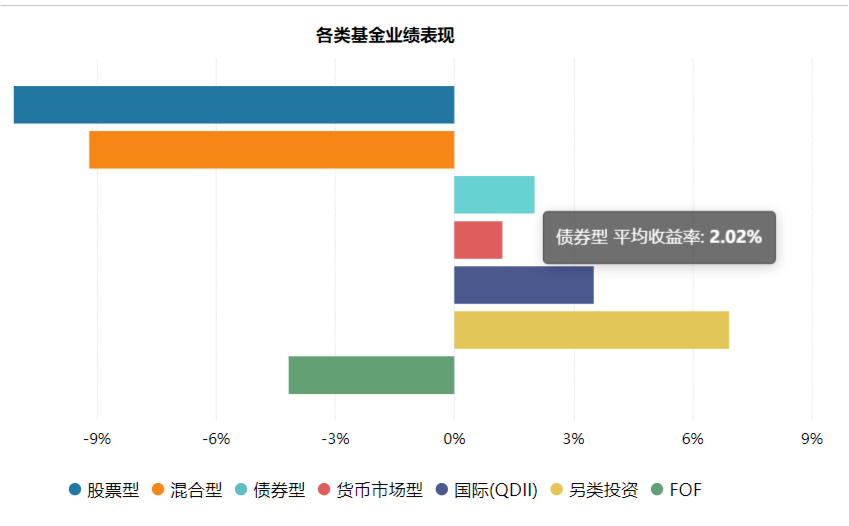

Wind数据显示,截至9月4日,2024年以来债券型基金的平均收益率为2.02%,同期股票型、混合型基金平均收益率分别为-11.09%和-9.19%,超额收益显著。

问题来啦!从基金公司角度看,2024年谁的债基业绩最好呢?

2024年以来偏债业绩前15名基金公司

数据来源:Wind,时间截至:2024.9.4

数据来源:Wind,时间截至:2024.9.4

是的,你没看错!夺得2024年以来偏债业绩第一的居然是睿远基金,它以6.05%的年内收益高居所有147家基金公司首位。其中,睿远稳进配置两年持有A(014362)是一只偏债混合产品,年内收益率达到6.17%;睿远稳益增强30天持有A(018756)为二级债基,年内收益率为3.89%。

曾以价值投资行走江湖的主动权益大佬,居然靠债基大放异彩,你说惊不惊喜、意不意外?

睿远稳进配置两年持有现由饶刚和侯振新共同管理。季报数据显示,该基金在今年股票仓位配置了红利类个股,转债方面,主要持有低估值的金融类公司转债品种,随着正股上涨逐步接近满足转股条件,对其进行了减持,实现了不错的收益。

睿远旗下另外两只权益产品,近几年业绩却一塌糊涂。以规模最大的睿远成长价值为例,该基金2024年下跌11.54%,近1年、近3年分别下跌23.52%和49.3%,均大幅跑输同期沪深300和同类偏股混合基金。

2024年,A股实在太诡异。主动权益见长的基金公司,却在债基领域大放异彩,你说还有比这更魔幻的么?

#九月基金投资策略#

#券商“航母”要来 券商板块怎么走?#