#天天基金调研团#

各类指数型债券基金的策略相对透明,跟踪对应的债券指数。

那么主动型债券基金会通过哪些策略来争取超额收益率、控制回撤呢?

本文以调研的$鹏华稳泰30天滚动持有债券C(OTCFUND|012649)$为例进行分析总结。

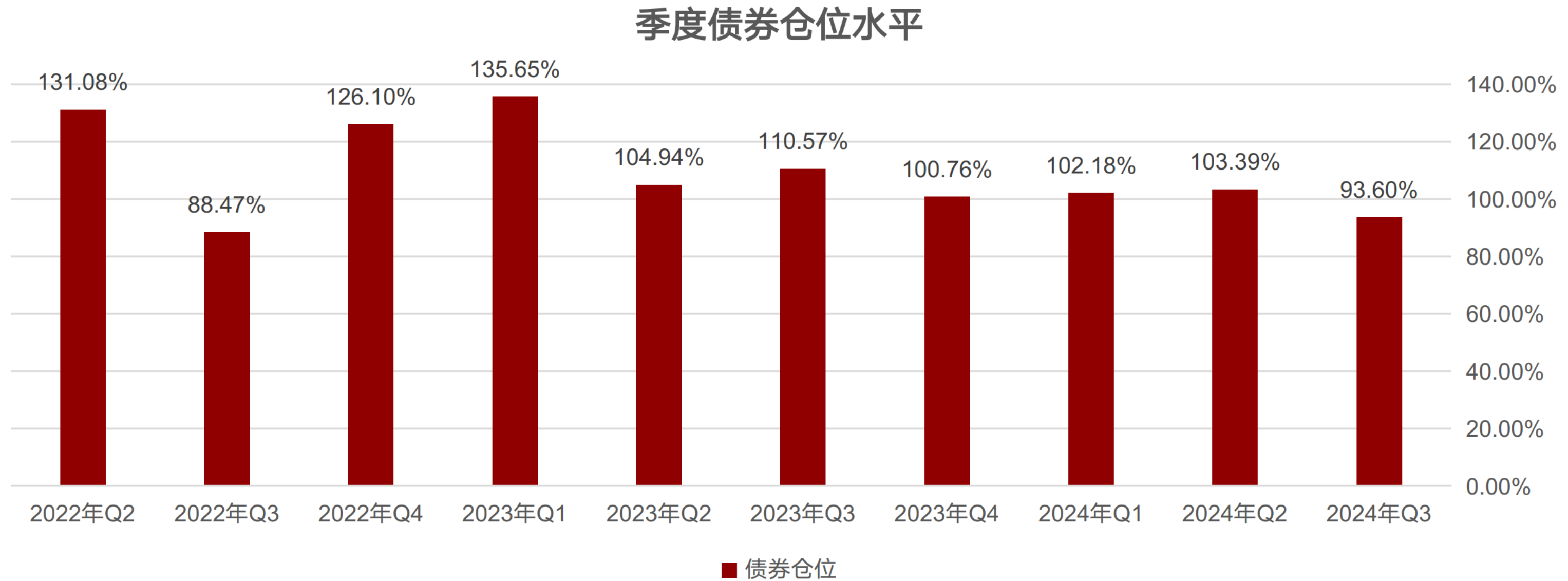

1.杠杆

该基金日常以中短债思路运作, 利率增厚部位较为灵活, 杠杆波动范围100-140%。

22年3季度提前减仓至88%, 至组合成立来最低点; 22年四季度市场回调后, 加仓捕

捉市场反弹, 12月收益0.15%。 2023年一季度末, 积极加仓至135%捕捉债市修复行情。

2.哑铃型债券组合

以中高等级信用债票息资产为基础( AAA评级占总资产比重50%以上) , 利用长久期利率债、 银行金融债等品种灵活攻守。

信用部位以高等级信用为底仓, 底仓久期在 0.5-1年。 利率部位去做进攻获取超额。

利率债进攻部分,经理认为 5 年以内的偏安全一些,10年和 30 年还是会受到政策预期的扰动, 组合中还是哑铃型结构, 组合久期在 0.5-1.5 年范围内灵活调整。

哑铃型结构最大的好处是在于在全市场回撤很大的情形下,能通过快速减仓达到防守。

目前鹏华稳泰金融债占比大概 10 个点, 信用债占比 90 个点, 信用债中城投占比 50 个点, 产业占比 40 个点。 各信用评级中, AAA 占比 50%, AA+占比 35%, AA 占比 5%。 信用策略挖掘上, 化债后续会减少城投供给, 城投债目前还是有一定的信用利差。

3.波段

信用波段: 综合考虑信用利差、 期限利差、 资产供需、 资金利率、 机构行为等因素, 利用流动性较好的商业银行普通金融债、 二级资本债、 永续债做信用波段增厚收益。

利率波段: 综合考虑经济基本面、 货币政策、 监管政策、 资产供需等因素, 在利率曲线上选择短期上涨概率最大的品种做利率波段增厚收益。

因为利率债更好的流动性, 前三季度阶段性参与10 年和30 年国债, 获得了明显的超额收益。

10 月以来参加利率债博弈的频次有所降低, 久期波动范围也缩短, 主要还是以控制回撤为主。

市场观点参考

债券市场整体还是处于一个震荡偏强的状态, 宽松的货币政策仍给债市提供支撑, 尤其是后续将加大买卖国债来投放基础货币, 短端利率的确定性比较强, 长端整体期限利差也有一定保护。

但是也要关注到短期急涨的斜率也不可持续, 低位后收益率波动会加大。拐点信号上可以关注通胀数据, 在通胀回暖之前债市出现大的熊市的概率比较低。

$鹏华稳泰30天滚动持有债券A(OTCFUND|012648)$

$鹏华稳泰30天滚动持有债券C(OTCFUND|012649)$

$十拳剑超稳星$ $十拳剑灵活配置$