Q:为什么说,价值投资不等于低估值投资?

近期市场震荡剧烈,不少投资者心里又开始忐忑不安了,到处打听行情以求慰藉。就算拿着一堆基金的小伙伴,同样也在纠结手里的基金组合是否合理,生怕错过了某个行业或题材的结构化牛市行情。

司令曾在三月底的文章中,为大家分享过基金经理的投资风格,共分为五种:价值风格、成长风格、价值成长、均衡风格、中观配置。并且建议,如果不知道手中基金组合是否合理,不妨可以“配齐”5种投资风格优秀的产品,就可以不用焦虑配置哪些行业,市值风格是否会发生切换。长期来看,组合回报也能大幅跑赢市场。

在文章中,司令还顺带分享了8位长期回报出色的价值风格老将及他们管理的产品。有部分投资者对于价值投资派选手产生了一丝疑问,比如“价值投资是否就等于低估值投资?”

今天,司令就结合其中一位价值风格基金经理——国泰基金李恒,以及其管理的国泰金马稳健混合进行具体分析,以解答部分投资者心中存在的困惑。

通常意义上,大家对价值风格选手的定义往往是:“以价值投资策略为核心,通过挖掘被市场低估的优质企业并坚定持有,实现长期稳健的收益。”不少人看到“低估”两字,就会错误理解成“低估值”,于是很容易就把价值投资误认为低估值风格。

其实,以低估值为核心的价值投资理念,起源于格雷厄姆的安全边际思想,即当股票价格大大低于其内在价值时,安全边际出现,此时应该买入,而当股价超过内在价值时应该卖出。

显然,如果简单地将价值投资等同于低估值风格,本质上缺乏了“内在价值未来的长期动态变化”思维。如果只是简单地借助估值指标,那投资也太好做了。真正的长期价值选手,应该是指“长期追寻企业内在价值增长的投资者”,国泰基金李恒显然就是典型代表之一。

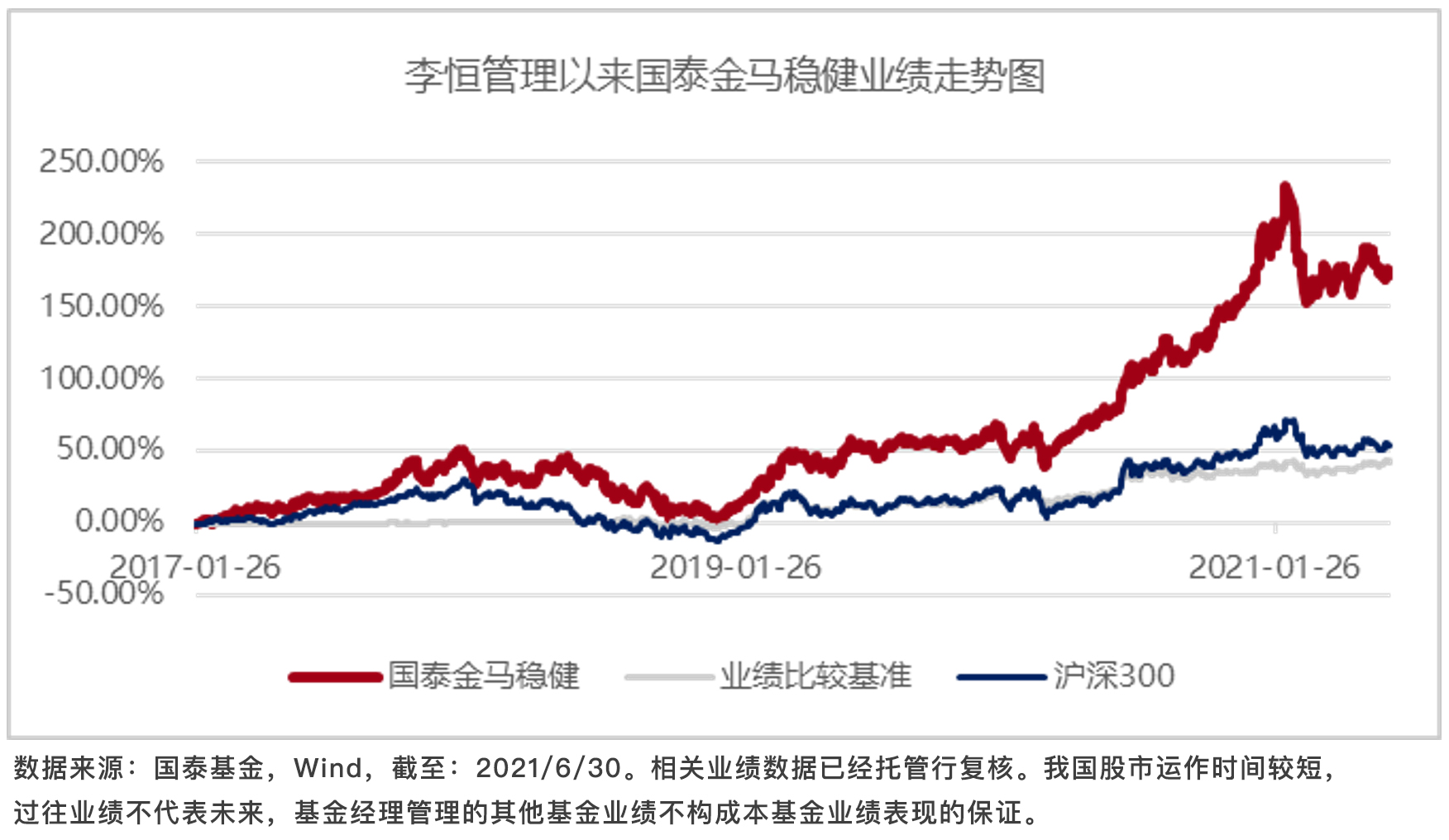

李恒,复旦大学硕士,具有11年证券从业经验,6年投资管理经验,曾在华夏基金历任通信和医药行业研究员、投资经理,2016年12月加入国泰基金。Wind数据显示,截至2021年7月30日(下同),李恒从2017年1月26日起担任基金经理以来,在管(或管理过)基金共有5只(多类份额合并计算)。任职以来总回报144.07%,年化回报21.86%。同期沪深300上涨42.01%,年化回报8.08%。可见,长期超额收益非常显著。

其中,目前正在管理且满一年的基金共有两只:国泰金马稳健回报混合、国泰蓝筹精选混合A/C。截至6月30日,李恒自2017年1月26日起管理国泰金马稳健以来,任职总回报174.76%,是同期沪深300指数涨幅(54.74%)的3倍多,年化回报率达25.65%,获得银河证券、海通证券五年双五星评级。成立于2020年2月27日,由李恒单独掌舵的国泰蓝筹精选A总回报68.37%,远超同期业绩比较基准20.57%的涨幅。

从选股风格来看,国泰金马稳健主要集中在消费、医药、优势制造业、互联网等高价值回报的行业中精选个股,以2021Q2前十大重仓股为例,依次是:贵州茅台、五粮液、泸州老窖、三一重工、美的集团、山西汾酒、爱尔眼科、万华化学、国茂股份、招商银行(个股信息仅供列示参考,不构成投资建议或承诺)。产品风格与市场上的价值投资流派基金经理风格保持一致,敢于重仓并长期持有,持股集中度和稳定度都较高,体现了基金经理选股的自信程度。

从持有周期来看,前十大重仓股平均持股周期为5个季度,其中有7只股票持有时间超过8个季度,有3只股票连续15个季度持有至今,一些在今年以来的“大热门股”,李恒在很多年以前就挖掘出来并坚定持有。司令觉得,这充分体现了基金经理的投资思路,持股周期长,集中度高,换手率低。

关于投资方法论,李恒认为自己专注于选股并长期集中持有。对于这句话的具体解释是,收益都来源于长期持有发掘到的优秀公司,只专注于具体个股的选择,寻找长期增长潜力很大的优秀公司,不参与市场某一阶段机会的博弈,不参与自下而上的粗线条选股。挑选公司时,商业模式、企业文化、治理结构等因素都会成为分析的着眼点。

近期白酒股波动较大,对此李恒认为,股价阶段上涨得比较多了,看起来比较贵,这个事情很正常,任何一个长期优秀的投资机会,都会经历这个阶段,没有必要因为这个事情去反复地调整。真正的优质资产具备穿越周期的力量,短期出现的较大波动反而提供了较好的价格去买入公司,调整、优化组合的机会。

由此可见,像李恒一样的价值投资派选手,更注重寻找高价值型投资机会。展开来说,投资风格具备三大特征。1)独立思考。坚持独立判断,不追热点,历经牛熊转换,始终保持风格稳定;2)深度价值。对公司做深入研究,从企业管理层角度出发,力争精选出好股票;3)长期主义。注重企业长期经营质量,持股相对集中,持有时间长且换手率低。

老话说得好,追求快,结果可能往往是慢。但是如果守得住慢,结果反而可能是快。我们最终看到的或许只是盈利稳定的漂亮曲线图,其实过程好比登山一样艰难,稍有不慎就有可能跌入谷底。只有长期坚持自己的信念、独立思考判断、保持平和心态,才能走得更远。

不过,很多投资者却耐不住寂寞,经常追涨杀跌,以至于错过了赚钱机会。司令注意到一个有意思的现象,以国泰蓝筹精选混合A为例,尽管长期业绩优秀,但是持有规模却在减少。

今年4月份时,某第三方理财平台发布的《2021年一季度基民报告》显示,以金选系列近一百只产品为例,持有基金时长在3个月以内的用户,超7成都是亏损的,而持有基金时长超过一年的用户中,近9成是赚钱的。可见,频繁买卖和追涨杀跌是亏损的重要原因,持有时间越长,赚钱概率越高。

为了避免持有人因为频繁买卖,而没有享受到基金的中长期收益,由李恒管理的国泰价值远见两年封闭运作混合(A类:012308,C类:012309)于8月4日起发行。

两年封闭期的设置,除了能够提升持有人的投资体验,对于基金经理来说,投资视野更长远,可以更好地兼顾收益和流动性要求。同时,新基金还能通过港股通标的投资港股(港股通标的股票投资比例不超过全部股票资产的50%)。近期港股市场出现了较大幅度的下跌,部分优质龙头股也有望迎来估值修复行情。

那么,历史上两年封闭运作(持有两年)的赚钱概率和收益回报情况如何呢?司令以Wind偏股混合型基金指数为例,截至2021年6月30日,自2004年以来任意时点买入并封闭两年,赚钱概率75.37%,平均收益47.40%,年化收益(单利)23.70%。

有时候能在激烈竞争的环境下存活下来的人,未必是最聪明、最强壮的,但他们一定是看得最远,在逆境中最懂得如何生存和保存实力的。作为一名典型的价值投资派选手,而李恒就给人一种这样的感觉。与其追涨杀跌,还不如跟随价值风格选手一起安心持有两年。

欢迎关注“养基司令”,每天一个关于基金的新鲜、实用梗,与你一起分享养基心得和技巧。用数据说话,投资可以更美的。

好基养起来,Money赚起来!

人生不怕受累,就怕还没积累!

偶说完了,整理数据不容易,请记得点赞支持哦。基金投资需谨慎,内容及观点仅供参考。有任何问题,麦克风交给你们high起来~~