8月27日,证券市场四箭齐发:调降印花税+调降融资保证金+限制大股东减持+收紧IPO,四条政策,条条都是重磅级,高层对二级市场的呵护可以说是诚意满满。

但8月28日星期一,市场的走势却令人大跌眼镜,“牛市”仅仅坚持了一分钟,指数就再次回落,从侧面反应了当下股民对市场信心不足。

今年开年以来,基金发行也进入冰点,wind数据显示,以认购起始日为统计口径,7月份新成立基金发行份额仅为393.89亿份,创下自2009年5月以来的新低。

在这种不利的市场行情下,华夏基金选择了逆势布局,8月28日发行专精特新主题新基:华夏专精特新混合型发起式基金(A类:018916 、C类:018917)。

值得一提的是,作为发起式基金,基金管理人华夏基金将使用不少于1000万元固有资金自购该基金,同时,这只基金的拟任基金经理汤明真也宣布自掏腰包100万元认购了这只新基,等于是基金公司、基金经理和基民捆绑在了一起,共同进退。

问题来了,为什么基金公司和基金经理会选择当前这个时间点布局专精特新?

“小巨人”藏着大能量

众所周知,我国优质中小企业梯度培育体系中,专精特新“小巨人”企业处于塔尖位置。

自2009年首批专精特新“小巨人”企业公示以来,截至目前,我国已累计培育专精特新“小巨人”企业1.2万余家,专精特新中小企业超9.8万家。

全国专精特新中小企业发展大会资料显示,2023上半年新上市企业中,专精特新中小企业超60%,专精特新企业已成为新上市企业的主力军。

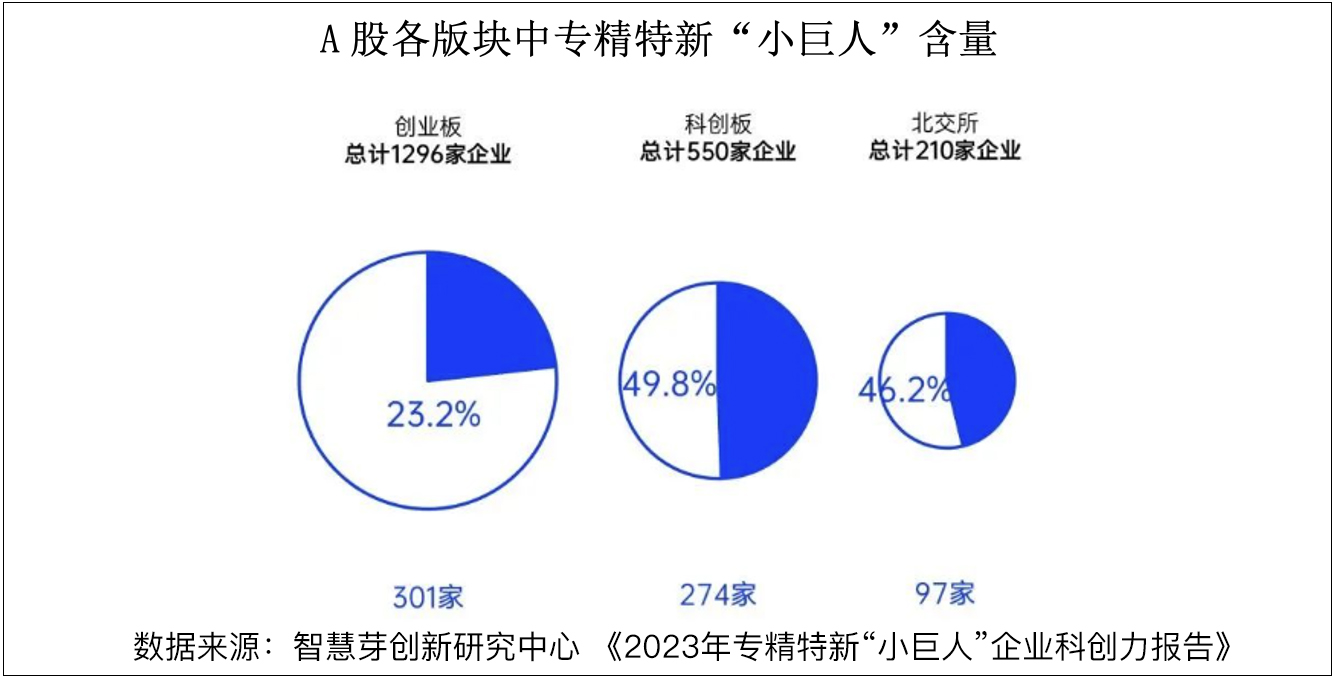

截至2023年7月31日,科创板的“小巨人”含量最高,其次是北交所和创业板。

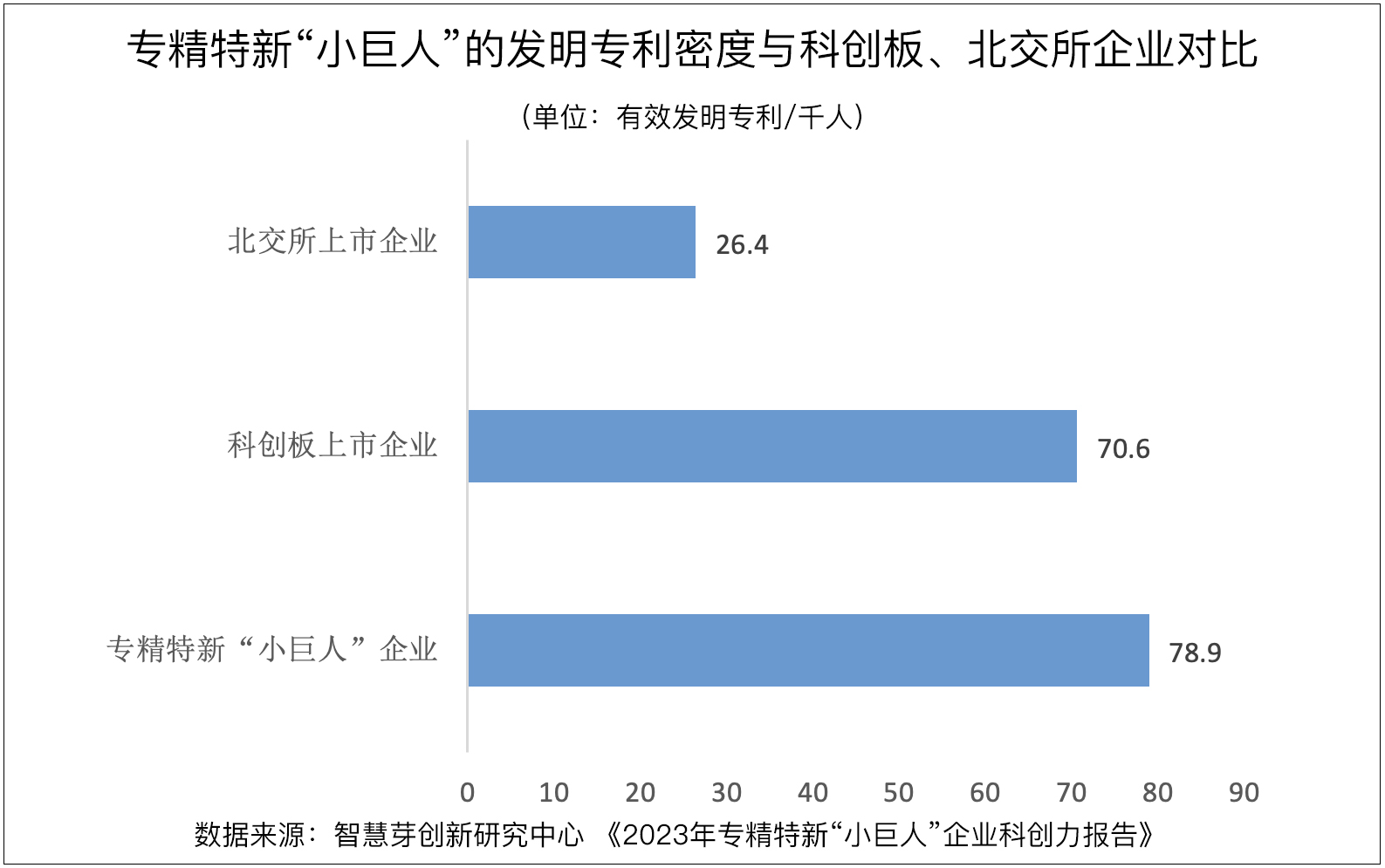

从发明专利密度看,“小巨人”企业每千名员工掌握78.9件有效发明专利,分别是科创板和北交所上市企业的1.1倍和3倍。体现出较强的“专业化”和“精细化”特点。

从行业结构来看,“专精特新”公司主要分布在机械设备、化工、电子、电气设备等高端制造业,市值方面,“专精特新”公司以100亿以下市值公司为主,偏向小盘成长风格。

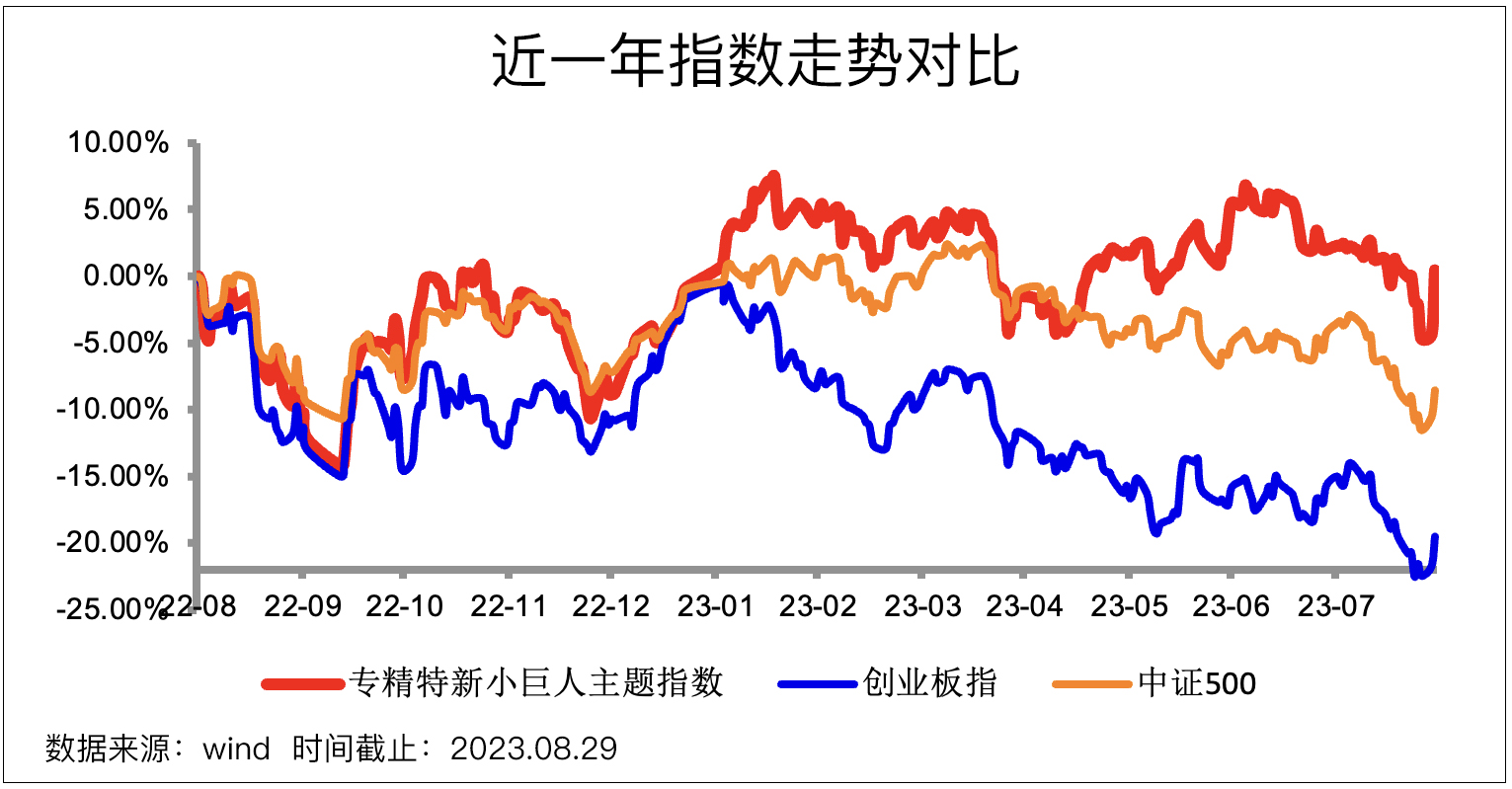

从近一年的表现来看,专精特新小巨人主题指数表现优于创业板、中证500等市场主要宽基指数,得益于专精特新小巨人企业的高成长性,带来了明显的超额收益表现。

挖掘“五大方向”的“隐形冠军”

作为中小企业中的佼佼者,专精特新“小巨人”企业,创新能力强、市场占有率高、掌握关键核心技术,是各自细分领域的领头羊,未来有望逐步发展成为我国自己的“隐形冠军”,在这一进程中,也蕴含了海量投资机遇。

据了解,华夏专精特新混合型发起式基金(A类:018916 、C类:018917),重点聚焦机器换人、自主可控、隐形冠军、新兴产业、全球龙头五大方向的投资机遇。

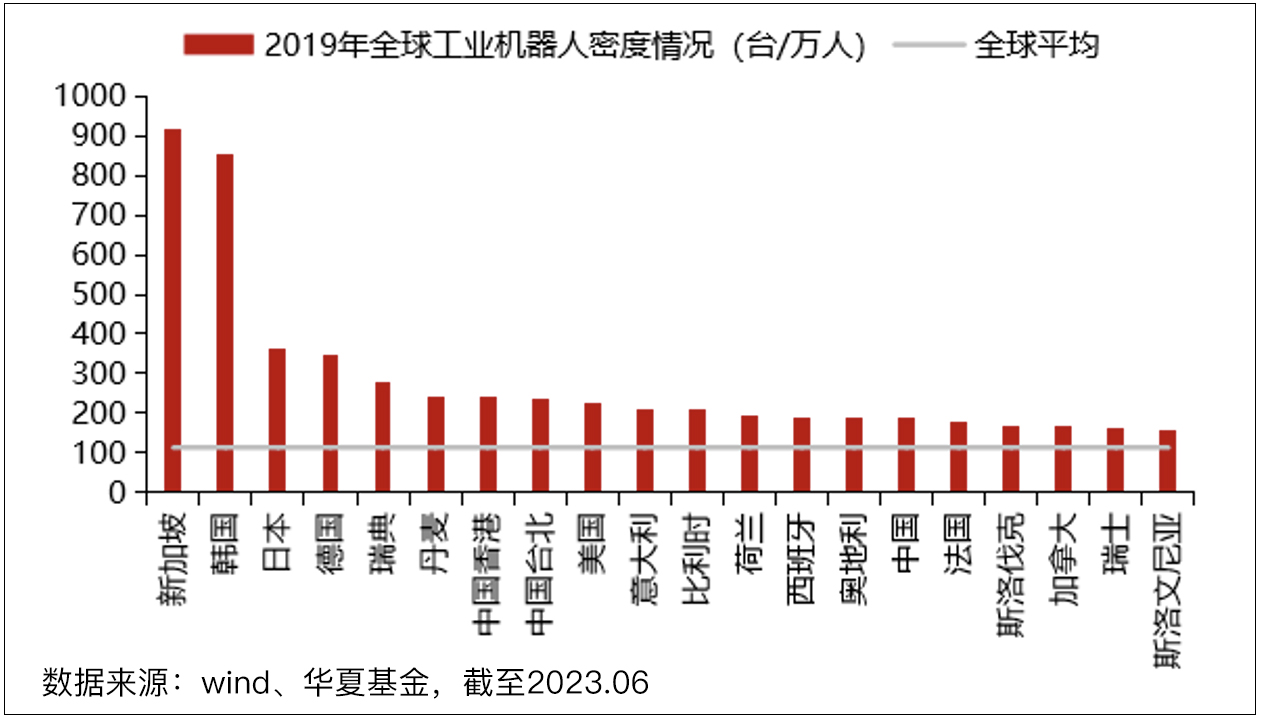

机器换人方向:在全球老龄化的背景下,全球制造业转向自动化、智能化转型成为大势所趋,也就是说,未来机器人在制造业中的占比,是一个逐年攀升的过程。

工信部数据显示,2022年,我国机器人全行业营业收入超过1700亿元,继续保持了两位数的增长,但相比发达国家的机器人密度来看,我们还有很大的增长空间。

正是看到这一巨大潜力,资本市场近年来也加大了对优质机器人企业的投资,2022年机器人领域融资金额超过300亿。

自主可控方向:海外对我国高科技公司采取技术封锁、加征贸易关税等“特殊”措施,决定了我们必须走自主可控的高质量发展道路,供应链产业链国产化大有可为。

在国产替代加速推进中,我国具备两大突出优势:

1、庞大的市场容量,有利于国内创新型企业摊薄研发成本。

2、销售端更贴近客户,有利于国内企业根据市场需求推出定制化的产品,做到快一人一步的响应速度,抢占国内市场。

隐形冠军方向:我国要从制造业大国提升为制造业强国,实现高质量转型,必须补齐高端制造业这一短板,而高端制造业最主要的标志之一就是拥有众多“隐形冠军”企业。

对于“隐形冠军”挖掘,华夏专精特新混合重点关注关注高技术壁垒、高成长性细分赛道的隐形冠军,力争参与企业经营增长斜率最陡峭的阶段。

深耕高端制造,厚积薄发

专精特新企业更多集中在制造业,而华夏专精特新混合的拟任基金经理汤明真已深耕高端制造领域研究多年。

公开资料显示,汤明真拥有浙江大学、美国康奈尔大学双学士学位和美国哥伦比亚大学硕士学位,是一位具有国际视野的学霸。2017年加入华夏基金,具备6年以上研究经验,研究行业覆盖中游制造、新能源、国防军工、科技等多个高端制造业板块,能力圈覆盖广泛。

在选择潜在投资对象上,汤明真更倾向于寻找处于经营的生命周期初中期的企业,关注企业所处行业的扩张周期,通过产业研究、商业洞察力和具体的经营及财务分析去选择处于价值扩张期的企业。

汤明真表示,买股票就是买公司,买公司就是买公司的未来现金流折现,买入优秀的企业可以分享企业经营的成果。因此他更注重企业内在经营绩效的潜力,而非因为行业产品价格波动带来短期财务数据的增长。

汤明真希望通过专注挖掘中小市值的专精特新企业和细分赛道隐形冠军,用勤奋的翻石头方式找出兼具确定性和赔率的投资机会,从而力争让产品做出风格上的差异化和超额收益。

从目前主要宽基指数的估值来看,大盘已经进入性价比较高的“击球区”,叠加近期一系列重磅政策的密集发布,市场有望进入良性的健康循环。

此外,基金公司自购不少于1000万,基金经理自购100万,也显示了对后市的乐观预期,在市场进入右侧区间,不妨借道$华夏专精特新混合发起式A$ $华夏专精特新混合发起式C$ ,布局专精特新投资机遇。#大反弹!半导体王者归来!##机器人板块暴走!你的AI信仰回来了吗?#

欢迎关注“养基司令”,本号「轻」财经资讯,「重」选基技巧,坚持用数据说话!

整理数据不容易,辛苦动动手指点赞支持。内容及观点仅供参考,基金过往业绩不代表未来,购买前请仔细阅读法律文件,选择适合自己的产品。有任何问题,麦克风交给你们哦~~