6月份基金投资策略均衡配置、积极寻求结构性机会(一表说均衡+灵活模拟基金组合6月份再平衡策略)

一表说

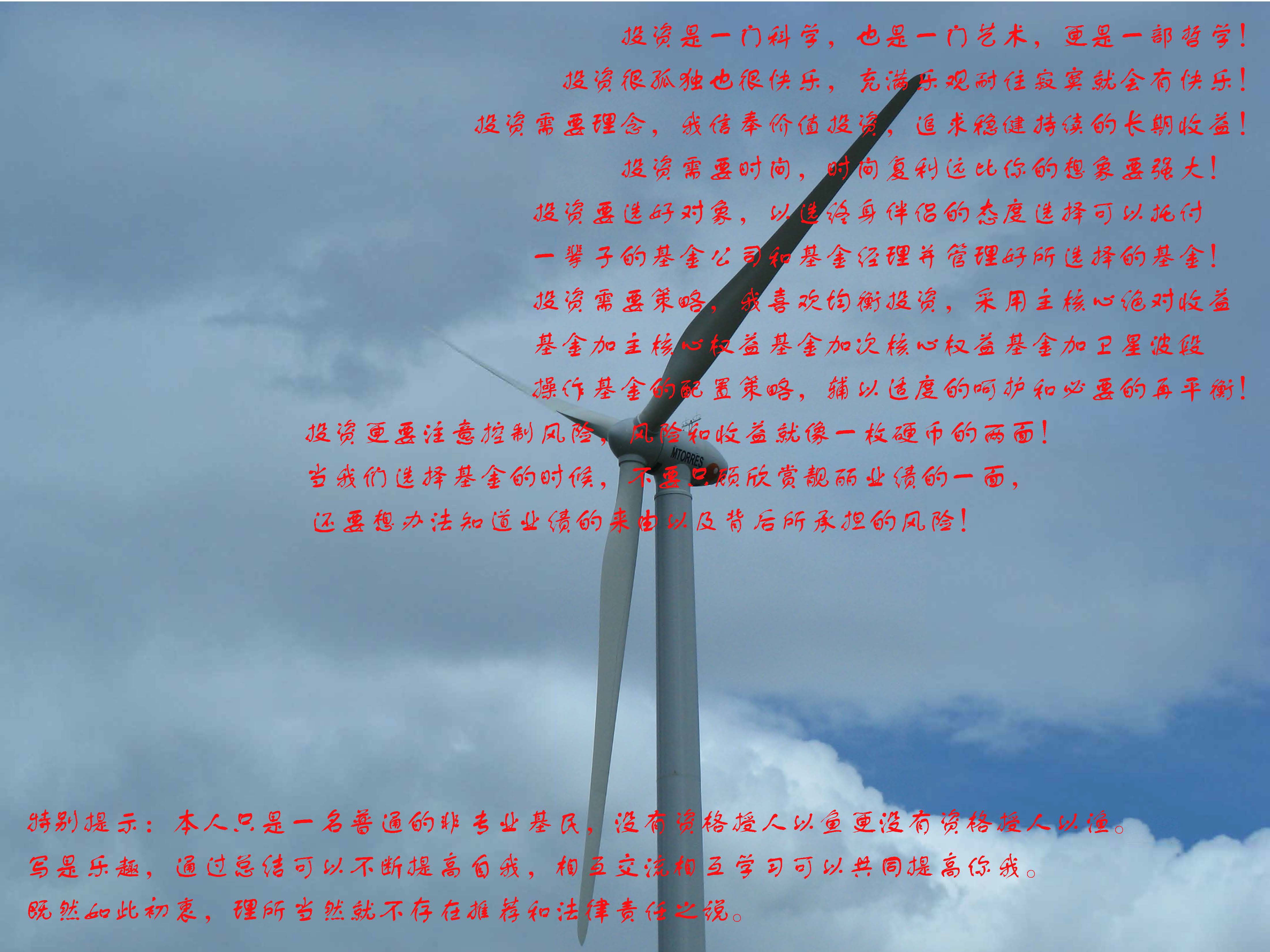

理念:信奉价值,坚持稳健均衡长期投资,注重风险控制,追求可持续的长期收益;

聚焦:努力挖掘优秀基金经理,专注基金组合配置。

2021年6月6日

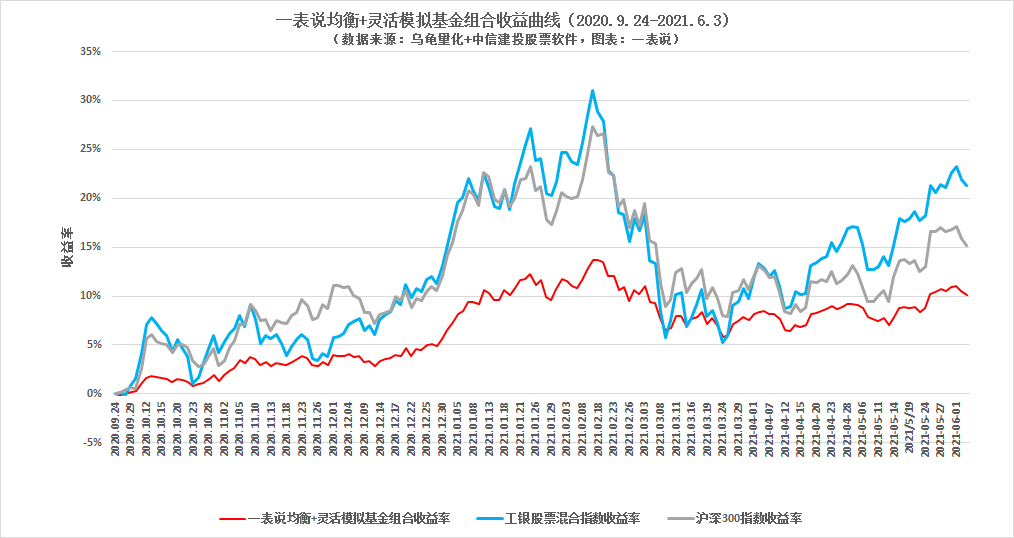

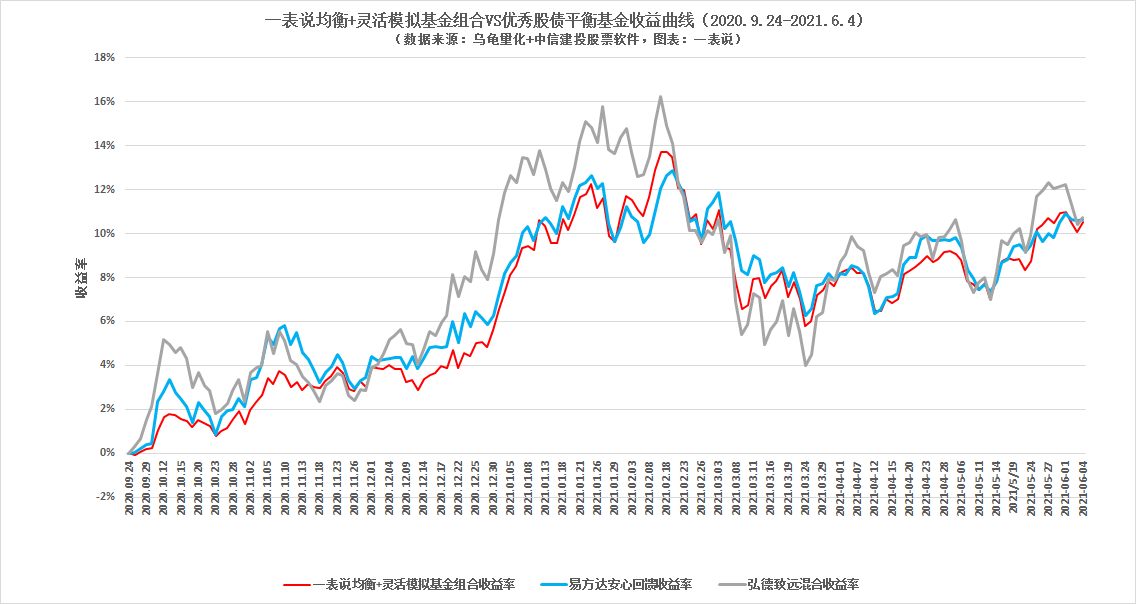

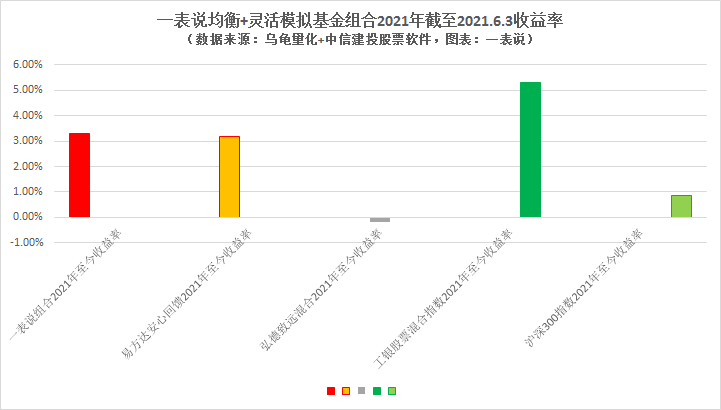

“一表说均衡+灵活模拟基金组合”自去年9月底成立以来,一直坚持均衡配置控制仓位的防御策略,较好地规避年初的回撤风险,中途只有4月下旬及5月中旬进行过两次仓位及组合微调,运行至今比较平稳舒适,并取得了良好的正收益。今年至今收益也是良好。

一、当前主要指数估值

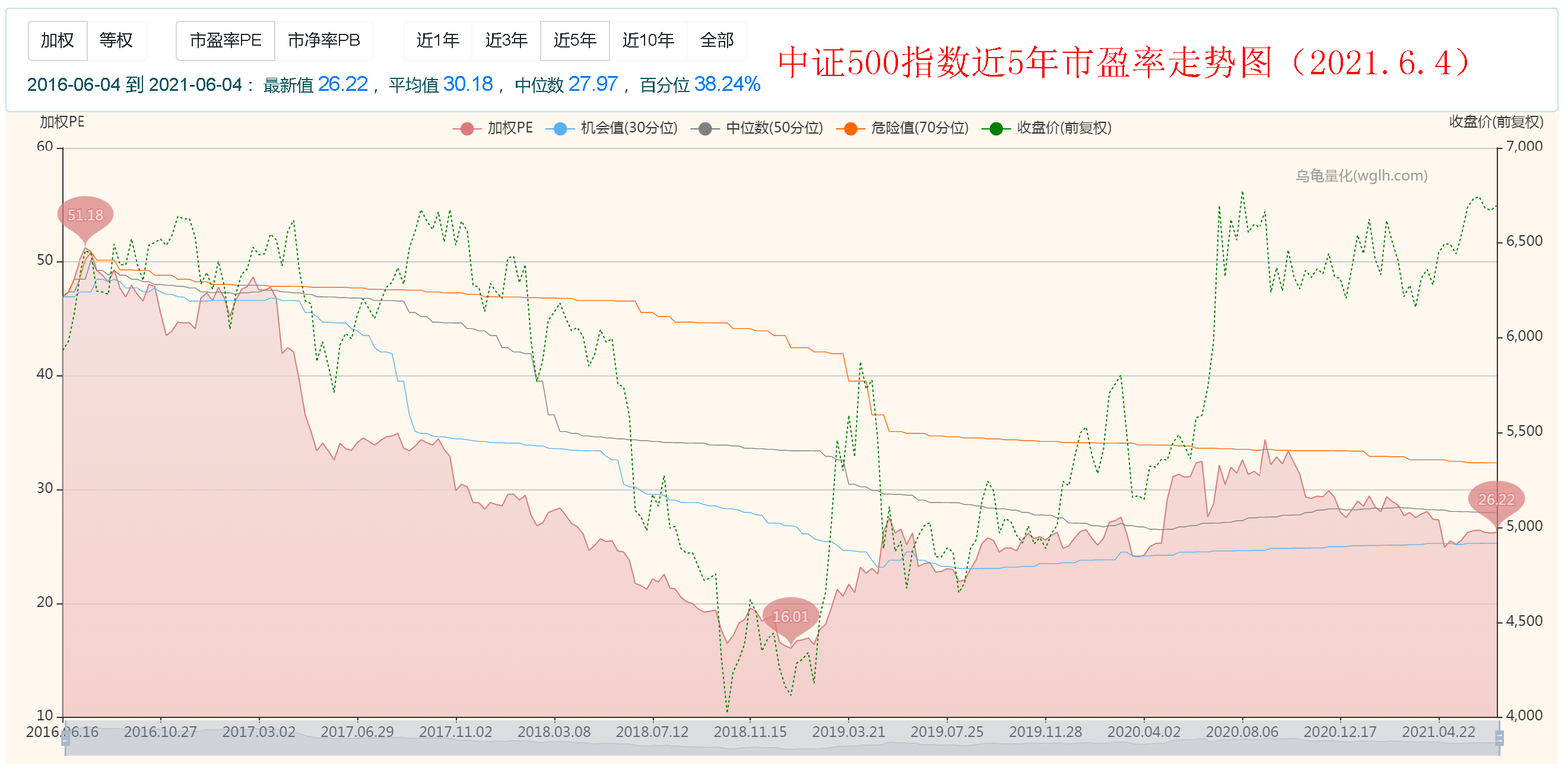

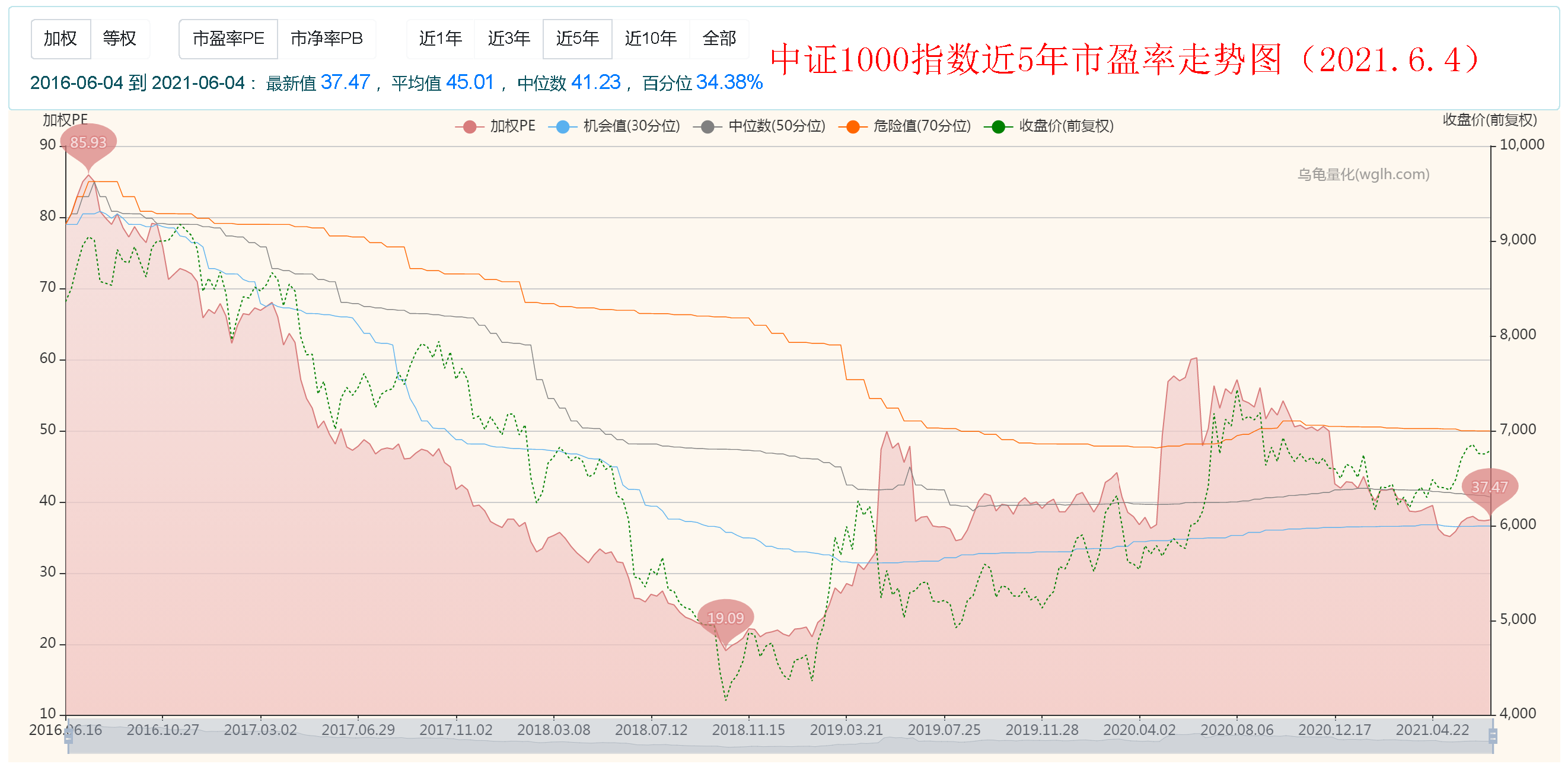

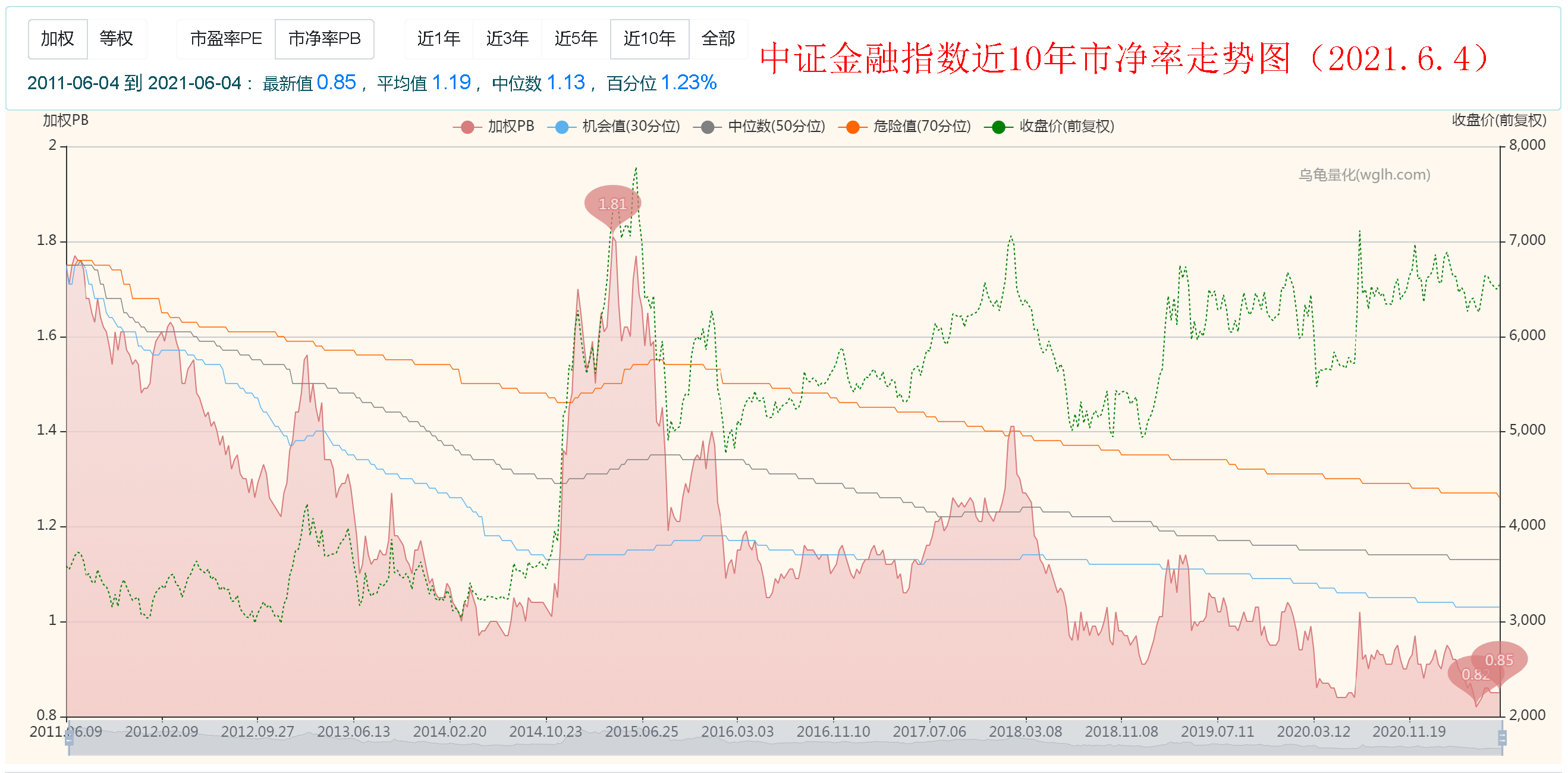

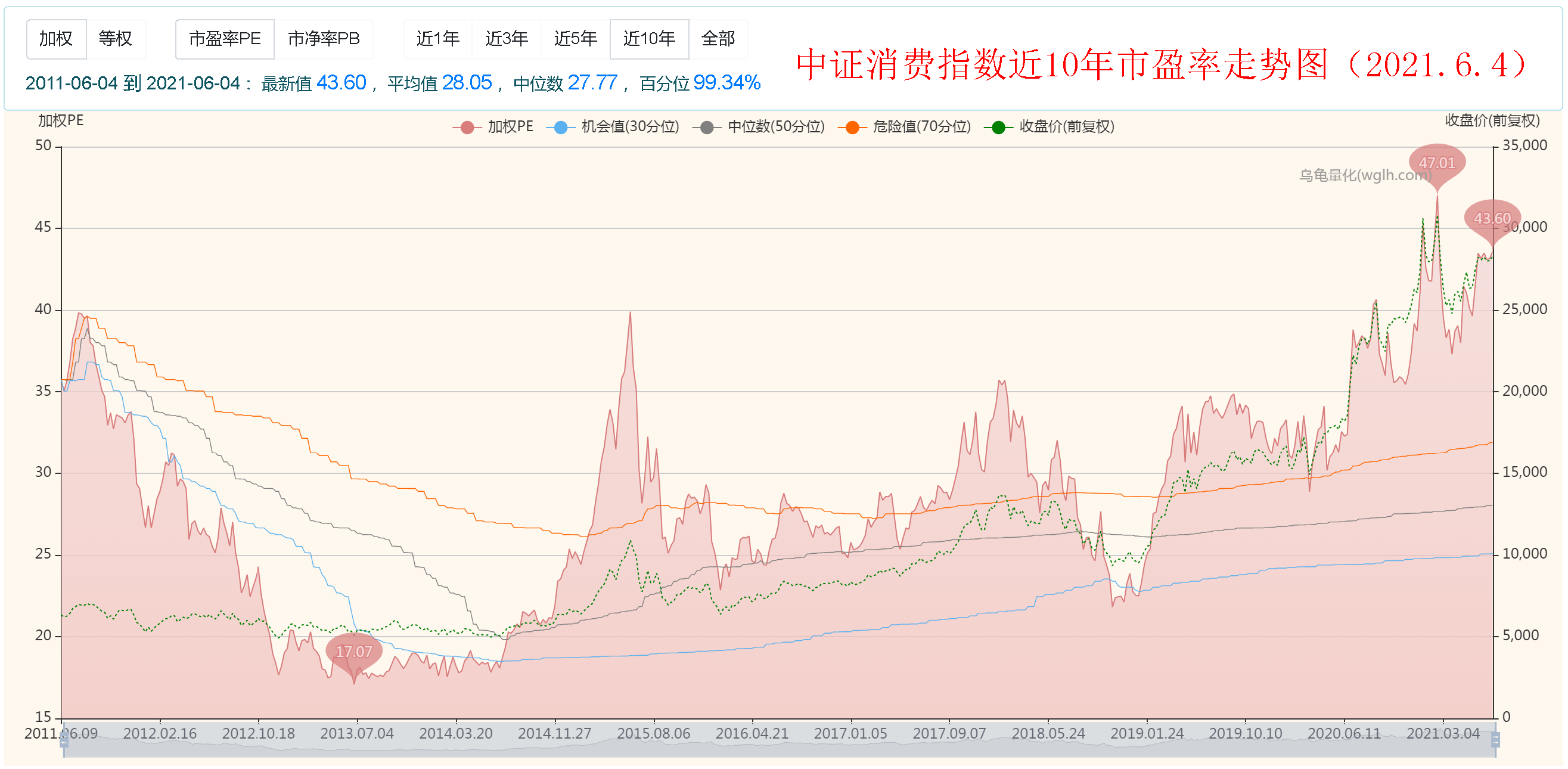

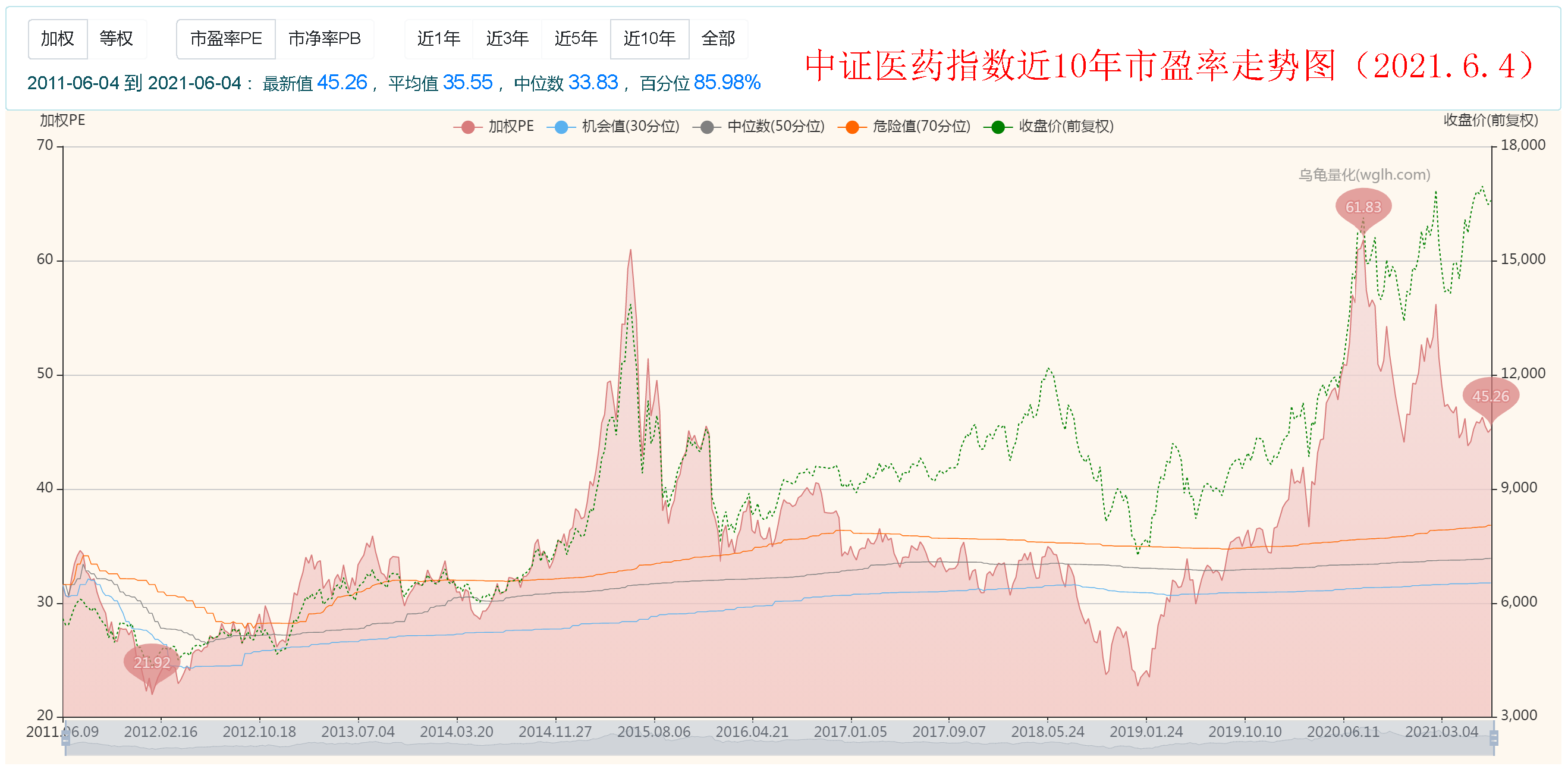

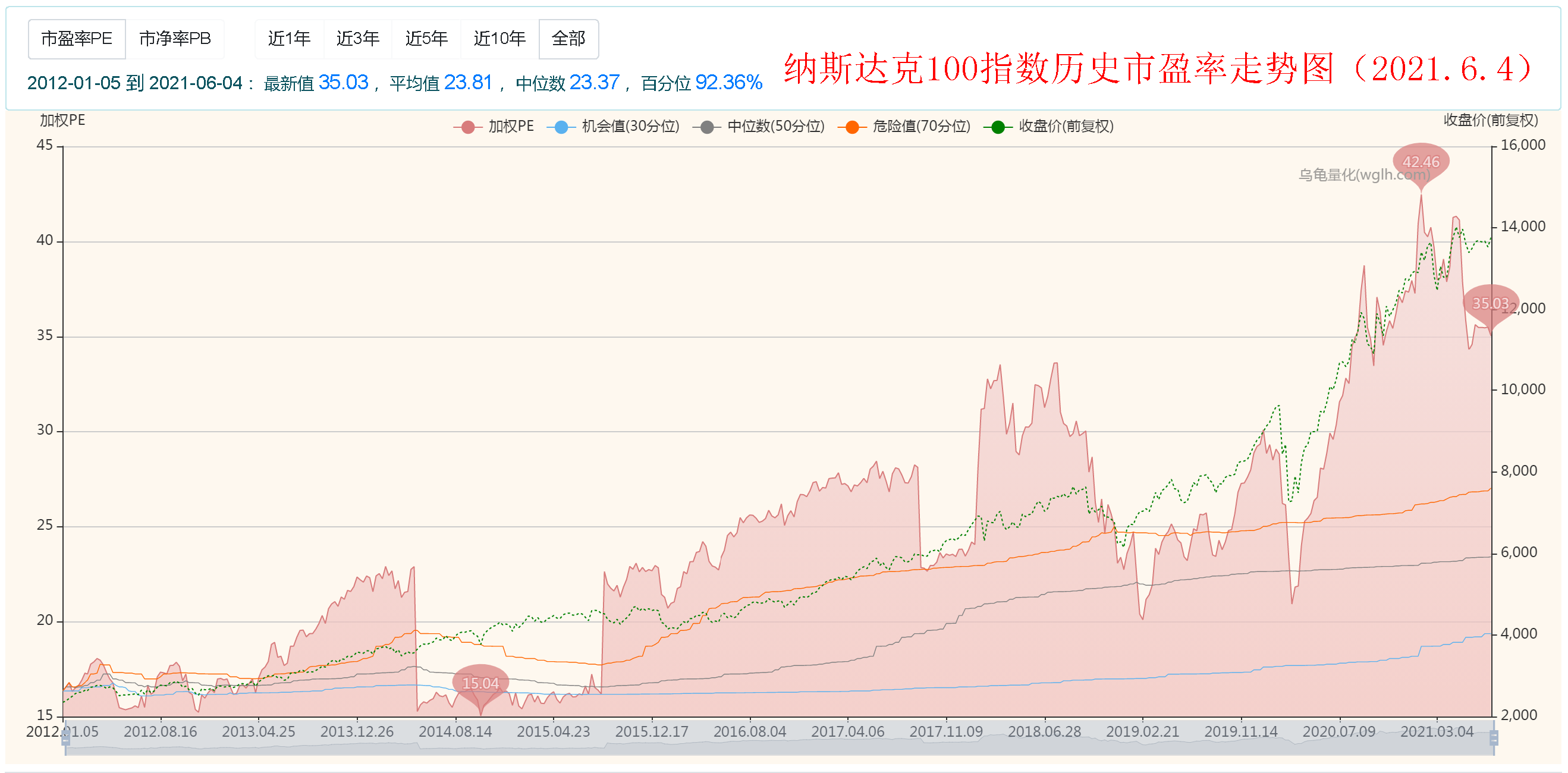

下面附图为三大市场主要指数历史估值市盈率、市净率走势图。总体来说,沪深300、中证消费及中证医药还处于偏高估值区位,而中证500、中证1000及中证金融还处于安全估值区域。香港恒生指数估值百分比也不低,但相对于A股还是有一定估值优势,而美国纳斯达克100及标普500估值处于历史高位。

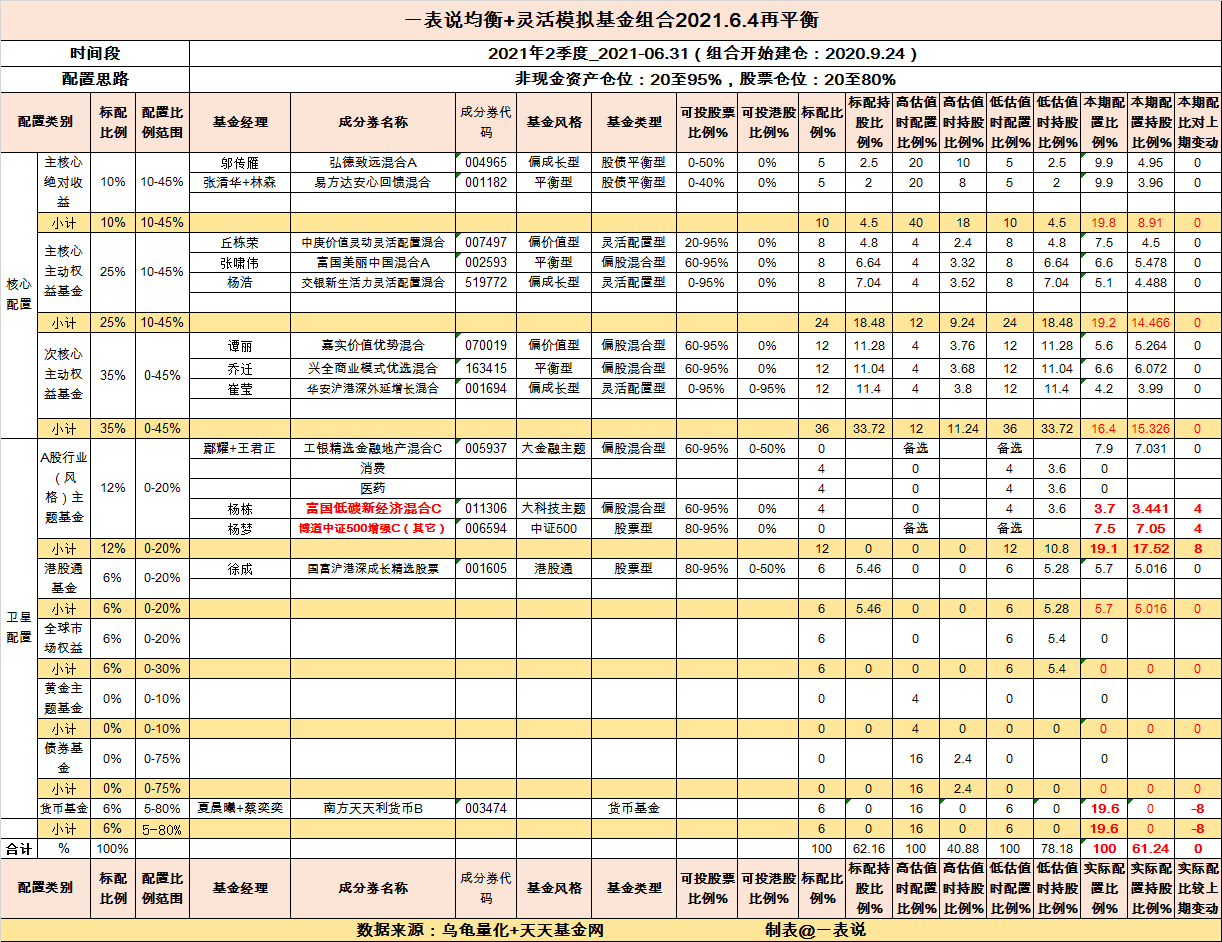

二、“一表说均衡+灵活模拟基金组合”6月份再平衡策略

“一表说均衡+灵活模拟基金组合”主要依据沪深300指数估值及相关行业(风格)主题指数估值走势,同时参照实际市况进行动态组合平衡及仓位管理。

维持前期的“震荡市结构市”观点,并认为市场有可能震荡向上,上证指数很有可能突破前期高点,但能否高走至大V所说4000点并不重要,关键是能否找到合适的投资方向。6月份一表说的策略依然是不贪婪也不恐惧,在继续坚持中性偏防御策略控制仓位做好均衡配置的前提下积极寻找结构性机会。继续看好中小盘尤其是中证500及大金融板块的结构性机会,同时看好军工及大科技中的结构性机会。

所以这次再平衡的思路还是继续坚持中性偏防御策略,略微调整持仓结构并上调持股仓位,主要还是依据估值水平并参照实际市况。核心配置部分基本持有不动,继续保持均衡配置。卫星配置部分略微上调仓位并增加配置偏大科技(含军工)的基金,积极寻求结构性机会。

1)主核心绝对收益基金:

弘德致远今年表现不佳,易方达安心回馈表现一般,对组合业绩有点拖累,但从历史业绩看仍然是比较优秀的股债平衡基金,继续持仓不动。

2)主核心主动权益基金:

中庚价值灵动:今年表现优秀,偏好低估值中小盘,自带仓位调节功能,后面继续看好。4月份再平衡已经加仓至8%,本期持仓不动。

富国美丽中国:非常稳健的平衡型基金,今年表现优秀,继续持有。

交银新生活力:历史上非常稳健的偏成长风格基金,今年表现不佳有失以往的稳健,年初回撤跟历史比较偏大,对组合业绩有所拖累。是否与基金规模不断增长有关?一表说更倾向于是因为持仓结构同前段时间市场风格不吻合并认为后面会有所表现,继续持有观察后面表现。

3)次核心主动权益基金:

嘉实价值优势:今年表现优良,优秀的偏价值型基金,比较注重安全边际,继续持有。

兴全商业模式:今年表现优良,非常稳健优秀的平衡型基金。唯一担心是能否适应不断增大的基金规模,继续持有。

华安沪港深外延增长:今年表现不佳,属平衡成长风格,年初回撤在基金经理风格范围之内,相信后面会有所表现,继续持有。

4)卫星板块基金:积极在大金融、中小盘、大科技及军工等板块中寻找结构性机会。

A) 大金融板块

工银精选金融地产:今年表现优秀,大金融板块估值还在安全范围之内,市净率位于历史低位,5月份再平衡已经加仓至8%,继续持有。

一表说在4月25日帖子“基金投资常见错误剖析(基金投资STEP BY STEP总结篇)”中曾经说过:“觉得(券商和军工)这两个板块风险已经基本释放(不作为推荐),而且基本面并没有改变,估值相对位置也还可以接受,可以择低补仓摊低成本,耐心持有等待机会止盈”。

一表说实盘继续持有大金融主题基金,并已经在4月底补仓军工主题基金并继续持有。

B) 大消费、大医药总体估值还偏高,继续跟踪并耐心等待超配机会。近期白酒及大医药板块走势不错,不排除创新高的可能。一表说还是倾向于选择谨慎看待不超配,毕竟估值已高。卫星板块继续等待,相信核心板块配置的优秀基金经理会审时度势调整持仓结构。

C) 大科技板块总体估值偏高,但有结构性机会,本期调入富国低碳新经济混合C。富国基金公司具有雄厚的投研实力,基金经理杨栋管理的富国低碳新经济混合A长期业绩优秀,一季度持仓军工和电子、半导体板块的比例较高。基金经理一季度报告中说:“市场未来有望更关注到基本面变化的长期因素,本基金将继续坚持自下而上、精选个股,在新能源、科技、医药、军工等领域寻找投资机会。”

关于卫星板块行业基金的配置,一表说还是倾向于仅限于直接参与是否超配自认为能够理解的体量较大的大金融、大消费、大医药及大科技行业(主题)基金,其他行业考虑到能力所限,还是通过核心板块均衡配置优秀的全市场基金经理,是否参与交给基金经理便是。当然随着自己能力拓宽,也不排除今后增加新能源新材料板块的探讨,这是后话。

D) 其他:中证500指数这两年涨幅不大,估值还在安全范围之内,4月份再平衡已经调入博道中证500增强C,配比4%。博道中证500历史上表现优良,今年优秀。基金经理杨梦管理多只指数和量化基金,历史业绩优良。一表说继续看好博道中证500增强,6月份再平衡继续持有并加仓至8%。

E) 港股通主题基金

国富沪港深成长:今年表现优秀,历史表现优秀。港股指数虽然估值百分位不低,但对于A股还是有一定优势,而且相信基金经理的调控能力,继续持有。

F) 全球市场权益:美股估值处于高位,耐心等待机会。

G) 黄金主题基金:暂不配置。

H) 债券基金:跟踪关注债券基金的配置机会。

I) 货币基金:继续保持充足蓄水,等待机会定向开闸灌溉。

本期再平衡后,股票总仓位从52.5上升至60%左右(按照基金一季度持股仓位计算),依然处于中性偏防御状态。

附表:“一表说均衡+灵活模拟基金组合”6月份基金构成

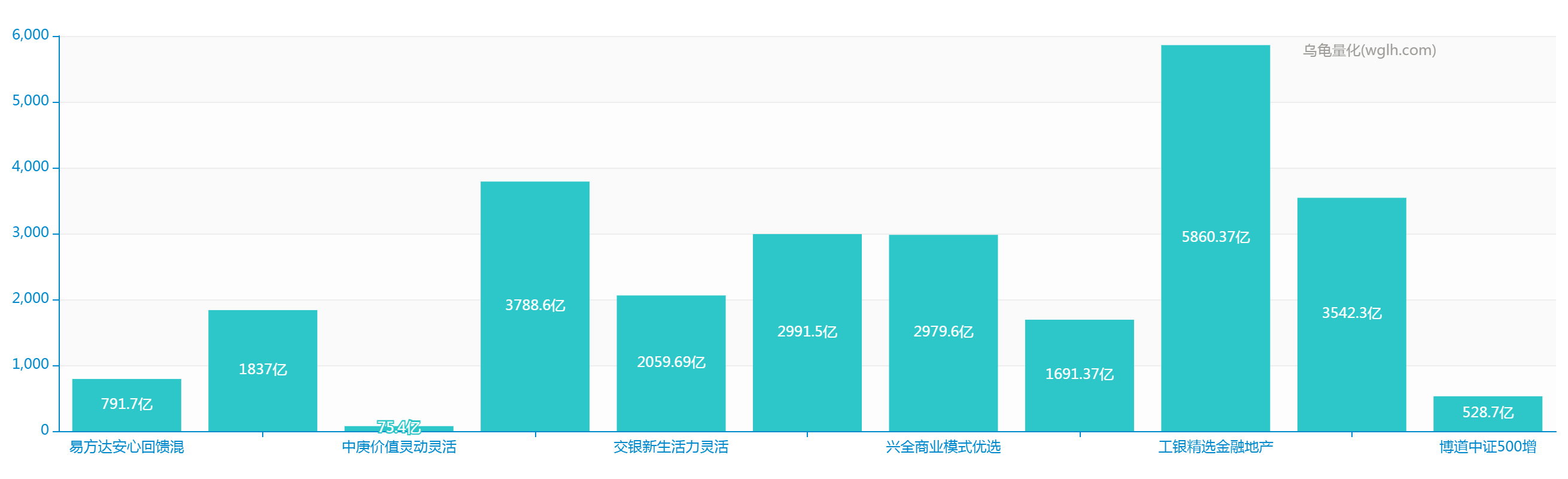

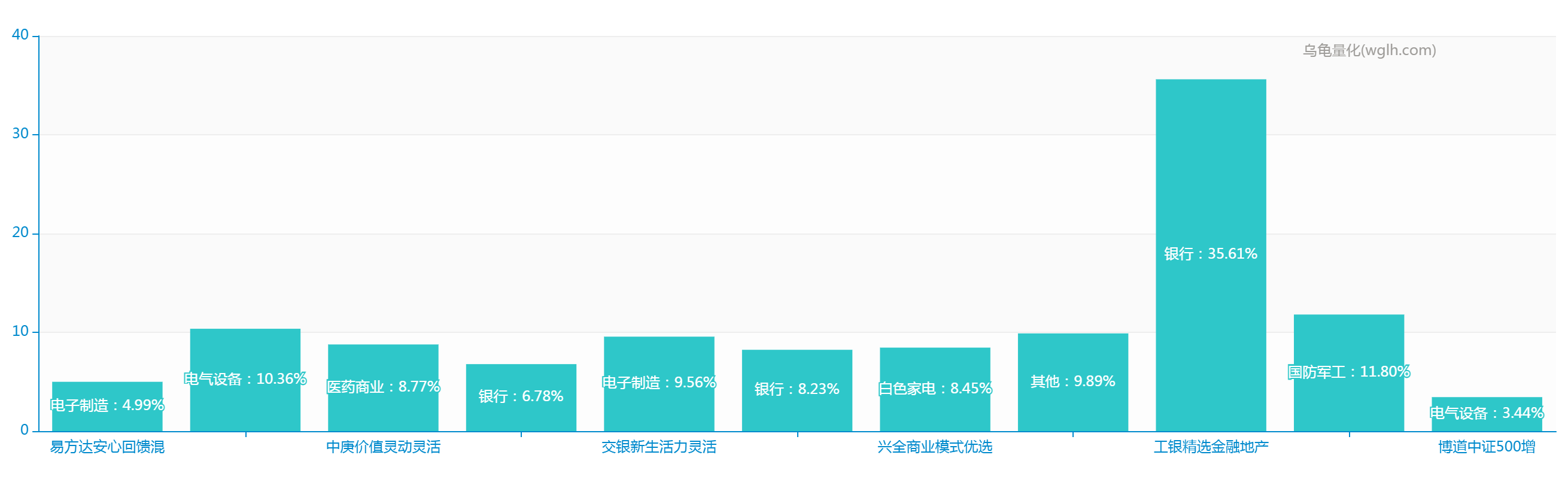

附图:“一表说均衡+灵活模拟基金组合”基金持股平均市值(一季度数据)

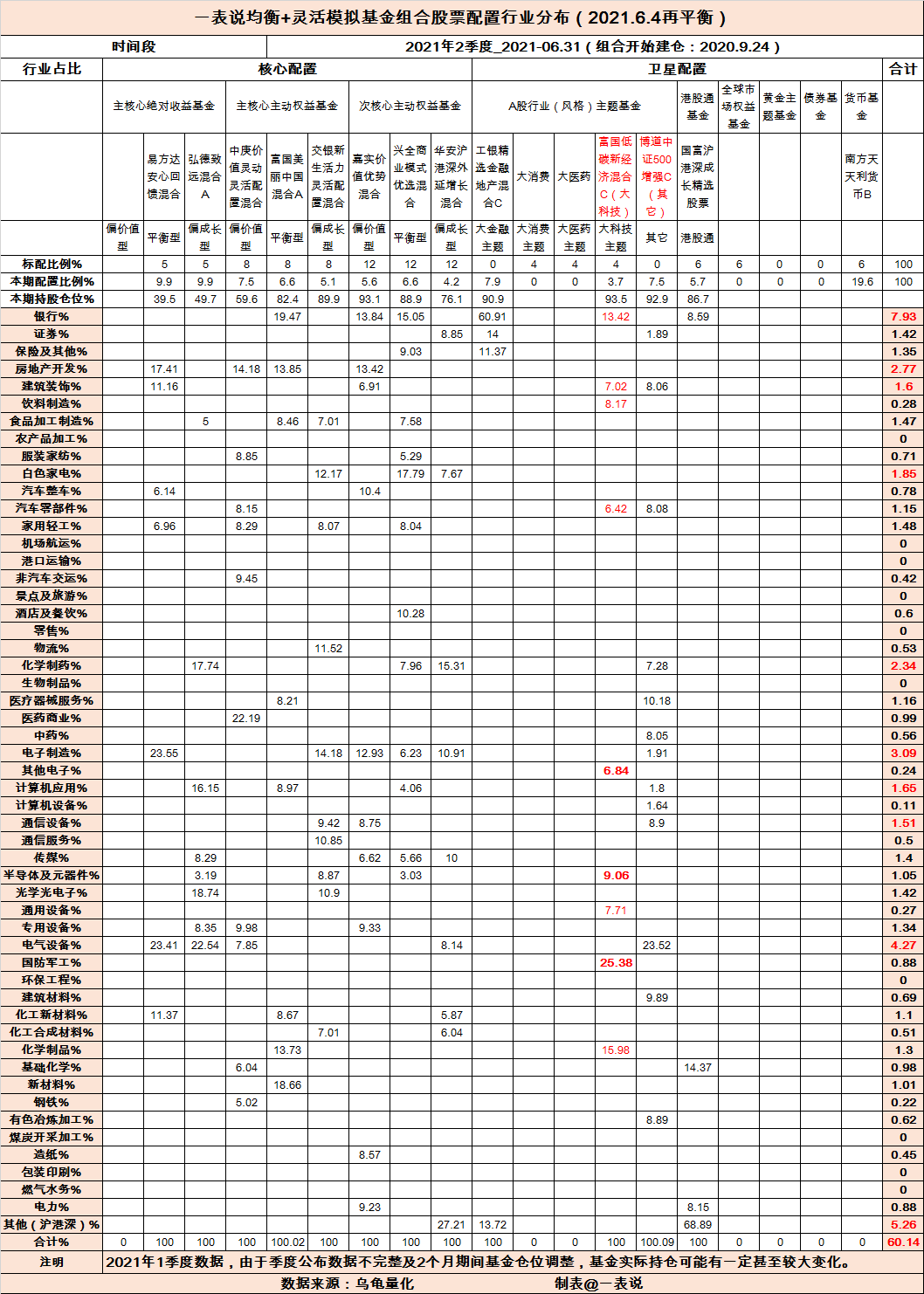

附图:“一表说均衡+灵活模拟基金组合”

附图:“一表说均衡+灵活模拟基金组合”

基金持股第一行业(一季度数据)

后面还会继续不定期地根据市况及估值水平对模拟基金组合进行再平衡管理,同广大基友一起学习共同进步。

(免责声明:收益数据仅供参考,过往业绩和走势风格不预示未来表现。本文及本财富号所提供的数据、基金和基金经理以及提出的看法均为个人投资交流,不构成任何投资建议。投资者据此操作,风险自担。市场有风险,投资需谨慎。)

除此之外,还有一些公司需要我们主动去规避。商业模式脆弱的公司或现金流比较弱的公司就属于这一类,因为它们的估值将不可避免的波动很大。现金流长期差的公司,甚至可能存在财务造假。

组合中可以保证多样化的行业,但行业之间忌过度偏离。

我在投资构建组合的过程中间就相信市场均衡下产生的优质结果。行业偏离度不高的均衡组合,能够让超额收益的稳定性和质量比来自某二三个行业更好,也能更好的规避风险。

当组合中的行业跨度过大,其必然会有行业景气程度的波动。那么,就可能在某个时刻超过阈值,拿不住了,选择抛售。所以,这种方式对于也是有益处的,只有均衡下才能长期持有。

按照行业均衡的思路来做投资,让组合中股票的阶段表现各异,有盛开的花儿,有含苞待放的花骨朵,在这样如四季有机的循环过程中间,我们才能拿得住牛股,也才能长期分享市场超额收益,享受复利的价值。”---摘自“极全的分析框架,富国“珍藏款”大师唐颐恒十余年投研经验大公开!

富国基金2021年06月09日 23:29”