导读:春节前,固收+产品是很多基民的暖心宝。但是在节后的A股震荡调整之中,一些“固收+”产品变成了“固收-”。这样的案例虽然不多,但也引起了不少基民的热议。对于这种固收-的情况,应该咋看?我们以过去10年为例,固收+产品的策略效果其实很显著……

桃李春风一杯酒,江湖夜雨十年灯

昨天晚上,bo姐去书店闲逛的时候,在书架上看到一本杂志。封面图很不错,是一个骑牛的少年。

拍出来跟大家分享一下,图片如下。

感觉在现在的“绿油油”的春天里,看到骑牛的少年,有一种别样的味道呀。

话说春节以来,随着A股的震荡调整,固收+基金引起了很多热议,固收+变固收-的说法可是不少。

其实,拉长时间维度,这都不是事儿。

以近10年维度分析,bo姐跟大家分累计收益率、各年度表现和最大回撤3个角度,跟大家唠唠。

以经典股债设计,也就是偏债混合型基金为例。

偏债混合型基金,股票配置比例一般不超过30%,债券配置比例通常较高。相较于股票基金和偏股混合基金,风险小了很多。

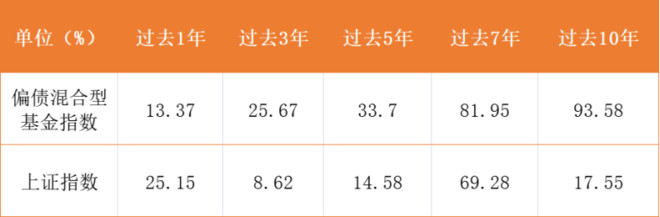

首先,我们先看近10年累计收益率。

偏债混合型基金风险小,是不是投资收益也低呢?收益一点也不怂。

过去1年、过去3年、过去5年、过去10年的时间区间里,偏债混合型基金指数的涨幅稳步递增。

在一定程度上可以反映出,偏债混合型基金持有时间越长、收益越靓的特质。

同区间里,上证指数的波动则比较大。

(数据来源:Wind;截至2021年3月31日)

从累计回报来看,偏债混合型基金指数,过去10年涨幅93.58%,上证指数过去10年涨幅17.55%。

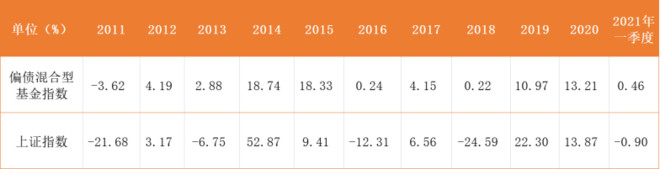

然后,分年度来看,年度表现咋样?

从过去十年来看,偏债混合型基金指数,每年都取得突出表现。

剔除2011年收益为负外,当年度,上证指数其实下跌21.68%,其它阶段收益悉数为正。

即便是2013年、2015年股市大幅波动和2018年A股跌妈不认,偏债混合型基金指数收益仍为正。

(数据来源:Wind;截至2021年3月31日)

最后,我们看下过去10年最大回撤。

Wind数据显示,截至2020年12月31日,偏债混合型基金指数近10年最大回撤是8.26%。同期,上证指数、沪深300指数,最大回撤均超45%。

可以看出,偏债混合基金具有收益稳步递增,低波、回撤小,基民拿得住,最后收益不俗的特质。

所以呀,对于主打固收+策略的基金产品,遇到的暂时性调整,大家不用太在意,长期表现很靓哦。

十年情思百年渡,不斩相思不忍顾

优质的偏债混合型基金,bo姐曾跟大家写过不少。今天,bo姐跟大家分享下长盛基金蔡宾的产品。

蔡宾管理的长盛安泰一年持有期混合(A:011265;C:011266),在4月12日已经开始发行募集。

在偏债混合型基金中,这只基金是一个值得我们重点Pick的靓仔。

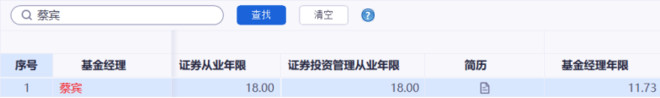

第一,圈里的10年固收老司机。

在挑选基金经理时,bo姐更倾向于选投研经验丰富的公募老将,蔡宾正是圈里一位扎实的老司机。

从证券从业经验来看,蔡宾目前拥有18年证券从业经验。管理基金产品,也实打实长达11.73年。

(数据来源:Wind;截至2021年4月19日)

细分来看,蔡宾从2006年2月加入长盛基金后,就一直在长盛基金工作,是一位扎实投研的固收老司机。蔡宾投资风格稳健,固收功底十分深厚。

实际上,蔡宾也是长盛基金的固收领军人物。

能十余年坚持在投研一线,跟蔡宾的性格有很大的关系。对于投资之路,蔡宾一直讲究稳扎稳打。

目前,蔡宾还是特许金融分析师(CFA),现任长盛基金副总经理、社保组合投资经理、长盛基金的投资决策委员会成员。在长盛安泰一年持有期混合的投管中,可以很好借助团队力量。

第二,唠唠蔡宾的投资策略。

在管理固收+产品上,蔡宾的投资观点和产品的资产配置正相契合,他的投资管理思路也很清晰。

蔡宾认为,选择股票要从安全边际的角度挖掘阿尔法。

一方面,是寻找优秀企业。业绩增长相对确定、长期现金流良好,具有良好商业模式和竞争壁垒,在行业景气出现波动时基本面有足够的抵御能力。

另一方面,是注重估值的合理性。

蔡宾还很重视均衡配置,“控制回撤的另一重要措施,是均衡配置,保持风险收益来源的多样性。”

从产品类型来看,长盛安泰一年持有期混合属于偏债混合基金。

在投资中,投资股市、权益资产部分,不超过基金资产的30%。在收益增强上,有这么几个靓点:

通过可转债增强收益。可转债在牛市有股性,熊市有债性,具有进可攻、退可守的特质。

精选优质个股。精选具有相对成长潜力、估值合理或被低估的上市公司。即具有成长性且价值合理的上市公司,强调成长性与合理估值的动态平衡。

通过打新策略增强收益。积极参与科创板、主板、创业板等打新股(Ps:二级债基不能打新)。

第三,英姿飒爽的任职回报。

接下来,我们瞅瞅蔡宾管理的公募产品。

先看下同样主打固收+策略的二级债基,蔡宾所管理的长盛基金配置,以及长盛稳怡添利A,产品在同类基金的排名榜中排名均比较靠前。

(数据来源:天相投顾、银河证券;截止2021年3月19日)

以蔡宾管理的长盛稳怡添利A为例,去年取得了11.16%的收益。在今年市场表现不佳的情况下,依然取得了不俗的正收益率。

截至2021年3月19日,在管长盛稳怡添利A任期回报13.53%,年化10.77%,回报排名125/520。

额外的,蔡宾管理的保本型基金,长盛同鑫保本、长盛同鑫保本二号,在同类基金中均排名靠前。

相对于公募基金,蔡宾管理社保组合时间更长。

数据显示,蔡宾管理社保超过9年,屡获全国社保基金理事会服务表彰。

表现咋样呢?蔡宾在管社保组合10年期间,年化复合收益率不俗。并且,蔡宾从来没在任何一个年度中亏钱。

社保投资经验,也让蔡宾更注重安全边际,崇尚守正出新、行稳致远。

看完蔡宾的投研实力和业绩回报,是不是感觉值得信赖,感受到长盛安泰一年持有期混合的香甜?

权益资产方面,“大内需”板块是最受蔡宾关注的板块之一。

债券投资方面,蔡宾将主要以中短久期的票息策略为主,适当配置高期权价值偏债型转债。他认为,2021年的债券市场投资,应该在控制回撤的基础上获取绝对收益。

在基金的申赎设计上,长盛安泰一年持有期混合有一年持有期设计。

首先,这种锁定设计,可以有效降低投资者的交易成本。交易成本累积为收益,投资收益更丰厚。其次,基金经理可以从容运作和选择优质标的。

长盛安泰一年持有期混合(A:011265;C:011266),在4月12日已经开始首发募集。

【风险提示】本文观点仅供参考,不构成任何投资建议及承诺。基金有风险,投资需谨慎。

长盛稳怡添利成立于2019年12月23日,A/C两类2020年净值增长率分别为11.16%、10.72%,同期业绩比较基准收益率5.26%。数据来源:长盛稳怡添利定期报告,统计区间:2020年1月1日至2020年12月31日,业绩比较基准:中证综合债指数收益率*90%+沪深300指数收益率*10%。

长盛积极配置成立于2008年10月08日,蔡宾自2008年12月19日-2012年3月16日任该基金基金经理,期间2009、2010、2011各自然年度业绩分别为7.65%、15.54%、-3.30%,同期业绩比较基准收益率分别为6.16%、1.70%、2.49%,数据来源:长盛积极配置定期报告,统计区间:2009年1月1日-2011年12月31日。业绩比较基准:中证全债指数收益率*90%+沪深300指数收益率*10%。

此外,蔡宾管理过的偏债混合型基金还包括:

1、长盛同鑫保本成立于2011年5月24日,2011、2012、2013、2014自然年度业绩分别为2.30%、2.89%、1.18%、1.84%,同期业绩比较基准收益率分别为2.89%、4.69%、4.31%、-11.11%,数据来源:长盛同鑫保本定期报告,统计区间:2011年5月24日至2014年12月31日,业绩比较基准:三年期银行定期存款收益率(税后)。

2、长盛同鑫保本二号成立于2012年7月10日,2012、2013、2014、2015自然年度业绩分别为1.30%、-0.69%、21.27%、1.39%,同期业绩比较基准收益率分别为2.03%、-5.69%、4.28%、3.41%,数据来源:长盛同鑫保本二号定期报告,统计区间:2012年7月10日至2015年12月31日,业绩比较基准:三年期银行定期存款收益率(税后)。