先来看一个蛮有意思的现象。被叫做“大盘”的上证综指以1990年12月19日为基日,刚好到了三十而立之年。过去30年期间,大盘只要出现连续两年上涨,第三个年头必然会出现不同幅度的下跌。而2019和2020年都录得了阳线,涨幅也还都不错。那么,2021年能否打破这个“阳不过三”的魔咒呢?

对于A股今年走势的预判,相信大家听到最多的一个词是“结构牛”。即使是刚过去的2020年,同样存在严重分化现象。以申万一级行业为例,休闲服务、电气设备、食品饮料位列行业涨幅前三,全年分别上涨99.38%、94.71%、84.97%;而房地产、通信、建筑装饰位列行业跌幅前三,全年分别下跌-10.85%、-8.33%、-7.92%,首位相差巨大。如果一不小心选错了投资赛道(主题),别说是跑赢沪深300,本金能不亏损就很好了。

2021年的基金投资同样会面临以上这个难题,到底是优先选择(押宝)行业主题基金,还是重点考虑赛道风格均衡的基金?司令个人的建议是,对于绝大多数基民来说,较难抓住快速轮动的市场风口,并且由于行业主题基金净值涨跌波动较大,很难准确把握买入和卖出时机。另外还有一个无法规避的问题,那就是热门主题板块估值(百分位)普遍较高,未来成长性是否能够支撑高估值?此外,即使是同一个板块中的个股,也有出现明显分化迹象,如果能捕捉到各个赛道的绩优成长股,基金业绩回报和超额收益自然可以更上一层楼。

说到成长股,有个现象蛮值得大家关注。2019年以来,成长风格持续表现优秀,司令这里所说的成长与2015年时期的“成长”(小盘股)又有很大的不同。这些年,市场出现了多位优秀的成长风格基金经理,他们对成长性有着更加严格的确认或预估,对估值也有一定的要求,希望以相对较低的价格买入盈利能力强、成长潜力稳定的公司。以PB与ROE的分位数之差构建PB-ROE因子,不断寻找估值低且盈利能力强的公司。以PE与增速的分位数之差构建PEG因子,不断寻找价值被低估且拥有可靠的成长潜力的公司。这类选手统称为GARP策略投资者,他们追求相对合理估值条件下的成长,行业配置相对均衡。

博时基金经理陈鹏扬,就是一位优秀的增强GARP策略选手,同时还是博时基金权益投资GARP组投资副总监。公开资料显示,陈鹏扬毕业于中国人民大学金融学硕士,超过12年的证券从业经验,其中公募基金管理经验超过五年。2008年加入中金公司,主要研究A股和港股汽车行业。2012年加入博时基金历任研究员、资深研究员、投资经理,重点研究零售、汽车、新能源、机械等行业。多行业的研究经历让陈鹏扬养成了跨行业评估思维,包括不同行业的产业空间量级、商业模式、回报率和估值、未来空间演化等。

和传统GARP策略相比,这位中生代GARP策略实力选手除了强调稳定成长,注重复合成长率,“增强”还体现在两方面:一方面除了关注市盈率(PE)指标,还会考虑市值空间,不断寻找景气度加速向上的行业。另一方面运用自下而上和自上而下相结合的方法论体系,对市场行情大势进行判断,然后在拥有稳步递增成长曲线形态的个股中进行筛选。用一句话概括就是:陈鹏扬奉行增强GARP策略,注重行业景气度投资,挑选稳步成长曲线个股。

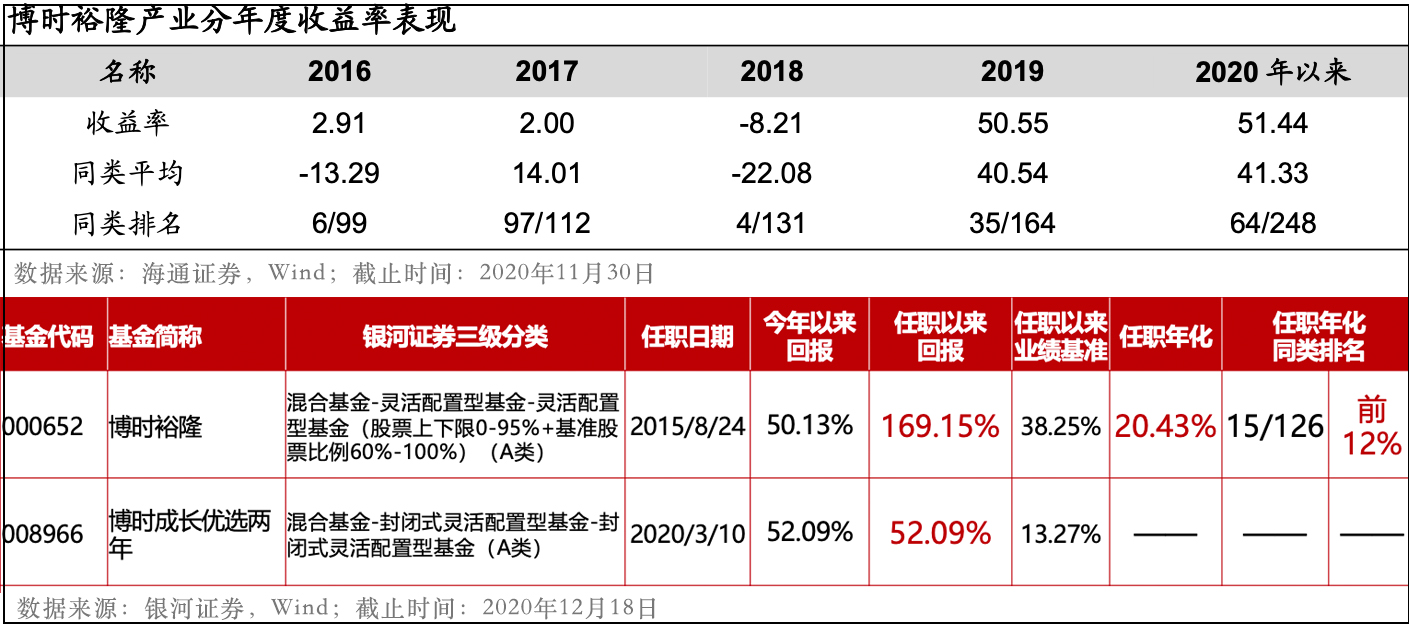

一起来看看陈鹏扬的历史业绩回报表现。目前管理的基金共有5只,其中博时裕隆和博时成长优选是灵活配置型基金,博时弘盈、博时弘泰、博时荣升稳健添利是定期开放偏债型基金,博时裕隆管理时间最长。Choice数据显示,截止2020年12月31日,陈鹏扬从2015年8月24日起管理的博时裕隆任期收益率190.88%,而同期沪深300仅上涨59.10%,超额收益非常明显。银河证券数据显示,截止2020年12月18日,全市场共计超过1.1万只基金(多类份额分开计算),其中累计回报超过300%且年化回报超过20%的仅有100只,博时裕隆就是其中一只。

海通证券数据显示,陈鹏扬从2015年8月24日起管理博时裕隆以来,除了2017年以外,各个年度业绩均位列同类靠前,尤其是2016年和2018年均位列同类排名前1/10,2019年和2020年以来均位列同类排名前1/4,曾获得过银河、海通、晨星5年期三料五星基金评级。

从那之后,陈鹏扬一直秉持基于增强GARP理念的成长策略,注重估值与成长相匹配,并形成了“三步”优选“三好成长”的投资方法论。具体来说,就是选好赛道、选好公司、选好估值。

选好赛道:聚焦趋势向上的产业,深挖“3-5年维度能够实现一定标准预期复合增长率”的“优+”赛道,行业配置较为均衡,总体看好“产业升级”和“消费升级”方向。

选好公司:对“公司质量”和“逆向投资”有着独特和深刻的理解。自下而上选股,把握高质量公司在左侧低估时的定价机会,并通过集中持股和中长期持有争取复利回报。

选好估值:独特的“DCF+”估值体系,即以DCF为核心的不同行业不同估值方法,从不同维度来理解估值,力争使组合里大部分标的处于价值被低估的状态。

以上投资方法论也可以概括为“一低三高”,“一低”为估值低,“三高”则强调在高景气度赛道里寻找高质量成长,并相对高集中度持股。

此后三年,博时裕隆的收益率都大幅领先市场,尤其是2018年沪深300下跌-25.31%时,博时裕隆收益率仅下跌-8.21%。我们都知道,优秀的投资人永远不会是一帆风顺的,总是在不断总结经验教训中前进,只有经历过牛熊切换、能够勇于时刻反思,并且不断进行投资框架迭代的中生代投资人,才更值得被珍惜。

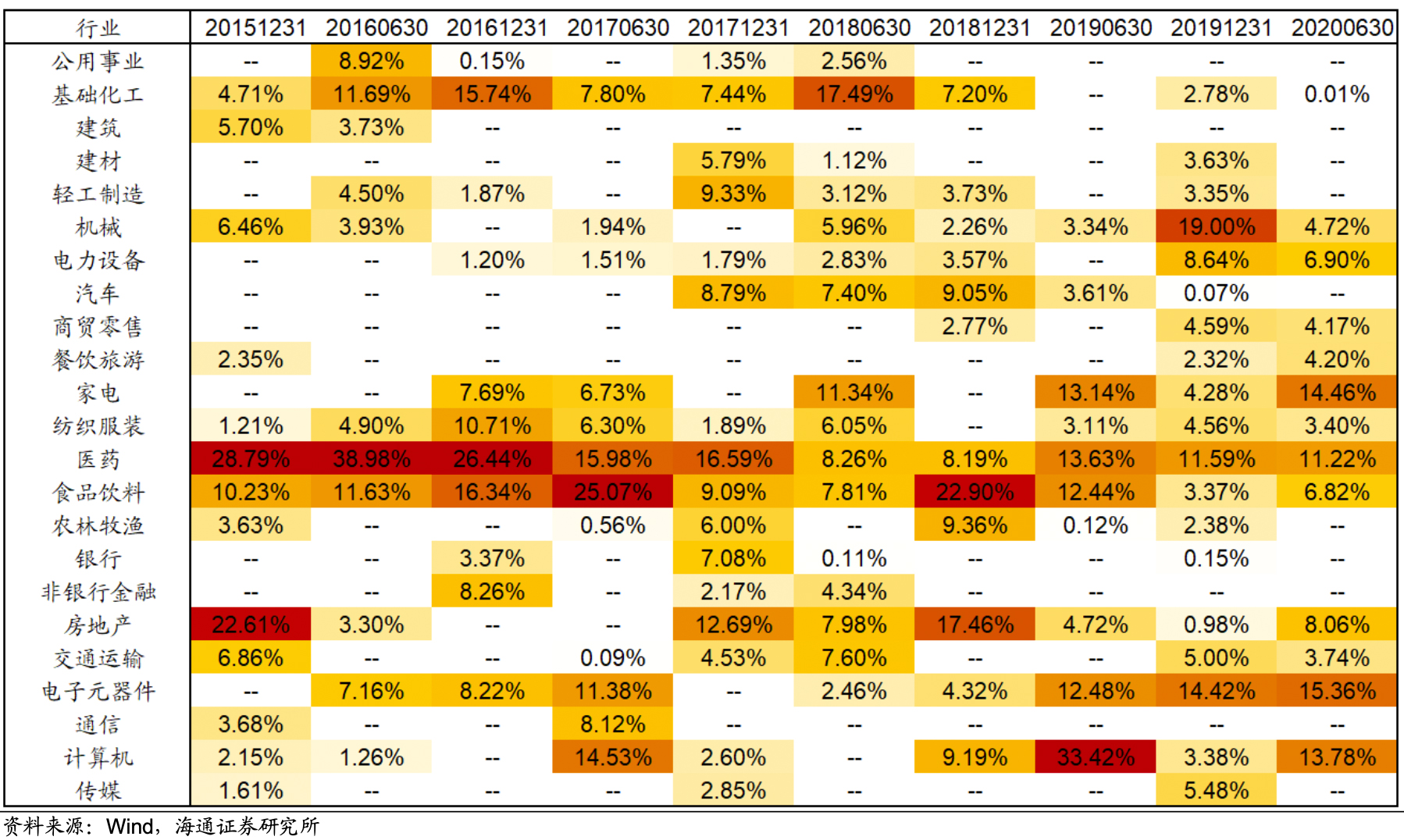

从海通证券研究所整理的博时裕隆过往行业配置情况来看,行业覆盖面较广,配置相对均衡。比如2020年前三季度,主要配置大消费和TMT板块,其中大消费又以医药和家电为主,TMT增配了电子和计算机,较好地捕捉到了今年的行业热点。再拉长周期来看,也会配置化工、机械等周期性较强的行业以及与宏观经济高度相关的金融地产板块。周期行业的配置时间不会很长,比如2018年中重仓的化工和2018年底重仓的房地产,半年后都已明显减仓。整体来看,基金经理能够根据行业景气度的变化及时调整配置,聚焦趋势向上的产业。

从历史持仓个股来看,注重自下而上逆向投资,通过中长期持有来抵消股价的短期波动,敢于在市场左侧有定价能力。陈鹏扬认为,做投资就要能够忍受短期波动和时间成本,跌的时候要敢买,涨过了也敢卖。比如其历史重仓的贝达药业、金科股份、欣旺达、杭氧股份、中南建设等,持有期间股价涨幅远远超越同期行业表现。值得一提的是,陈鹏扬不是那种热衷于“抱团”行业龙头股的投资风格,以大家喜闻乐见的白酒和家电为例,其长期持有的是口子窖和海尔智家,同样贡献了可观的收益回报。

在回撤控制方面,陈鹏扬比较强调去规避一些短期热度很高,但3-5年维度却不一定能跑赢市场的标的。银河数据显示,截止2020年12月18日,陈鹏扬管理博时裕隆五年多以来,同类149只产品中,累计回报超过120%且最大回撤低于26%只有6只(占比仅4%),而博时裕隆就是其中一只,最大回撤-25.40%(同类排名24/149)。另外,换手率一直低于同类平均水平,这也能反映出基金经理持股周期较长,选择优质公司后进行长期持有的理念。

司令注意到,由陈鹏扬拟任基金经理的博时成长领航混合(A类010902,C类010903)将于1月18日开始发行。新年伊始,如果你还在寻找一只赛道配置均衡,同时基金经理拥有出色增强GARP策略的基金,不妨可以重点考虑。一起来看看,新基金有哪些特色?

博时裕隆的股票投资比例为30%-95%,而博时成长领航作为一只灵活配置型混合基金,股票投资比例为0%-95%。同时根据合同约定,还能投资不超过50%的港股通标的H股。不管是权益仓位的灵活性,还是覆盖AH两地市场的特点,新产品都更能发挥基金经理优秀的增强GARP策略。

从投资主题来看,新产品同样重点覆盖消费升级和产业升级两大主题。消费升级包括线上O2O、本土品牌消费崛起、创新药等主题,产业升级包括5G应用、云计算、光伏等新能源、新能源车以及全球产业链转移、中国产业升级、供应链安全相关的主题。

在投资的世界,决定输赢的不是运气,而是实力。如果说过去在错误的时机做了交易决策,那么最正确的对策就是等待下一个正确时机的到来。如今有这位一位中生代GARP策略成长型实力选手领航,何乐而不为呢?

欢迎关注“养基司令”,每天一个关于基金的新鲜、实用梗,与你一起分享养基心得和技巧。用数据说话,投资可以更美的。

好基养起来,Money赚起来!

人生不怕受累,就怕还没积累!

偶说完了,整理数据不容易,请记得点赞支持哦。基金投资需谨慎,内容及观点仅供参考。有任何问题,麦克风交给你们high起来~~