贾成东这位基金经理简直太有特色了,他在访谈中开门见山的说:“我的投资主要从行业和主题出发,考虑景气度,基本不考虑估值。景气度是我做投资的关键。”

其实从中观出发,重视行业景气度的基金经理很多,但是完全以行业景气度构建投资框架,专注行业景气度的、并且做的好的经理并不多见。

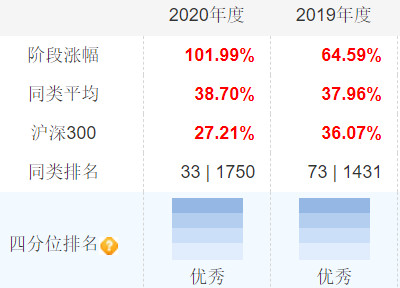

(数据来源:天天基金 同期比较基准,2020年:22.48%、2019年:29.59%)

贾成东在2019和2020连续两年都取得了全市场排名前5%的业绩,今天就介绍一下这位基金经理。

基本情况

贾成东, 2015年加入招商基金,现任投资管理四部总监。

业绩情况(截止2021-7-6)

代表作招商行业精选,贾成东于2016年12月31日任职以来,截止2021年6月30日,收益率为236.71%,年化收益率为30.96%,最近三年收益率192.31%,晨星同类排名24/549(前5%)。

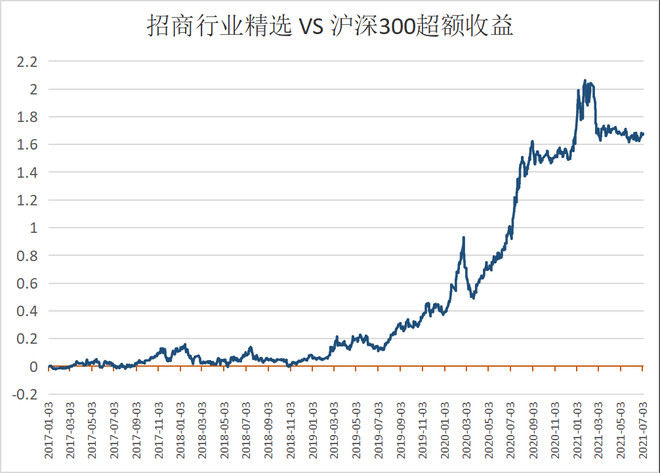

下图为任职以来业绩对比沪深300

下图为该基金相对沪深300的超额收益情况

定量分析(以招商行业精选为分析对象)

01、行业配置情况

贾成东是行业轮动的投资风格,所以观察他的单季度个股持仓意义不大,更应该关注的是他参与了哪些行业,效果如何。

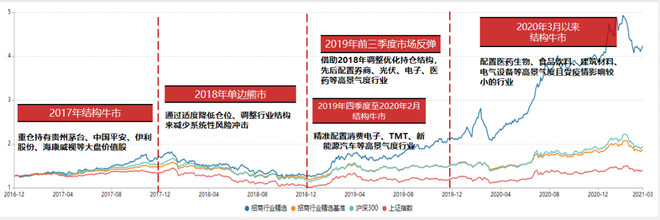

下图为贾成东任职以来行业配置情况,投资的行业变化较大,但是主要重仓的行业医药生物和食品饮料还是相对比较稳定的。

这些行业变化,在不同阶段,都贡献了超额收益。

从最近4个季度的持仓来看,2020Q2以医药+消费为主,2020Q3布局光伏+银行+顺周期,2020Q4调整为新能源汽车为主,2021Q1又调整回银行+顺周期为主。

02、个股持仓情况

从上述持仓来看,主要是配置了各行业的龙头,一个行业往往会配置2-4个公司,看好的行业会增加个股配置数量。市值偏大盘。

持股数量一般在25-30只,持仓相对集中,平均58%左右。

03、换手情况

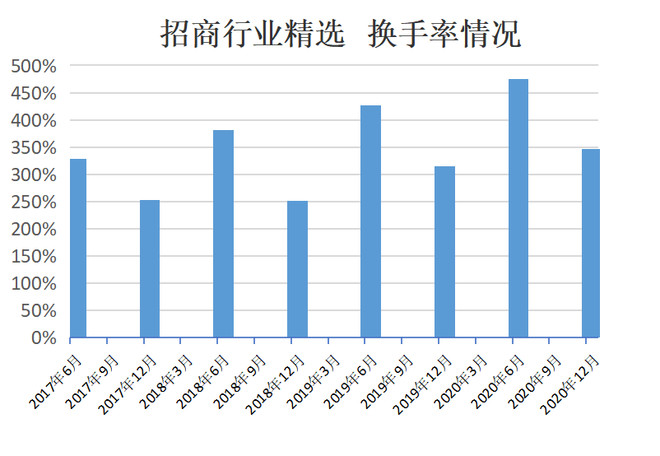

虽然是行业轮动的风格,贾成东并不会频繁调整,任职以来平均换手率为270 %左右,属于市场中等水平。

前十持仓变动相对较大,重仓股季度留存率平均为43%。有时候甚至一个季度会把大部分持仓,进一步验证了贾成东是中观的投资风格。

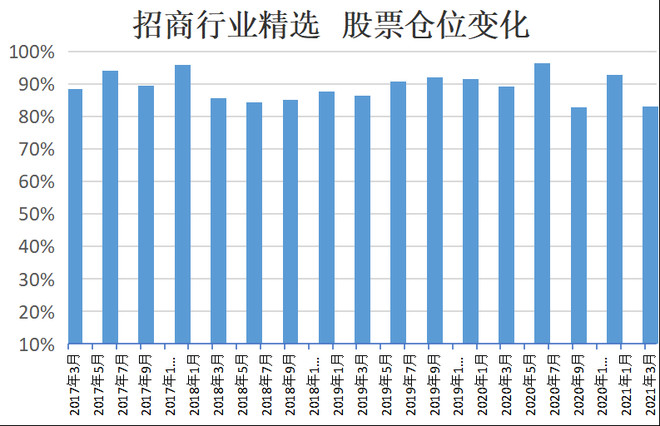

04、仓位变动

贾成东管理的基金几乎都是股票型基金,仓位调整空间较小,贾成东在访谈中也表示自己不太择时。

目前管理的基金情况

贾成东目前管理6只基金,合计规模超173亿元。

其中有几只基金都可以投港股,不过从目前的持仓来看,港股配置较少。

几只基金虽然是不同主题,不过最终的持仓方向上,体现了基金经理投资理念的一致性。

投资理念

开篇我们就介绍了,贾成东的投资风格十分特殊,既不是价值风格也不是成长风格。不拘泥于个股,不偏好某个行业。而是从中观出发,依据景气度配置行业,做基本面趋势投资、淡化择时和估值。

他不跟股票“谈恋爱”,不会爱一只股票爱得要死,只见树木不见森林。基本面趋势一旦出现坍缩,他就撤退。

1、基于中观行业景气度构建的投资框架

大部分基金经理在决策可能会考虑多个因素,但最终还是要落到个股基本面上。

贾成东则是以行业景气度为核心构建的投资框架,他把26个行业当成26个上市公司来进行研究,在其中选择景气度最好的行业进行投资。

贾成东:

"我是基于中观层面的投资框架,基本面趋势投资者,主要从行业和主题出发,做行业配置、行业层面的基本面研究。

考虑景气度,不考虑估值。有时候我会买偏价值类的消费品,有时候又会买偏成长类的计算机。景气度是我做投资的关键。

我大部分时间是在做比较,基于不同行业做选择,把握处于景气度较高的行业机会。景气度向上就是好的,一旦趋势掉头,就是不好的,不管多便宜都不会买。

为什么会运用中观出发的投资框架呢?这一点和我的出身有关。我在做投资之前看了7年宏观策略。一开始我也想自上而下来做投资,但是在实际操作中发现很多问题。影响宏观策略的环节太多,从海外宏观、海外货币政策,到国内宏观环境和政策,中间的链条很多,一个环节出问题,投资就可能会出问题。

对我自己而言,纯自下而上做投资,也有一定的问题:一方面,容易陷进去,只看自己持有的公司,看不到别的公司。另一方面,在A股已经有接近4000家公司了,自下而上一家家研究清楚的难度很大。

中观投资的好处是逻辑链条没那么长,不需要占用那么多精力,也就覆盖20-30个行业。

景气投资的本质是什么?就是大家的目光!景气度高的时候,市场的目光会注意你,所有的灯光都打到你身上。景气度高,意味着不断有好消息,市场不断买入。景气度不好,可能大家都很讨厌你,拿着也睡不着觉。景气度投资的本质是人性,来自人性的恐惧和喜悦,是不会改变的。

芒格的多维度学习框架对我影响非常大,我希望通过各行各业的知识来建立一个全方位的理解事物的模型。

当然,这套方法也会有一定的缺陷,如果行业景气度特别短,就很难把握。比如2016年的新能源汽车,景气度只持续了大概一个季度。"

2、行业配置:长期关注医药消费,其他行业视情况而定

每个基金经理是有行业能力圈的,贾成东似乎没有行业的局限,或者是,他的能力圈就是行业轮动。

贾成东会重点5-6个行业,尤其是消费、医药、科技等行业,其他行业具体根据市场情况而定。

贾成东:

"海外资本市场发展的历史里,医药消费科技是长期回报最高的行业。投资要把握人底层需求中不变的部分。比如美国过去50年,只有医疗服务和教育是一直在涨价的。这就是人底层的需求,对于生命延长的需求是无限的,对于教育服务的需求是无限的。

在我的投资框架内,必须是买长期有空间或者有大“故事”的行业。我不会买没有梦想的行业,因为背后是违背人性的,长期没有了增长就没有意义。人活着要有意义,我们做投资也要有意义。

当然,不同阶段的梦想是不一样的。过去可能是高铁、房地产、基建,未来可能是TMT,具体问题具体分析。"

3、投资策略:看半年到两年的景气度,根据变化动态调整

景气度有长有短,贾成东非常注重时间的效率,要让钱发挥时间价值。他主要看半年到两年的景气度,并且会关注流动性、突发事件等变化,进行动态调整。

不过贾成东的调整并不会特别频繁,他认为频繁操作很容易犯错。从换手率也能看到,贾成东保持了市场平均水平的换手率。

贾成东:

"景气度预期判断是我的强项。景气度分成两种,业绩景气度和预期景气度。我大部分情况是在做预期景气度到业绩景气度之间的部分。

我看景气度的周期是半年到两年,半年以内太短了,两年以上太长看不清楚。中间一系列的加仓和减仓,都是根据景气度变化操作的。

我就是高护城河的价值股、高成长股票、流动性充裕下的概念故事,三个品类不断切换。

关键看景气度是否有周期性特征。如果这个行业的景气度一直比较平稳,我会一直买。但是如果景气度是周期性的,那么我一般会在景气度高点兑现收益。

我把市场分为两段,一个是看业绩的市场,一个是看流动性的市场。看流动性的市场,波动很大。涨的很快,跌的也很快。过去一百多年,无论中国还是美国都是如此。

当市场处于流动性很宽松的状态,买梦想的价格很便宜。例如刚出现疫情的时候,为什么都去炒TMT股票了?因为在高流动性的情况下,买梦想不需要折现。等到利率比较高的时候,折现的时间成本就特别高。流动性是TMT股票景气度的主要考验指标。

利率到了什么水平值得关注呢?历史经验告诉我,老百姓可以买到4%-5%的稳定利率产品的时候,对股票市场就开始产生不同层面的影响。如果出现了5%-6%的利率水平的产品,市场就可能会比较惨。

另外,我判断景气度还有一个方法,就是特殊事件,人是非常有意思的,一旦人性的预期形成后,就像滚石头一样,要挡住几乎是不太可能的。预期形成的过程,就是羊群效应。想挡住羊群,只有一种情况:出现特殊的事情。2018年卖出通信设备公司也正是因为美国政府连续给出了几个重大利空消息。

基金经理既需要保持敏感度,也要坚持第一性原理。频繁操作挣不着时间的钱,而且非常容易犯错。"

4、个股选择:精选龙头,团队协作

贾成东主要的精力放在行业上,但投资最终还是要落在个股上,因此他一方面会重点选择行业龙头,尤其是医药消费科技的龙头;另一方面也会依赖于招商基金的研究团队。

贾成东:

"每个时代都有最好的行业。我把行业当成个股,快速地全市场覆盖掉。短期以精选个股为主,中期以精选行业为主。

主要看中长周期的稳定增长个股(食品饮料、医药、消费电子),行业景气度高的中小市值标的则由强大的团队支持。

我团队的核心人员,在一起的时间很长,有些人认识十几年了。都有各自比较强的行业经验,也充分了解,互相信任。在对于行业景气度的判断上,能分享彼此的经验。

选股框架主要分成3个步骤,首先将股票分类为稳定增长、中长周期和流动性充裕下的概念股,其次再看公司的股权结构、公司治理、行业空间、业绩增长和估值情况,最终选择高护城河、具有持续性业绩增速的优质个股。

还有就是芒格说过的格栅理论,用多维度视角看问题。比如我们买一个股票,会让五个不同的人来讲,两个看多的,一个看空的,一个竞争对手,一个行业专家。信息不能重复,尽量交叉,这样能更好的看到真相。"

5、估值观点:鱼(估值)和熊掌(景气度)不可兼得

贾成东:

"我不看估值,主要看景气度,景气度高涨时,估值一定是比较贵的。鱼与熊掌不可兼得,所以我舍鱼而取熊掌。"

6、风险控制:关注景气度的变化

贾成东的风险控制也是依据景气度构建,如果发现看错了景气度,或者维持高景气度的因素发生了变化,就会做出应对。

当出现系统性风险的时,由于贾成东管的大部分都是股票型基金,他也不做择时,会选择配置一些低波动的行业控制回撤。

贾成东:

"我有一个习惯,买入股票的第一天,就会想好什么时候卖掉。不同股票的主逻辑不一样,一旦主逻辑出现问题,我就会卖掉。

两种情况下会出现错误:一种出现了更景气的行业或者个股,应该果断拥抱景气度更好的、增速更快的行业。基金经理必须要保证自己的视野要宽广,时刻关注整个市场当中新的变化。

另外一种情况是个股估值很贵,景气度很高,但这时出现了对股票市场影响比较大的因素,也要做成调整。比如债市的利率水平过高,A股都会产生比较大的影响,尤其是景气度最高的、估值最贵的受影响最大。

出现泥沙俱下时,我会选一些逆周期的、跌幅比较小的行业来弥补。这样回撤可能相对少一点。

我的安全边际是,投资故事必须不受外界意志转移,可以长期坚持,至少一两年内不变。比如当初5G的推出,这是必然要建的,故事牢不可破。相反,如果短期有一个药是能治愈特定疫情,但可能过一段时间疫情结束了,这药就不需要了,这种故事就或许不是安全的。

一个股票的短期利好叫鱼,长期增长叫网。如果出现一个意外的利空,我要考虑利空伤害的是眼前这条鱼,还是把渔网也弄破了。如果伤害的是鱼,那应该买入;如果网都破了,那只能卖出。"

市场观点

他在2021年一季度配置了较多银行股和顺周期,春节前贾成东表示,银行在疫情中最受损,估值在底部,投资者预期也非常差。疫情影响退去后,银行股可能最受益,会是短期爆发力特别强的品种,可能这是配置银行的原因。

不过现在已经过了3个月,看净值变化有可能已经调仓了,具体要看二季报。

贾成东表示长期会锚定超强赛道,聚焦新能源、TMT、食品饮料、医药医疗等领域,兼顾高景气行业方向的核心资产、以及被低估的中小市值龙头公司,个股优选财务稳健、基本面、公司战略优秀的龙头公司,对纯主题型投资会相对谨慎。

我个人对贾成东的点评

我看过很多基金经理介绍自己的中观行业投资框架,我感觉贾成东应该是做到极致的一个。虽然他的投资框架可能与传统的价值投资理念有出入,但也能做到完整闭环,自成一派。

贾成东的访谈讲的非常有意思,很多句子都很经典,读起来令人拍案叫绝。

零城投资,专注基金研究,在订阅号的对话框中输入基金经理姓名或指数基金简称,即可获取相关分析文章。

注:本文部分访谈摘自于 @金融圈女神经 @华尔街见闻 和 @点拾投资 对贾成东的访谈,在此表示感谢!

提示:基金有风险,投资需谨慎!本文仅为个人研究分析,不作为投资依据,据此操作盈亏自负。文中涉及到的个股仅作为举例,不构成投资建议。

关联阅读:王景、李佳存、李崟