曲艳丽 | 文

90后新能源基金经理王明旭,高大清秀,是一个本硕均毕业于清华大学的标准理工科直男,但他却爱好文史哲,到了「在知网查找论文、以学术方式搞研究」的地步。

对投资应用而言,他推崇《毛泽东选集》,尤其是《实践论》和《矛盾论》。在2021年的一篇采访中,王明旭称:「实践是检验真理的一切标准。反复被实践所证明了的事,都应该被尊重。」

王明旭的投资框架,是「景气度策略和广义预期差策略相结合」。景气度策略是成长股投资的标准范式,以业绩增速为锚。即便是「好公司」也有逆风期,但当年景气度高却大多导向了股价表现好,相关性高,因此在全球资本市场,景气度因子都是经久不衰的。

王明旭却认为,其中有两个bug:是不是业绩增速不高的东西就不行?不是。是不是业绩增速高的东西就一定行?当然也不是。

所以,他做了一些修正,补充了「广义预期差策略」。

作为新生代基金经理的王明旭,对A股市场中充斥的种种「似是而非」的逻辑,进行了质疑、思考和总结。

比如,他对估值的理解,跟大多数人不一样。

1.

拆解一下王明旭的投资框架:「景气度策略+广义预期差策略」。

「景气度策略」是核心。

景气度的标准,是一个行业或一个公司当年的利润增速。景气度策略也很简单,在所有因子当中,选择景气度作为最重要指标,把所有公司分为景气的、不景气的,优先选择景气的。

找高增速环节、不看估值,这是景气度策略的原意。

但是王明旭把「景气度策略」与「广义预期差策略」相结合,是因为规律并非完全概括所有:有些公司,当年景气度不佳,但股票表现仍不错,可能是困境反转,也可能是以其他指标作为景气度的代表。

2021年的海上风电即是后者,业绩一般,但招标超预期,估值体系发生改变,说明单纯以利润增速判断景气度有偏差。

反之,一个高景气甚至超预期的板块可能走势也不理想。如果带着统计规律寻找例外,会发现这些不符合规律的股票大概如此:起始估值偏高,当年增速较快,但第二年增速显著下降,「实际上是周期的走势。」

再回到景气度策略本身,统计规律显示高增长的股票确实平均涨幅更大,难道市场没有提前预期吗?答案还真是没有,高景气的股票业绩经常超预期,因为市场预期常常是线性外推,缺乏「想象力」。

于是,王明旭对景气度策略做了一些修正:「它蕴含着一定的预期差。」

即无论行业、个股,有一定的预期差,他才买入,当高位没有预期差,就卖掉,而不是只要增速快就一直持有下去。

「有些东西估值很贵,反映出市场预期很高,则第二年的高增速也没有什么意义。反之,有些东西估值很低,可能蕴含着一定的预期差,可视情况继续持有。」王明旭称。

所以,「广义预期差」有自身定义:它不只是关注具体的事件,如订单、客户、业绩,还会通过估值去理解市场的预期水平。

2.

由此可见,「估值」是王明旭做成长股投资的一个题眼。

这两年,王明旭最大的变化是「理论上什么样的估值都值得被关注」。

「市场给予某只股票什么样的估值,可能不是先验的。从一开始就能预判到它的估值泡沫化、或者大幅下杀,或许不现实。如果做不到,就要重视市场的反馈。一定的估值水平代表着市场形成了一种预期,若预期难以改变,就应该被尊重。」王明旭称。

他举例,逆变器产业需求高增长,但竞争激烈、壁垒不高,未来利润率可能下降,但市场更重视短期成长性,忽视盈利周期性,给予50倍PE,这有其合理性,可能是「不可改变的共识」,但换言之,在另一个「平行宇宙」里,给逆变器行业10倍PE也是合理的。计算机板块的很多公司按PS估值,王明旭觉得,这谈不上合不合理,「既然大家都这么认为,那就这么认为吧。」

因此,估值的合理性并非绝对,「它只是在这种状态下是合理的。」

也就是说,所有东西都可以是便宜的,所有东西也都可以是贵的。

「不可改变的共识」一词,出现于冯柳2019年6月在《中国基金报》上的一篇专访。原文是:「我喜欢去找共识,共识可能对也可能错,还需要找到常识,常识是不需要论证的。我会在共识和常识不一致的时候做逆向,共识和常识一致的时候做顺向。找到共识、依靠共识,在可被改变的共识上做逆向,在不可改变的共识上做顺向。」王明旭很推崇冯柳。

王明旭的思辨,本质上是一种「不评判」,对现实的接纳,像退后一步观察、也像摸着石头过河。

3.

「以合理估值买入成长股,是流行的策略,但到底什么样的估值叫合理估值,这才是最大的问题。在一年期和三年期投资中,这一点尤为关键。」这是王明旭真正在意的。不能说PE二三十倍就合理,或者peg=1就合理,亏损时的某优质股票估值合不合理?在成长股投资中,理解「合理估值」非常重要。

对王明旭而言,这是「造船的框架」,而买成长股本身是「过河的框架」。

造船、过河,源自《毛泽东选集》第一卷的《关心群众生活,注意工作方法》一文。原文是:「我们的任务是过河,但是没有桥或没有船就不能过。不解决桥或船的问题,过河是一句空话。」

不同行业有不同的估值体系,有些成长初期的股票天然拥有较高的估值,若要等到估值降下来,可能会错过很大的涨幅。那么,接受这种估值体系就很有必要。

另一方面,这样的高估值也可以说不合理。王明旭换位思考,从深度价值投资的角度看,对成长股给予30倍市盈率,其实是一个比较高的预期,这意味着需要对一家公司长期的发展都有信心,然而未来是很不确定的,深度价值投资不愿意接受这样的估值。但是,既然成长股的估值就是如此,也没必要去对抗它。如果说周期股投资买的是价格趋势,那么成长股投资买的就是公司经营趋势,异曲同工。

不得不承认,王明旭是一个思维层层叠叠、对事情究其「所以然」的人。他是深度反思型,包括细究自己到底在赚什么钱、到底依赖什么做投资。他会做很细致的逻辑拆解,比如买一个公司,到底为何,一直问为什么,直到自己无法回答为止,这样就能看到底层逻辑。

就像世界有一个逻辑起点,层层拆解,一直到最本质的规律。

王明旭认为,这种「解剖」的好处是,框架变得稳定和一致,对事情一视同仁,而不是出于「一种感觉」或者「偏见」。但他又会说,「或许世界并不是逻辑的,或者说,逻辑的推理并不一定比直觉更先进。顿悟也可能是更高明的方法。」这就是他的思辨。

4.

产品定期报告显示,2021年10月,王明旭是市场内较早涉足「海上风电」类股票的新能源基金经理之一。

2021年,海上风电有一轮「大抢装」,正常而言,2022年,需求会迅速下降。因此,当时的海缆公司,市盈率只有10倍左右。大家觉得这是周期高点。

可是那段时间里,风机报价越来越低,也出现了新的招标。实际上,海上风电已超预期地进入平价时代。股价上涨的本质,是市场对海上风电从周期股变成长股的重新定价。

这就是王明旭对「广义预期差策略」的应用。

王明旭认为,一些海缆公司,虽然市场最开始认为其壁垒不高,利润率难以维持。但如果投资期限内竞争格局维持稳定的概率比较大,则也存在预期差。相反,当盈利预测和估值水平都比较高,预期充分,是相对危险的状态。估值经常需要横向比较,或许其他更有性价比。

5.

王明旭喜欢读「毛选」。

《毛泽东选集》有著名的「两论」:《实践论》和《矛盾论》。「两论」是1937年7月和8月,毛泽东同志为抗大讲课用的讲稿。

「我之所以能从估值的束缚中解脱出来,跟实践论有很大关系。」王明旭称。

《实践论》写道:「通过实践而发现真理,又通过实践而证实真理和发展真理。从感性认识而能动地发展到理性认识,又从理性认识而能动地指导革命实践,改造主观世界和客观世界。实践、认识、再实践、再认识,这种形式,循环往复以至无穷,而实践和认识之每一循环的内容,都比较地进到了高一级的程度。这就是辩证唯物论的全部认识论,这就是辩证唯物论的知行统一观。」

「实践得来的经验是很宝贵的,我们应该积极总结这些经验,并得出一些新的认知,尽管它可能与传统的理念不相符。即便有大师告诉我们应该买低估值,但只要高估值的投资可以赚钱,就应该尊重,不能教条主义。」王明旭应用到投资上。

《实践论》既反对教条主义,也反对经验主义。

事实上,我们的投资和研究方法有大量的问题是高度经验主义的。

王明旭心中有很多实践中遇到的问题:比如供给过剩导致价格下降,但过去几年的硅片并非如此。再如,供给过剩导致盈利下降,但有些环节会崩到零,有些环节只会稍微下降,这是为什么?大家喜欢用「S型曲线」解释渗透率,但有些渗透率一路至80%,有些提升至30%就停止了,区别又是什么?

「在这些问题上,我们好像没有什么理论工具,全靠跟踪。」王明旭称,在投资的实践中,应该大量学习不同学科的理论,并结合实践经验阐发出新的理论。也许这种理论还远不成熟,但通常会有很强的指导作用。

6.

王明旭本硕就读于清华大学,本科读机械专业,硕士读核科学与技术,2016年毕业之后,在阳光资产任研究员,2018年加入光大保德信基金,2021年升任基金经理。5年研究员生涯,主要覆盖新能源和军工。

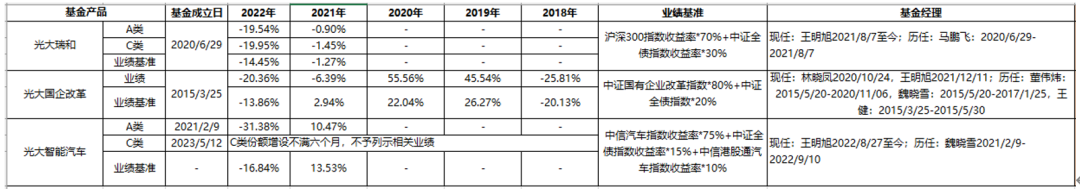

他管理着光大瑞和、光大智能汽车等产品。截至今年6月20日,其管理时间最长的光大瑞和,近六个月涨幅为21.17%。近一年业绩位居同期同类前11%。光大智能汽车表现亦不俗,近六个月上涨了17.09%,同期业绩比较基准涨幅5.84%。

2016年,王明旭作为新能源研究员的任务是「研究行业何时爆发」,处于等待状态。2018年,光伏下跌,当时大家愈发形成「并不乐观的预期和相对谨慎的估值」。2018年底,光伏率先启动,2019年四季度,新能源车启动,自此进入行业渗透率迅速提升的过程。

在这个过程中,王明旭充分体会到「需求」的排山倒海之势。需求超预期带来很多变化,比如一些产业链环节的价格超预期,又如景气度有可能大大延迟竞争恶化的时间。需求特别好的时候,一些公司管理或者质地上的弱点会被忽视,成为「风口上的猪」。

新能源投资往往和需求密切相关,因为大部分环节或许没有供给上的高壁垒。「而需求在一定程度上是可以跟踪的。」近一两年,王明旭感受更加明显。

需求是决定性的,景气度是决定性的,在此之下,很多事情会变得不一样。在30%以上增速的行业里,王明旭重视两类机会:产能周期错配导致的涨价机会。新技术渗透率提升的机会。

2022年,王明旭对「渗透率」有了更深刻的认知。

新能源汽车这样一个当年销量翻倍增长的行业为何大幅下跌?「难以理解,看空理由是基于渗透率见顶的逻辑。我们这一代新能源研究员和基金经理是从渗透率低的时候成长起来的,之前研究行业何时爆发,好像没有想过行业进入成熟期是什么样子。」王明旭称。

此外,王明旭希望自己的框架有更强的适应性,不局限于某种类型,龙头、二线、新进入者,有机会皆可。成长股的跟踪很重要,「不应该对小公司有太深的偏见。」

7.

像大多数成长股基金经理一样,王明旭挖掘股票,跟着「产业趋势」走,挖掘产业变革的主要矛盾、核心环节,挖掘变化大的、空间大的、渗透率低的环节。

王明旭看好TOPCon电池,他认为,光伏电池片从P型向N型的确定性转化中,技术路线有分歧,比如TOPCon、异质结、BC等。

很多人觉得,TOPCon只是一个过渡路线。

「它真的超预期了,我只是确认了这一点。」这也是王明旭读「毛选」的收获,实事求是。

「或许这个世界上未必有什么终局路线。」王明旭心想。

王明旭总结看法:

新能源、汽车、军工等中游制造板块,过去股价表现不佳,但市场担忧的增速放缓、产能过剩等问题大多已经反映在估值上,站在当前位置,对未来可以乐观一些。

要重视新技术方向,如光伏中的N型电池片、钙钛矿,锂电中的复合铜箔、大圆柱、磷酸锰铁锂等等。

汽车零部件中重视智能化和自主崛起的方向。

对军工也保持乐观,看好发动机、导弹、军用半导体等细分方向。

AI产业发展较好,TMT中也存在很多投资机会。

数据来源:光大瑞和、光大智能汽车业绩表现已经托管行复核,近六个月涨幅分别为21.17%、17.09%,同期业绩比较基准涨幅分别为1.31%、5.83%。光大瑞和业绩比较基准为沪深300指数收益率*70%+中证全债指数收益率*30%,光大智能汽车业绩比较基准为中信汽车指数收益率*75%+中证全债指数收益率*15%+中信港股通汽车指数收益率*10%。光大瑞和业绩排名来源自晨星,截至2023/6/20,具体排名为146/1388,同类为中国开放式基金 - 积极配置 - 大盘成长。

王明旭,清华大学核科学与技术专业硕士。

2016年7月至2018年5月在阳光资产管理股份有限公司任职研究员;2018年5月加入光大保德信基金管理有限公司,历任研究员,2021年8月至今担任光大保德信瑞和混合型证券投资基金的基金经理,2021年12月至今担任光大保德信国企改革主题股票型证券投资基金的基金经理,2022年8月至今担任光大保德信智能汽车主题股票型证券投资基金的基金经理。

风险提示:本材料中的观点仅供参考,不可视作投资建议。本材料以公开信息、内部开发的数据和来自其它具有可信度的第三方的信息为基础。但是,并不保证这些信息的完全可靠。所有的观点和看法基于资料撰写当日的判断,并随时有可能在不予通知的情况下进行调整。本材料中的预测不保证将成为现实。基金有风险,选择须谨慎。

以上数据仅供参考。未经光大保德信基金管理有限公司书面许可,不得复制或散布本资料的任何部分。所有出现的公司、证券、行业与/或市场均为说明经济走势、条件或投资过程而列举,光大保德信基金管理有限公司下属分支机构可能持有或不持有相关账户。本资料讨论的策略和资产配置并不代表光大保德信的服务或产品。所有的这些不能视为建议或推荐,不作为公开宣传推介材料,以及购买或销售任何证券的要约或邀请,也不能视为采纳任何投资策略的建议。

基金有风险,投资需谨慎。在进行投资前敬请投资者仔细阅读《基金合同》、招募说明书、《产品资料概要》等法律文件。光大瑞和、光大国企改革、光大智能汽车的产品风险等级为R3R3,适合风险评级C3C3(平衡型)及以上的投资者。敬请投资者关注产品的风险等级与自身风险评级进行独立决策。本材料不构成任何法律文件或是投资建议或推荐。上述基金的过往业绩、净值高低、获奖情况及相关行业排名并不预示其未来业绩表现,基金管理人管理的其他基金的业绩不构成对上述基金业绩表现的保证。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证上述基金一定盈利,也不保证最低收益。