——筛选120只均衡量化基金

当前A股的四大现状:

股票数量越来越多,目前A股5381家(截至12.24)

散户交易占比高,散户喜欢炒小炒新炒题材

成交活跃,10月以来日均成交额为1.93万亿(截至12.24)

股市持续震荡、基本面尚未恢复,根据基本面选股的主动基金普遍也表现不好,持续被净赎回

这种情况下,量化策略更有助于获取超额收益。尤其是近两年,在AI加持下,机器学习、神经网络等越来越被运用在量化策略中,量化的能力也获得了提升。

展望明年,这四大现状估计变化也不会很大(重点关注成交额和基本面),因此我认为至少到明年上半年,量化可能还会表现不错。

此外,对于权益基金组合,你的收益来源也不应该只有『基本面选股收益』,或许也应该有一些『交易收益』『因子收益』,从这个角度来说,权益组合也可以长期配置一些量化基金。或许再加上一些『海外权益』等,才是一个比较多元化的组合。

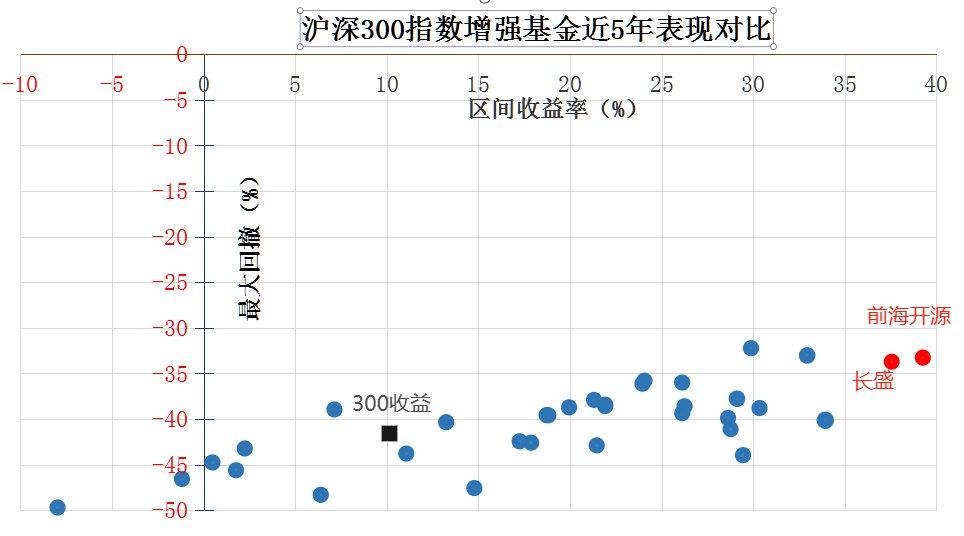

下图近5年沪深300指数增强基金的表现,无论是收益还是风控,绝大多数基金都战胜了基准。(剔除了主观选股基金,截至2024-12-16,数据来源:choice)

沪深300已经是定价有效性比较强的板块了,如果量化在大盘股中都能获取超额收益,到了中小盘里就更可以了。前文已经为大家筛选过小盘量化了,具体可以看《小盘怎么还在涨?十只小盘量化基金剥丝入茧》

随着量化基金的发展,除了对标传统宽基指数,近几年逐渐发展出对标偏股基金指数、创业板、红利、价值、小盘等风格的指数,还有行业量化基金,丰富了我们的投资工具。

之前文章《如何筛选量化基金》梳理过小盘量化,也讲解了筛选基金的方法,鼓励大家自己去筛选一下。不过有些读者反馈,想找个均衡一些的量化基金,还是希望我能分析一下。

本次的『基金盘点』系列就为大家筛选均衡风格的量化基金。

一、筛选要求

第一步,批量选出量化基金,方法详见《如何筛选量化基金》

第二步,找一个均衡的基准,可以是中证A500、沪深300、中证800、中证全指,或者偏股基金指数,看你的需求和对均衡的定义。

我这里用的是太保主动偏股均衡基金指数(932293)。我选这个指数是因为他符合定位,业绩好的同时波动和回撤比较小,是一个高标准的指数。另外也用中证A500全收益指数辅助参考。

我会用与两个指数的相关性去测算目标基金的均衡程度。

均衡量化基金大致有两种:一种是风格和行业均衡配置,通过选股和交易获取超额收益。这种基金往往和基准相关性高。

另一种是跟随市场动态调整因子,获取超额收益,这种基金往往和基准相关性低一些,换手率高一些。基金经理发挥的空间更大,但是毫无疑问难度也更大。

不管是哪种策略,我们都希望其中的优质基金:

1、基金经理最好擅长且专注于量化,最好是量化方面研究出身,最好只管理量化基金。

2、基金经理经验最好超过5年,因为A股3年左右就会有一次风格切换,这意味着各种因子的效果发生了变化。如果只擅长用少数因子的经理,可能无法持续取得超额收益。

3、基金业绩好、回撤小。回撤大代表基金可能是在某个风险因子上暴露较多。短期收益拔尖的也要警惕,理由相同。

4、相对基准的超额收益稳定。这条非常重要,代表了基金经理使用的因子或策略可以稳定带来超额收益,或具有持续迭代能力。可以用周度胜率或超额收益曲线图去观察稳定性。

5、总管理规模最好在100亿以下,单一基金规模最好不超过30亿

量化的策略容量不大,100亿绝对是上限。考虑到许多基金经理管理了指数增强基金,有部分仓位是跟踪指数的,因此规模可以适度放宽。

6、排除掉市值下沉较多的基金

以国证2000作为基准,观察相关性,如果相关性高于0.9(尤其是2021年以来)最好排除。

为什么要做这个排除?

一是市值过多下沉是一种风格漂移,主流均衡基金的市值主要集中在中证800内。

二是2021年以来,小盘股表现较好,尤其是微盘股表现好,如果一个基金做市值下沉很容易获取超额收益,但这不代表基金经理水平高。你做市值下沉,你也能有超额收益。

因此我们排除掉这样的基金,才能选到在量化方面真正具有实力的基金经理,他们更多的是靠在基准的股票池里选股获取超额。

7、基金公司和团队的整体实力也非常重要

量化是一个高费用投入的策略,也非常依赖团队协同作战,因此对硬件和团队整体的实力要求较高。可以观察团队成员人数、平均学历、年限等。

根据我的经验,博时、华夏、华泰柏瑞、大成、中欧、万家、景顺长城、博道、国泰君安资管、国金、长信、西部利得等公司的整体量化实力还算不错。

关键先生更重要,回顾过去,头部基金公司和明星经理的量化基金业绩并没有显著更强。

二、市场表现回顾

回顾2015年牛市之后的A股市场,大致有以下几个阶段。

2016.1-2021.2,小盘持续走弱

2017年,大盘价值行情

2018年熊市,成长风格继续走弱

2019-2021.2,主动选股和核心资产大热的2年

2021.2至2024.9,小盘和红利跑赢、A股熊市,其中有段时间小微盘出现崩盘

2022.9.30至今,主动基金跑输指数

掌握了这些区间,有助于我们对比基金

三、业绩对比

先说明一下,有很多沪深300指数增强基金,也可以视为均衡量化,也有很多都跑赢了太保主动偏股均衡基金指数。

但是其超额收益有一部分是来自于跟踪指数带来的超额,而不是自身量化带来的。下图红线是沪深300相对太保主动偏股均衡基金的强度,向上代表沪深300跑赢

指数增强的好处是风格更稳定,不足之处是基金经理的发挥空间小。如果你偏好稳定,可以考虑指数增强。

这里为了对比公平,我没有纳入指数增强,对比的都是全市场基金,有机会我再单独给大家梳理沪深300指数增强基金。

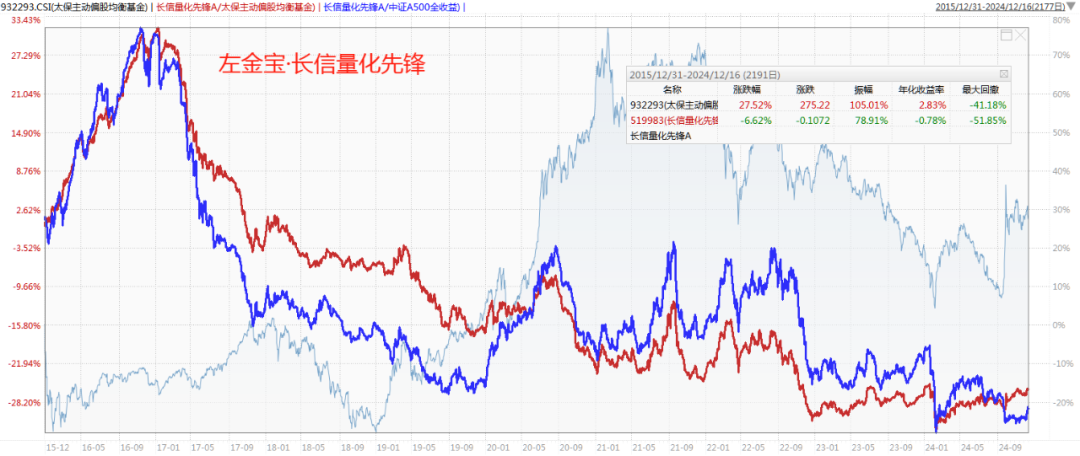

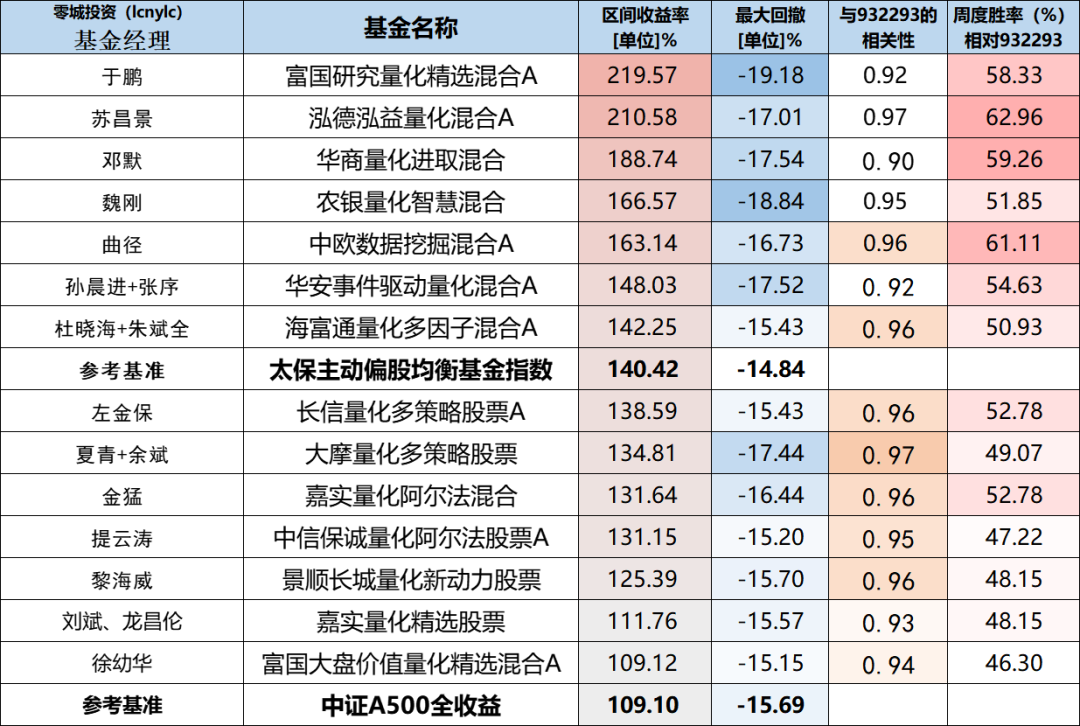

2016-1-1以来

成立时间较长的量化基金并不多,而且基金经理换来换去的。

注:一个基金经理只选一只相关性最高的,截至2024-12-16,来源:choice,下同,不再重复

该区间对比给我的启示是:

想选到好的量化基金并不容易,一大半的基金跑输基准

基金经理轮换很快,稳定任职的量化经理少于主动选股经理

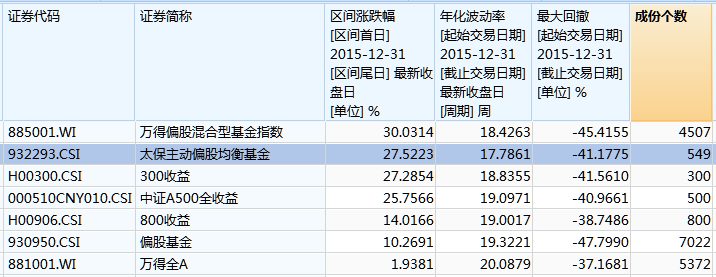

即使是老将也未必能稳定跑赢基准,比如左金宝、黎海威、田汉卿

(红线是该基金/太保主动偏股均衡基金指数,蓝线是该基金/中证A500全收益,时间全部从基金经理任职开始拉,下同)

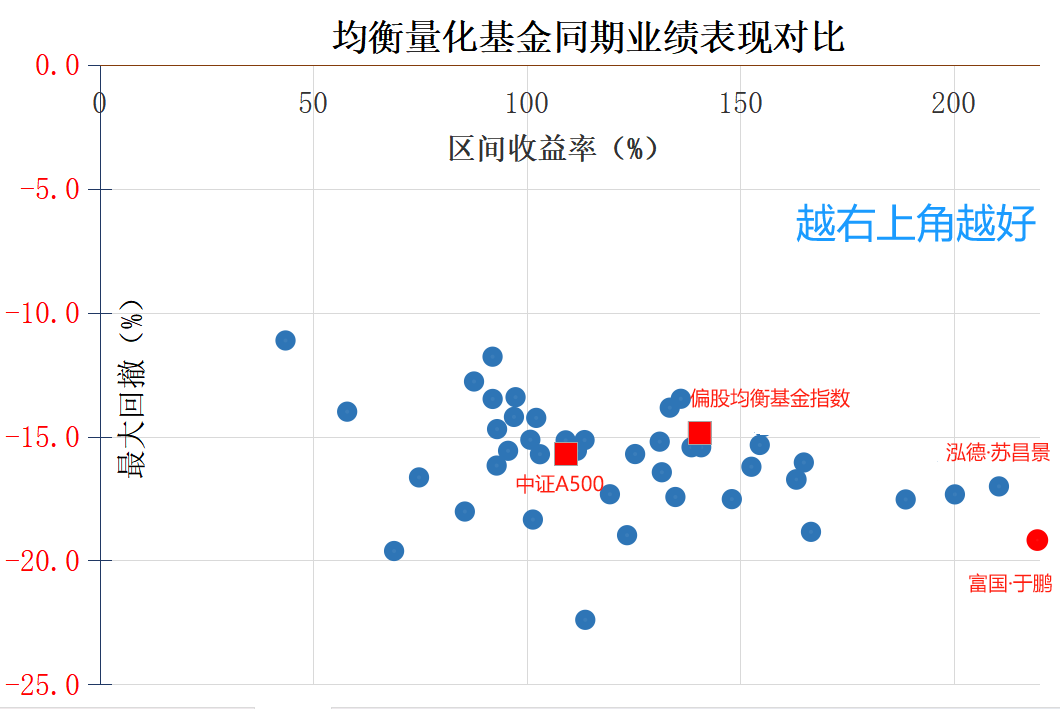

回顾过去8年,量化似乎不如主动选股。将这批跑赢基准的量化基金,放到跑赢基准的均衡风格基金中去对比,超额收益还是少了点,回撤控制也不具备优势。(见下图,越右上角越好)

2019-1至2021-2

该区间是主动选股的强势阶段,核心资产和景气赛道的上涨强劲,个股集中、行业集中的基金表现好。由于量化天生分散,因此评价该阶段的量化基金,只要别跑输太多,或者回撤别太大就行了,跑赢太多反而不正常。

可以看到,大部分都没跑赢万得偏股基金指数(代表主动选股)。

由于数量太多,下表只展示了业绩较好且连续任职的基金(下同)。

其中,于鹏、苏昌景、邓默、包兵华当时表现很不错,但是业绩太好反而有问题,说明可能因子太极致了,后来他们4个都业绩下滑严重。(下篇介绍)

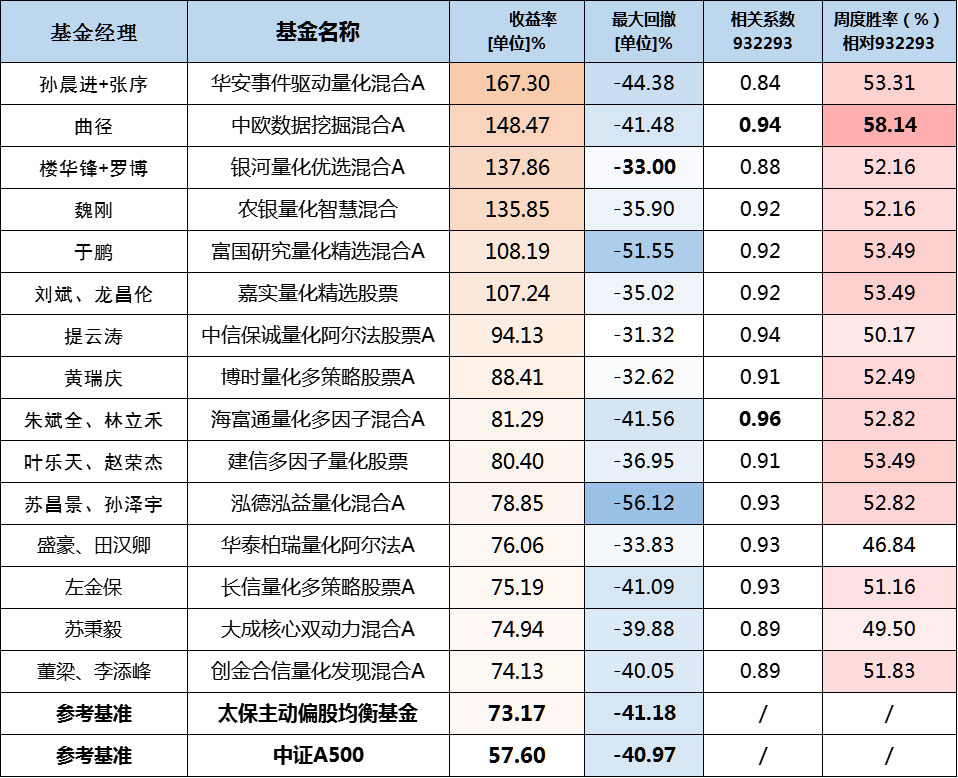

2019年以来

该区间包含风格切换,非常适合观察基金经理动态调整的能力。

在这个区间内前几名的基金后来表现都不错,具体介绍就留到“下回分解”了。

2021-2-10以来

物极必反,2021年核心资产行情结束,小盘迎来了春天,下表列举了该区间内业绩较好的基金

增加了一列和国证2000的相关性,如果相关性太高,说明基金可能主要是通过市值下沉获取的超额收益,大部分基金市值下沉并不多。

这个区间内马芳&姚加红一枝独秀,业绩、风控和胜率都不错,难怪后来受到投资者热捧。

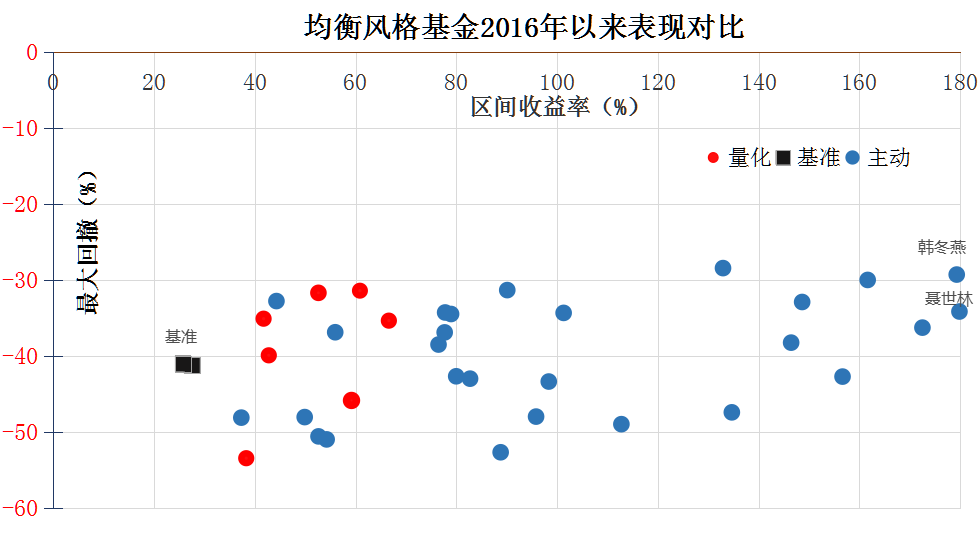

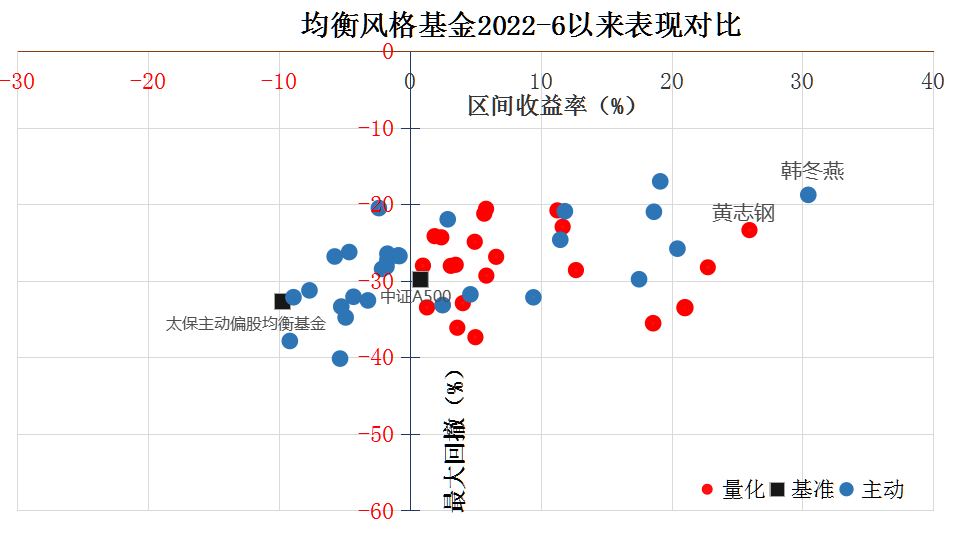

2022-6-1以来

这个日期并没有什么特别的意义,因为许多量化基金都是2022年之后成立的,市场上也出现了一些基金开始对标偏股基金指数。

2022-9-30之后,A股开始慢慢阴跌,主动基金开始全面跑输指数,量化开始迎来了春天

黄志钢在该区间表现不错,他是一位量化老将,下篇文章介绍。

这个区间适合再次观察量化基金的整体表现,我现在把所有跑赢基准的量化均衡和主动均衡基金放在同一个散点图上,可以清晰的看到,量化均衡总体表现更好。

这也说明,虽然长期来看量化未必比主动更好,但是量化也有它适配的市场环境,因此还是有配置价值的。

其他数据展示

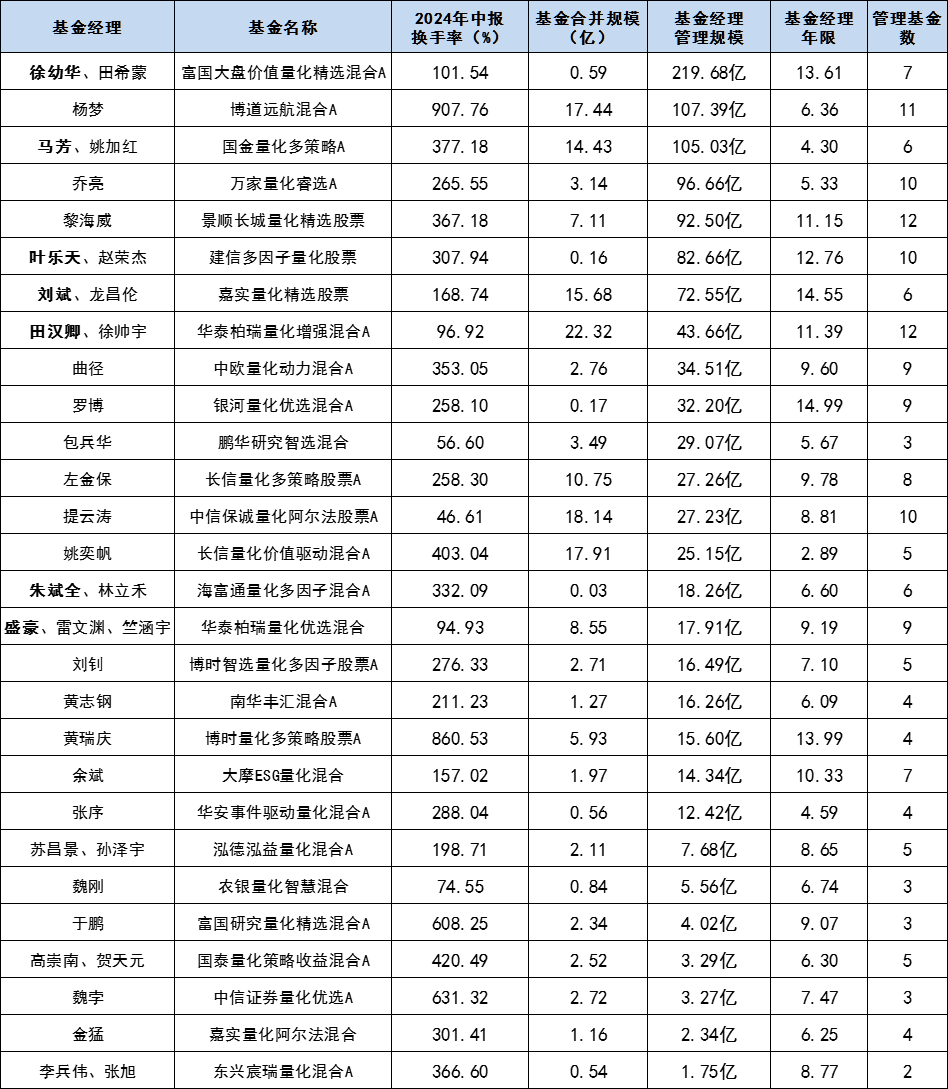

最后给大家看看业绩不错的一些均衡量化经理的其他数据情况

观察方法应该是:

如果年限也不错,说明可能持续性强一些;

换手率,如果换手率比较高,就看规模,如果规模也比较大了,就要担心业绩无法持续;如果换手率不高,业绩又好,那可能持续性强一些;

如果业绩又一般,规模又大、管理基金数也多、年限又不长,那就先别关注了

总结一下:量化基金很难选,它的优势是和“基本面主观选股”的收益来源不同,在熊市和震荡市更具优势。

展望明年上半年,我认为适合量化的市场环境可能依旧在,建议大家可以多关注一下量化基金。

本文对具体基金分析的比较粗糙,下篇文章进一步研究一些表现优秀的均衡量化经理,比如中欧曲径、博道杨梦、国金马芳&姚加红、中信保诚提云涛、建信叶乐天、农银魏刚、博时黄瑞庆、华安张序、南华黄志钢、万家乔亮等,欢迎大家持续关注我们。

关联阅读: