从本周开始,我会开始周定投我管理的前海开源沪深300指数A(000656),市场持续震荡,希望能与球友们携手前行。

写在前面丨为什么当前更适合定投?

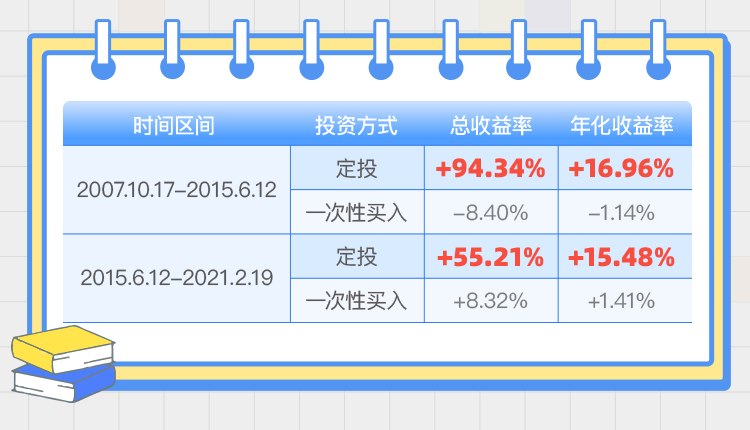

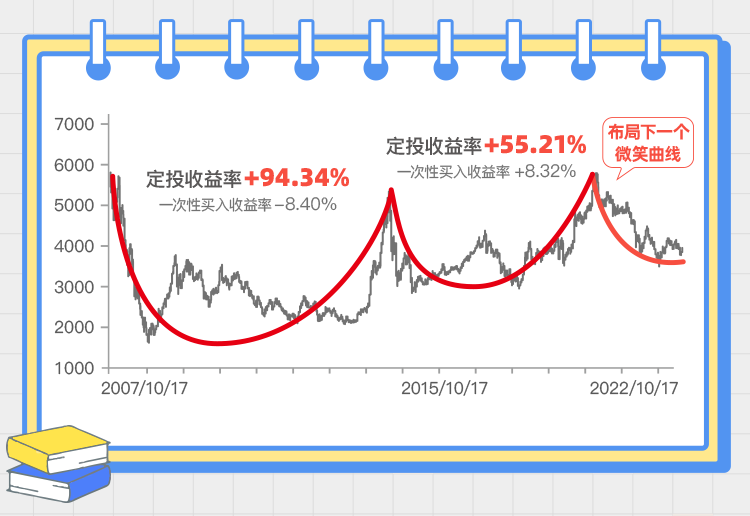

在此前发布的文章趣谈指数丨长期投资,谁是收益占优的MVP? 中,我们聊到了“着眼于更大的大局,也许股票才是帮助我们在长期获得更好资产增值的方式”,而在当前市场持续震荡的情况下,定投或许能成为我们把握股市投资机遇的上上签!我们不妨用数据说话:

在市场单边下滑时开启定投,我们有望获取比单笔投入更高的收益

在市场单边下滑时开启定投,我们有望获取比单笔投入更高的收益

数据来源:wind,走势图区间2007.10.17-2023.6.16。定投测算对象为沪深300指数(003000.SH),定投周期为月定投,定投金额为1000元。定投收益计算公式:M=a(1+x)[-1+(1+x)^n]/x;其中M 代表预期收益,a代表每期定投金额,x代表年化收益率,而n 代表定投期数。x=[(1+当期收益率)^(365/计算周期天数)-1]*100%。计算结果仅供参考,不构成任何投资建议。指数过往业绩不预示其未来表现。市场有风险,投资须谨慎。

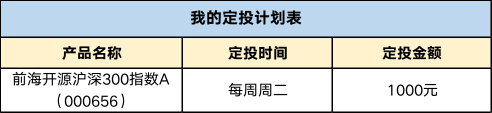

正因如此,我将从本周开始,和小伙伴们一起定投打卡“$前海开源沪深300指数A$ ”,也会在本账号持续更新我的定投详情,我的定投计划表如下所示

不积跬步无以至千里,大家在选择定投金额、定投频率时,一定要匹配好自己的风险承受能力,用长期可能不会用到的闲钱来做定投。投资不争一朝一夕,更重要的是细水长流,用闲钱做投资,可以避免后续急用钱时不得不提前终止定投计划的遗憾~想要先观望一下的小伙伴们,也欢迎查收我后续的文章,当我们的定投打卡啦啦队~

风险提示:投资者应充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资者获取收益,也不是替代储蓄的等效理财方式。市场有风险,投资须谨慎。

(一)定投沪深300指数

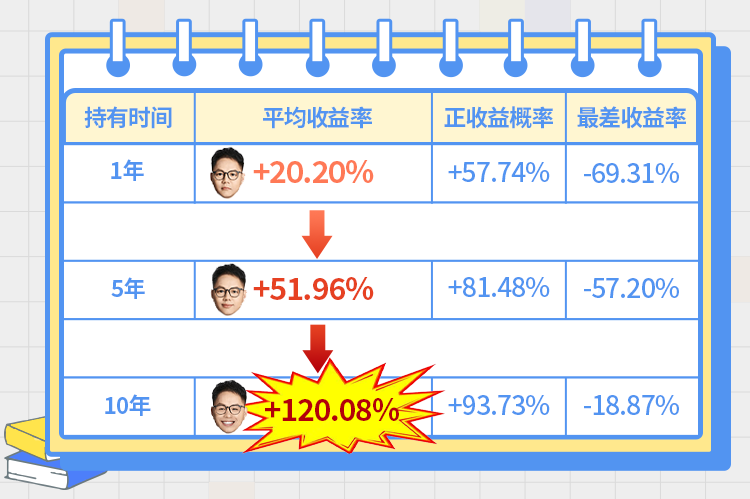

坚持1年、5年、10年,收益会有怎样的差异?

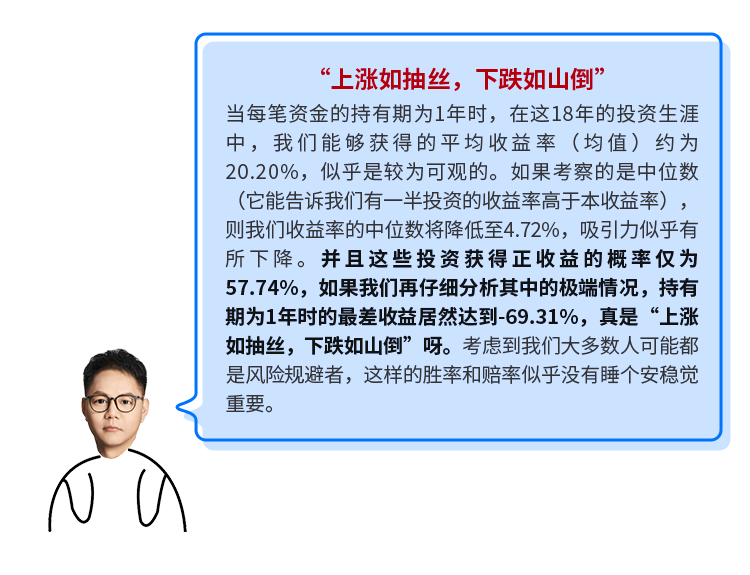

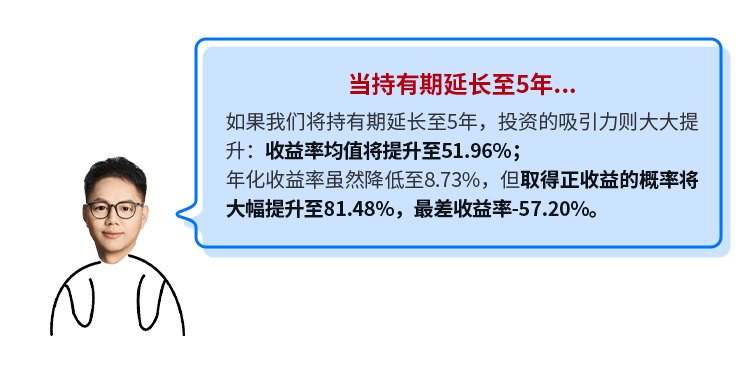

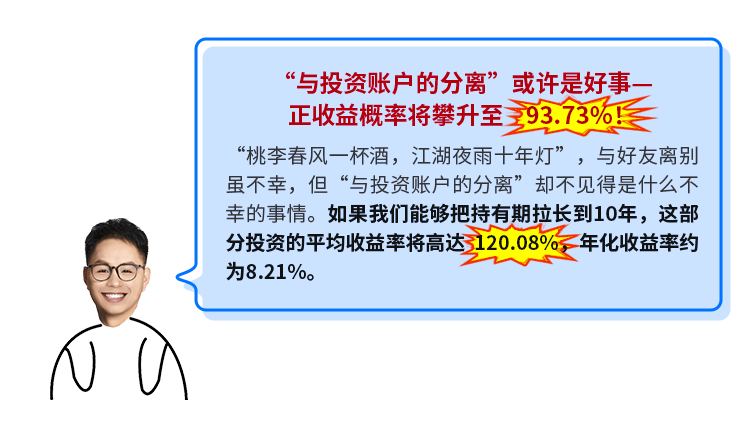

假设从2005年4月8日——沪深300指数发布伊始,截至2023年7月7日,我们每周都对沪深300指数进行定投(我即将开始周度实盘定投,故测算时定投周期为周定投),那么在每笔资金的持有期分别为1年、5年、10年的情况下,我们能获得怎样的平均收益率?正收益概率又如何?请看下图:

这样“平凡”却合理的年化收益率,也许才是我们慢慢走向“富有”的康庄大道,并且我们可以发现,这些投资取得正收益的概率将攀升至93.73%。在这样的胜率及合适的赔率之下,我们确实可以说“股票才是帮助我们在长期获得更好资产增值的方式”。

数据来源:wind,前海开源基金,统计区间为2005.4.8-2023.7.7。以上进行收益测算时,均使用沪深300全收益指数的收益率,定投周期为周定投,定投金额为1000元。定投收益计算公式:M=a(1+x)[-1+(1+x)^n]/x;其中M 代表预期收益,a代表每期定投金额,x代表年化收益率,而n 代表定投期数。x=[(1+当期收益率)^(365/计算周期天数)-1]*100%。计算结果仅供参考,不构成任何投资建议。指数过往业绩不预示其未来表现。市场有风险,投资须谨慎。

(二)只要长期持有,就一定可以达到满意的投资效果吗?非也。

我们在上述的测算中也会发现不少市场狂热期的“追高”行为,其中:在2007年下半年的“疯牛”行情中,多数投资人的持有期即使长达10年,他们的亏损仍然会超过10%,彼时沪深300指数的PE(TTM)居然高达40-50倍。

数据来源:wind,截至2023.7.7。市场有风险,投资须谨慎。

在这种极端估值的情况下,我们很难认为投资者是基于理性的价值预期而进行的投资,他们更像是被市场的狂热情绪席卷入了击鼓传花的“纸牌游戏”。

因此,当我们能够以较低的估值买入优质股票资产时,成本的优势也许能够让我们在面对市场的起伏时表现得更为从容,并有可能获得比上述测算中更为丰厚的回报。当前(7月7日)沪深300指数的PE(TTM)约为11.65倍,位于历史分位值的24.06%(即当前沪深300指数的估值仅比历史上24.06%的时间要高),仍然处于较低的位置,或许是我们一起开启定投的好时机~

数据来源:wind,截至2023.7.7。市场有风险,投资须谨慎。

(三)与其临渊羡鱼,不如退而结网

近期日本股市的屡创新高也让小伙伴们心动不已,但是我们回顾过去可以发现,日本股市也曾经历过漫长的萎靡与无人问津,而股票投资最终还是在时间的长河中脱颖而出,变成了“投资中最靓的仔”。(感兴趣的小伙伴可以点击右侧阅读:趣谈指数|日本股市创“30年新高”,意味着什么? )

与其临渊羡鱼,不如退而结网,况且我们对中国的经济发展前景还是较为乐观的,因此从本周开始,我将开启“$前海开源沪深300指数A$ ”的定投计划,并持续更新我的定投日记!欢迎大家和我一起定投打卡~

也许我们的定投就跟钓鱼差不多——有时候,我们明明知道鱼儿在哪,而且也很清楚应该使用什么鱼饵,但我们依旧只能乖乖地坐在那儿等着鱼儿上钩。也许是受水流的影响,也许是受天气的影响,也许没有“也许”,鱼儿就是不上钩。这个时候,耐心不仅是一种美德,更是我们赖以成功的关键特质。

我们虽然无法预测鱼儿何时会上钩,也无法告诉鱼儿应该什么时候上钩,但是通过漫长的等待,当鱼儿最后上钩的时候,我们将会满载而归,成为所有钓鱼者羡慕的对象。

本期定投日记到这里就结束啦,想要定投的小伙伴们可以持续关注我的账号(前海开源基金梁溥森)~

和梁溥森一起定投打卡!

#一键买入300家企业#$前海开源沪深300指数A$

梁溥森,中山大学硕士研究生,证券从业经验8年,投资年限2.7年。曾任招商基金基金核算部基金会计,2015年6月加入前海开源基金,现任公司指数化投资团队基金经理。

前海开源沪深300指数A风险等级为中风险,评级来自银河证券,适合风险等级为C3及以上投资者。不同的销售机构采用的评价方法不同,基金法律文件风险收益特征表述与销售机构基金风险评价可能存在不一致的风险,投资人在购买基金时需按照销售机构的要求完成风险承受能力与产品风险之间的匹配检验。

风险提示:投资者应充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资者获取收益,也不是替代储蓄的等效理财方式。市场有风险,投资须谨慎。本材料仅供参考,不构成任何投资建议,不作为任何法律文件。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。我国基金运作时间较短,不能反映股市发展的所有阶段。投资者在进行投资前请仔细阅读基金的《基金合同》、《招募说明书》、《基金产品资料概要》等法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。基金管理人可能会根据市场情况在符合《基金合同》约定的前提下调整投资策略和资产配置比例,导致投资收益不及预期。市场有风险,投资须谨慎。市场观点具有时效性。