最近,养老FOF清盘的事儿又成了大家谈论的热点。

养老FOF清盘这事确实有些尴尬。“养老”本是一个非常有意义、非常符合时宜的大主题,推行初期也一度得到很多推广资源,但如今,有些养老FOF却出现了“目标日期”未到,然产品先行告退的局面。

这背后的原因有多种,比如基金本身没有赢得基民足够的信任与耐心,比如有些养老策略对于普通基民来说有一定的理解难度从而无形中提高了基民的接受门槛,比如现阶段有些养老FOF业绩表现不够尽人意从而一定程度上动摇了基民长期投资的信心,等等。

不得不说,养老FOF的发展确实任重道远。

现在市面上,基金名称中带有“养老”字样的FOF超过270个,但平均每只基金的规模只有2.52亿元,其中规模超过10亿元的仅有14只,体量最大的交银安享稳健养老一年FOF其规模也不过58.51亿元,另外还有超过170只基金一季度末规模不到2亿元。

足见,基民对养老FOF的认识和接受程度还很低,养老FOF对基民的吸引力亟待提升。

尽管如此,“养老”这事儿对于我们每个人都是极其重要的,即便当前看似离个人退休还有很长时间。

作为基民,无论是投资养老FOF,还是自己构建相应基金组合也罢,结合自身经济能力与养老诉求,指定并执行好一个合理的养老投基计划非常有必要。

养老投资策略上,目标日期策略和目标风险策略是比较常见的两种。

简单来说,目标日期策略就是按照小伙伴距离退休的时间来调整投资比例,比如年轻时多投点权益基金,随着退休时间趋近不断增加固收基金的比例,直到退休时通常几乎全部投向纯债类固收基金。

这种策略往往需要一个横跨较长时期的长期规划,需要基民有良好的规划能力,也比较考验基民的耐心和执行力。

不巧的是目前清盘较多的养老FOF多采用的正是这类策略,小尴尬。

而目标风险策略则根据小伙伴拟定的预期风险水平制定一个相应股债结构的基金组合。

当然小伙伴不一定需要用公式去计算整这么麻烦。在实用的现实场景中,类似于权益基金、固收基金4/6开的股债均衡配置结构、2/8开的偏债配置结构比较常见,供参考。

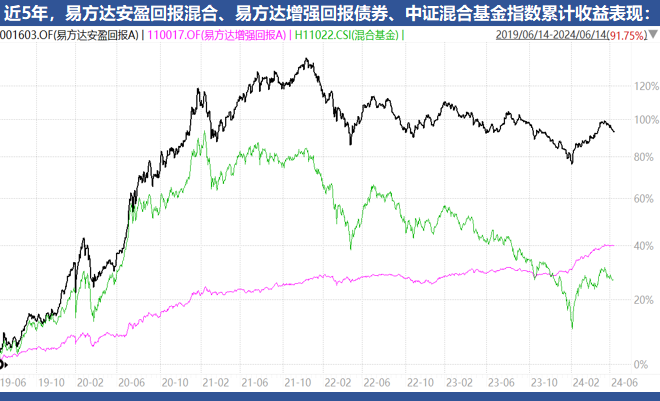

至于这两种配置结构的基金组合在业绩表现上的特点,小伙伴可以分别参看一下易方达安盈回报混合、易方达增强回报债券的长期净值情况。

以近5年来看,易方达安盈回报混合年化收益率13.88%、年化波动率13.74%、最大回撤25.89%,易方达增强回报债券年化收益率6.88%、年化波动率3.95%、最大回撤3.72%,期间业绩的稳健性整体上都不错,特别是后者。

最后,真心希望养老FOF们能好好反思为什么还没能在市场上赢得更多基民的心,期待这类有着重要意义的产品能够不断改进,能够最终赢得更广泛的认同和信任。