基金投资 STEP BY STEP-基金持有篇

一表说

理念:信奉价值,坚持稳健均衡长期投资,注重风险控制,追求可持续的长期收益;

聚焦:努力挖掘优秀基金经理,专注基金组合配置。

2021年4月8日

到目前为止,已经讲完了基金投资获取良好收益的三大必要条件中的两个:即选择优秀基金并以合理成本申购,本篇将同广大基友一起探讨建仓后耐心合理持基对获得良好收益的重要性。

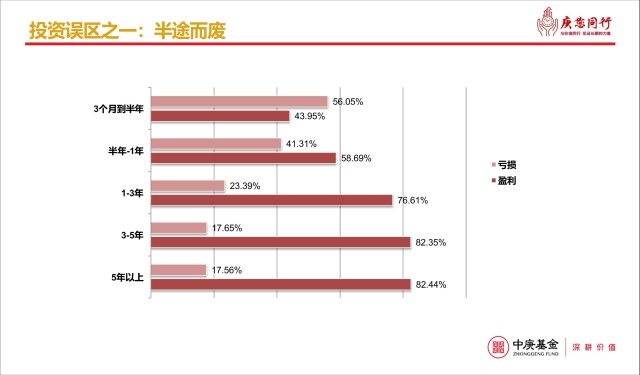

关于持基时间长短与投资基金获取正收益率以及收益高低的关系,已经有很多帖子介绍,本文不在赘述。毫无疑问,合理持有足够长时间是基金投资获取良好收益的基本条件之一。

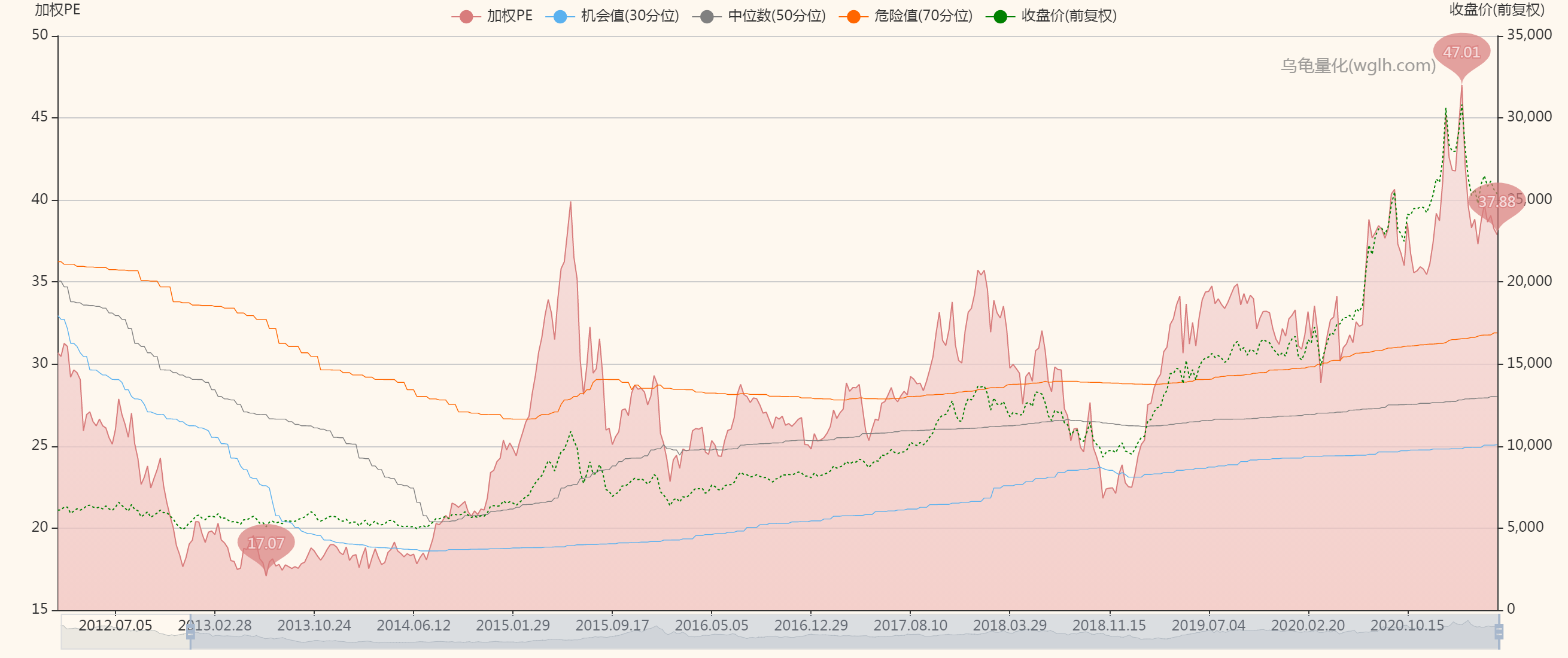

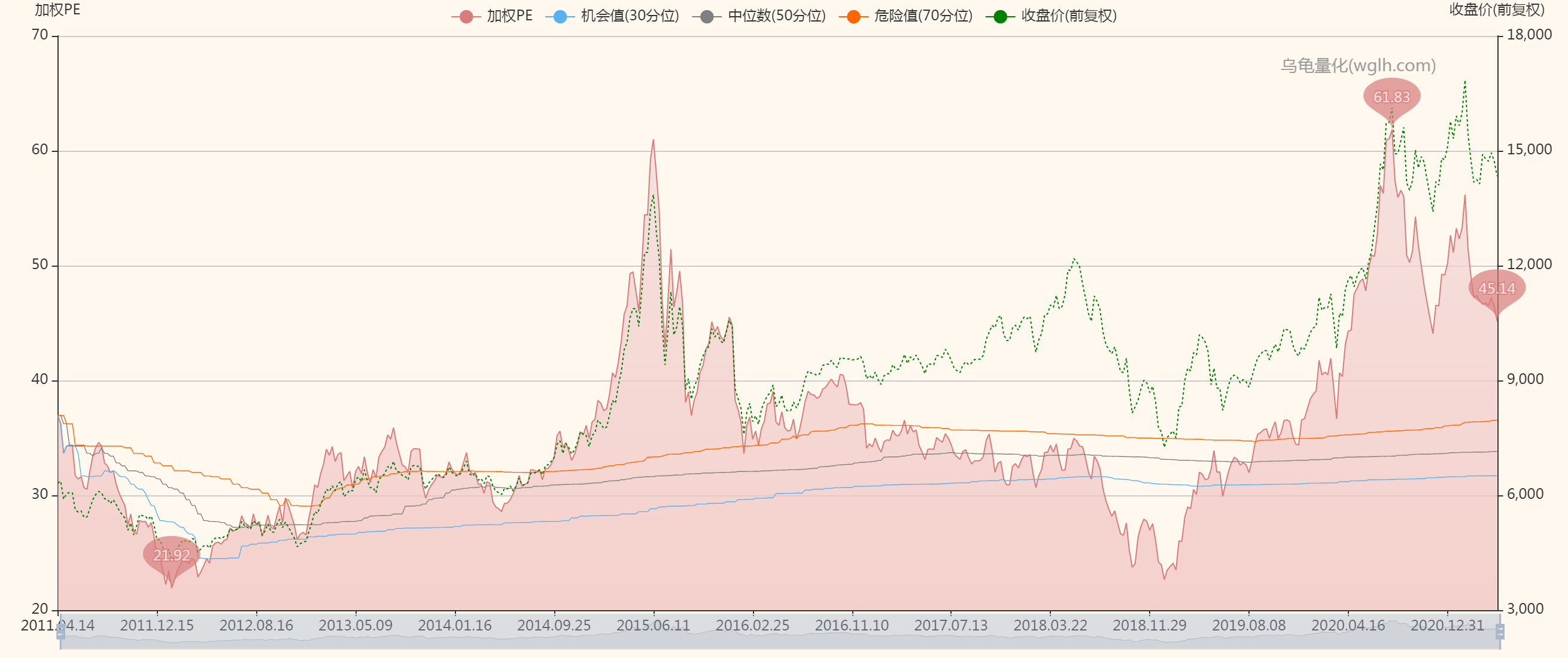

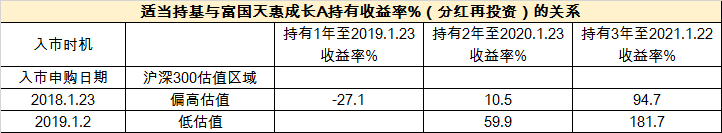

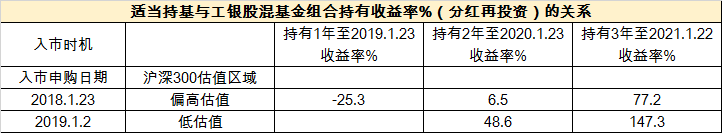

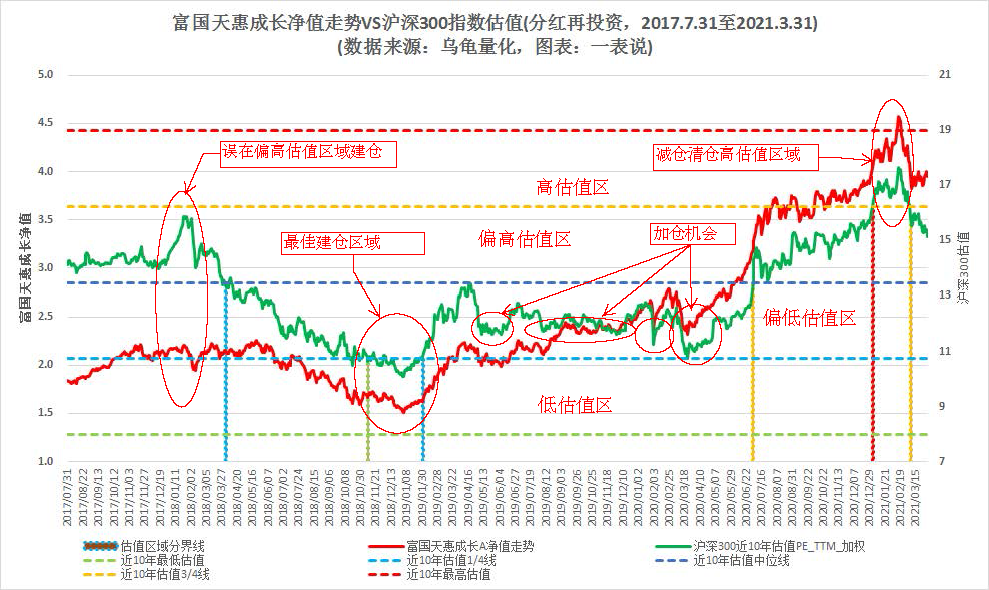

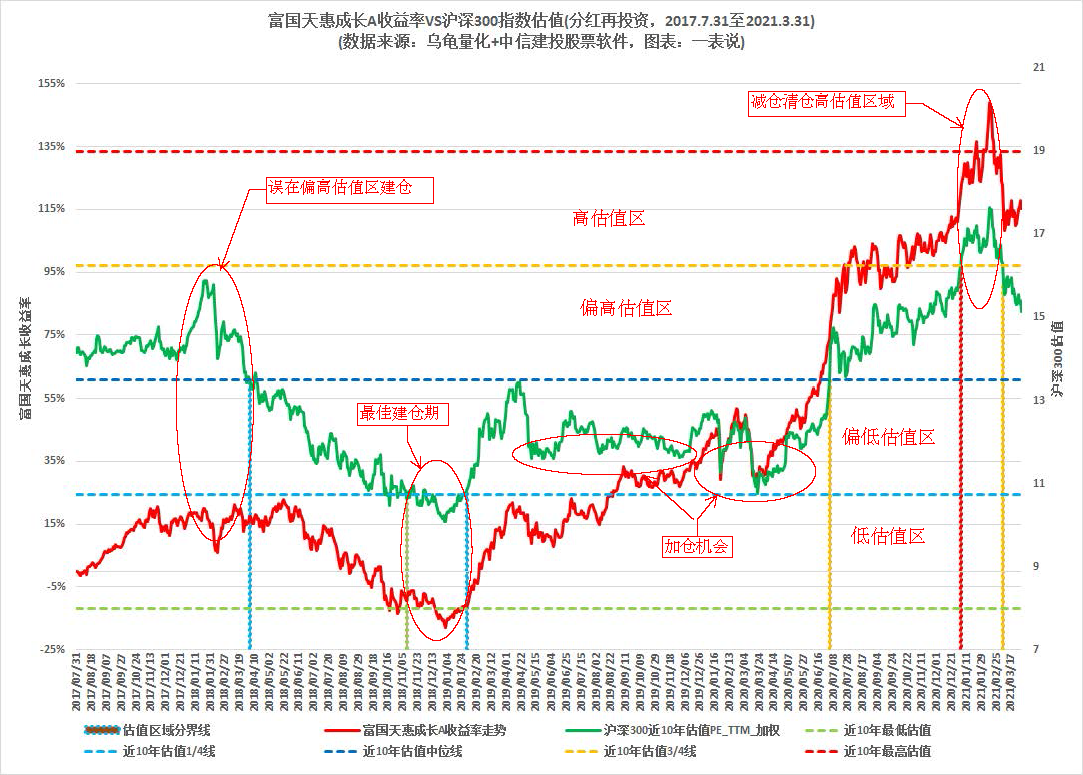

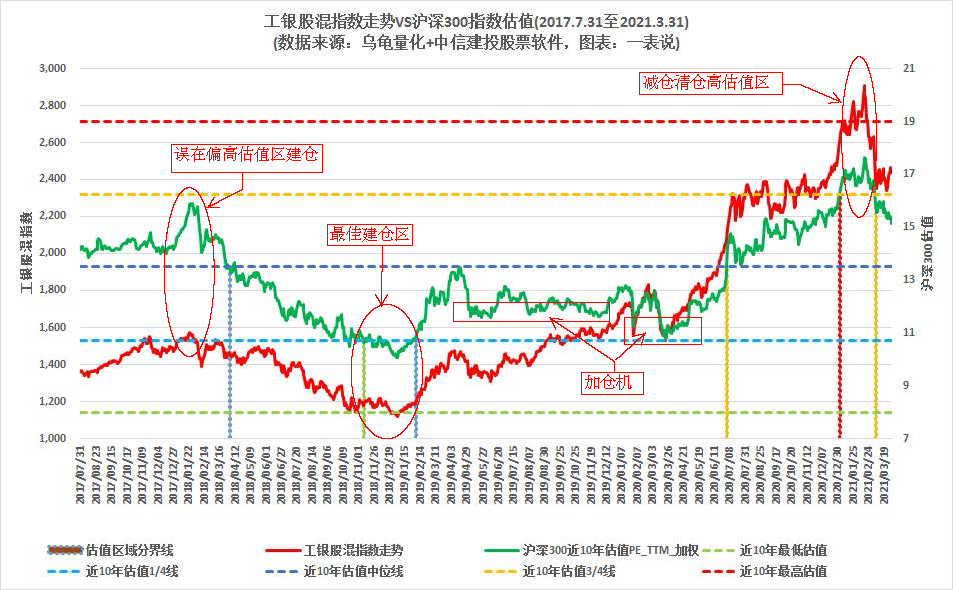

1、 建仓在偏高或者高估值区通过耐心持基获取正收益

如果已经错误地在高估值或者偏高估值区域建仓,持有一段时间后出现亏损,这时候不要急于赎回,而是应该静下心来。首先确认一下所投基金及基金经理是否足够优秀,并且查看一下市场所在估值区域。如果基金经理足够优秀,而市场估值已经下来进入偏低估值区域,这时正确的做法是耐心持有。如果手头有额外资金,等待低估值区域补仓摊低成本更好。耐心持有并在低估值区域补仓一直持有至市场好转上升至高估值区域再赎回,定能有所收获。

2、 建仓在合理估值区耐心持基提高收益率

如果已经幸运地在低估值区域建仓,不要过多关注基金净值的波动,只要基金及基金经理没有出现异常,唯一应该做的就是耐心持有,如果中间有小小回撤,手头又有富余资金,估值也不高,不妨加点仓,继续耐心持有,直到进入偏高估值区域时有所警惕,进入高估值区域时减仓或者清仓收获囊中便是。

下面图表列举了富国天惠成长及工银股混指数两个例子,希望能更好地帮助广大基友理解如何合理建仓、合理持基。

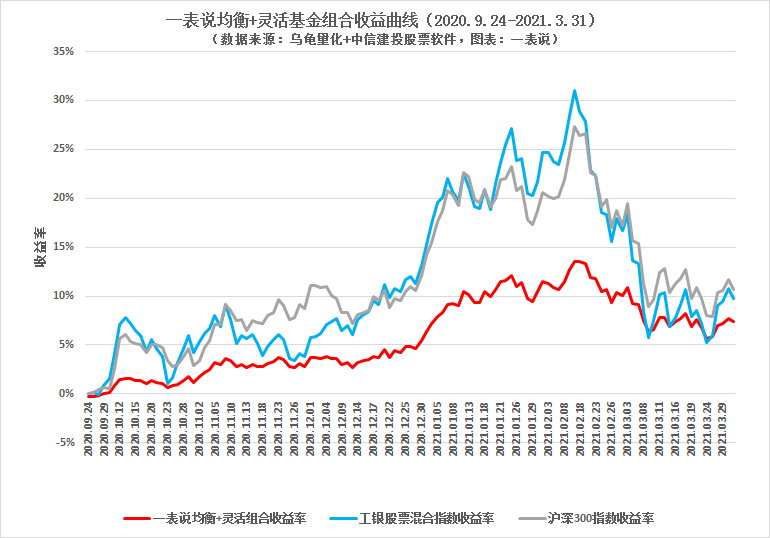

1、 一表说均衡+灵活基金组合建仓至今持有收益

基金投资获取良好收益的三大必要条件中的第一条即选择优秀基金经理及其管理的优秀基金并不难。优秀基金经理很多,关键是基金经理与投资人之间是否观念一致、是否匹配,只有观念一致才能拿得住。难在合理建仓及耐心持有,能否在低估值区域建仓并耐心持有,不是简单的技巧问题,而是人性使然,凡事难就难在人性。正是为了克服人性的贪婪和恐惧,才需要基金组合及组合管理(包括组合和仓位再平衡),这正是保证基金投资获取良好收益的两个重要的充分条件。基金组合及组合管理的根本目的不是提高收益,而是帮助投资人能够坚持并守住收益。必要条件只是起点,充分条件贯穿于整个投资过程,不管是下跌还是上涨,低估值还是高估值,申购还是赎回,加仓还是减仓,放弃还是持有,等等…。

“一表说均衡+灵活”

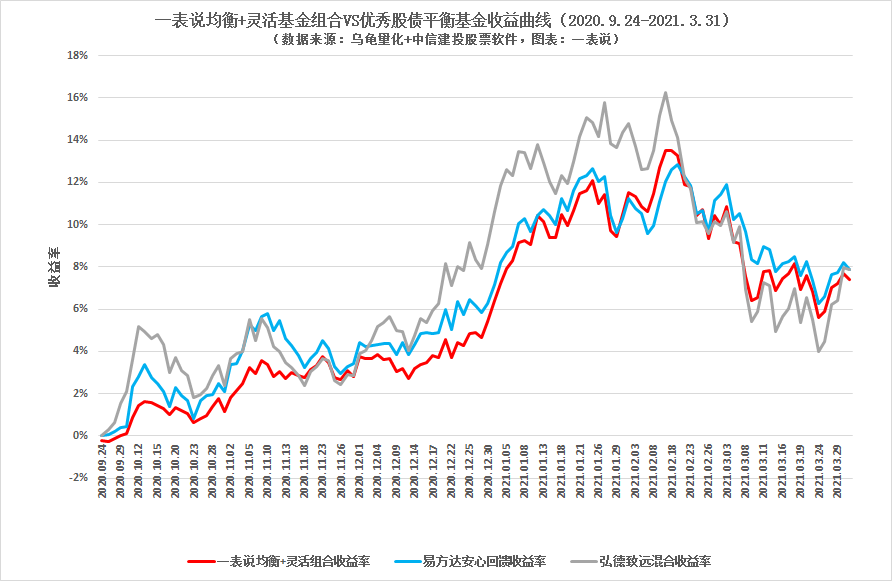

模拟基金组合于2020年9月24日开始建仓,已经运行半年。

组合的收益目标:力争年度绝对正收益,追求长期收益持续稳健优秀;

组合配置风格:均衡+灵活动态调整

开始建仓时,“总的来说:A股整体并不便宜,部分优质赛道已经高估,部分顺周期行业板块估值又相对低估,风险与结构性机会并存。十年国债收益率虽然向着有利于债券配置方向走,但债券尚未进入最佳配置区间。港股总体估值不高,仍有配置价值。美股已经持续多年牛市,最佳配置窗口仍需耐心等待估值回归。黄金涨幅也不少,而且对于普通基民来说,黄金走势影响因素太复杂,除非配置价值极高,否则并不是最理想的配置工具。也就是说,站在目前时点给今后做基金组合配置,心里装的更多应该是风险,而不是收益。”

正是基于当初的判断,基金组合初始风格平衡偏稳健偏防守,退可守进可攻。

运行半年多来,总体上比较平稳,基本体现了组合配置的初衷。

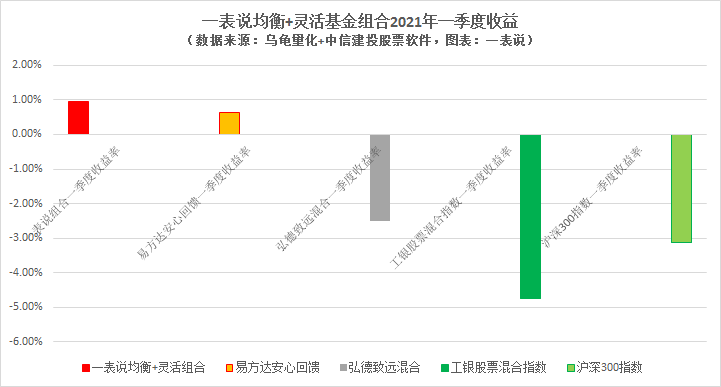

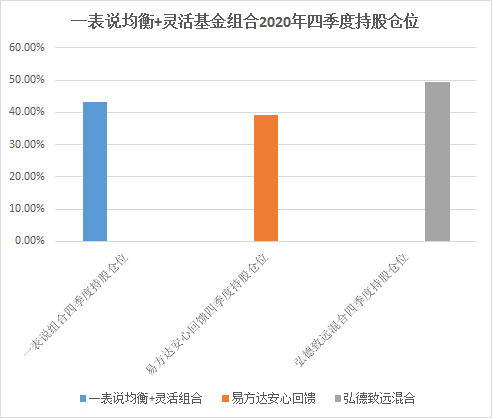

从上面图表中可以看出:“一表说均衡+灵活基金组合”自2020.9.24日开始分批建仓至今年3月31日止期间,收益同沪深300指数收益以及工银股混基金指数收益非常接近,却有着非常良好的持基体验。同两只不同风格的优秀股债平衡基金易方达安心回馈和弘德致远混合相比,收益、波动率以及最大回撤几个主要指标相差不大,收益曲线也很平滑。相信通过不同市况阶段的基金组合构成及仓位的管理再平衡,完全可以取得收益介于股债平衡优秀基金同优秀高仓位混合、偏股或者股票基金或者基金组合之间的收益,并保持较平滑的收益曲线即舒适的持基体验,提高持有基金的信心,实现组合的初衷:“力争年度绝对正收益,追求长期收益持续稳健优秀。”

到目前为止,尚未对组合进行再平衡。大消费、大医药、大科技赛道估值还在高位,大金融及部分顺周期行业经过一段时间估值修复,仍然处于安全区间,小盘股近期走势坚挺。正在考虑是否略微调整持仓结构及比例,比如提高主要投资于低估值中小盘股并自身带有仓位调节功能的中庚价值灵动的比例等等。

截至本期,已经讲完了基金投资获取良好收益的三大必要条件:即选择优秀基金、以合理成本申购、耐心合理持基,以及两个充分条件中的一条即构建适合自己的基金组合。

后面将继续择机探讨基金投资获取良好收益的另外一条充分条件即:基金组合及仓位的管理。

下一篇:基金组合及仓位管理篇

(免责声明:收益数据仅供参考,过往业绩和走势风格不预示未来表现。本文及本财富号所提供的数据、基金和基金经理以及提出的看法均为个人投资交流,不构成任何投资建议。投资者据此操作,风险自担。市场有风险,投资需谨慎。)

@天天精华君

资产配置有一个非常重要的功能就是资产再平衡,它可以帮助投资者“有舍有得”,构建适合自己的投资组合,并使投资组合的风险水平与投资者的风险承受能力保持一致。

投资是一项长期的事业,既要重视眼前更要目光长远。资产配置只是万里长征的第一步,后续仍要根据市场情况持续不断地进行再平衡,让资产组合“保持队形”。不要只盯着高收益,追求更优良的风险收益比是再平衡的关键,而这也是投资者心理的再平衡。”---摘自“A股重回3500点之上,我该怎么办?

中庚基金2021年05月31日 14:14”

减持了部分短期涨幅较大、隐含回报下降的个股、个券。

后市投资思路上,我们积极布局当前风险溢价水平下市场估值结构性分化的机会,坚持低估值策略,为持有人做好资产配置、风格配置和风险管理,力争获得可持续的超额收益。重点关注低估值且基本面良好、受益经济持续边际向好的行业,包括广义制造业、银行、地产、保险及中上游顺周期行业和偏成长的高端制造领域(电子、新材料、机械等)。同时,积极配置可转债中具有较好防守反击特性的个券机会。”

中庚基金2021年04月14日 09:31

分享到:

阅读:0评论收藏

价值投资说的简单一点,可以归纳为五个字:便宜买好货。把这五个字拆开就是买好的(好货)和买的好(便宜)。

“买好的”就是关注公司的基本面,选择拥有幸运的行业、优秀的管理层、良好的护城河等要素的好公司。

“买的好”就是关注公司的估值,在公司估值合理甚至低估的时候,择机买入, 从而享受公司估值修复的收益。

低估值价值投资,着重关注公司的估值,兼顾公司质地和成长性。没有什么是不可以买的,关键是价格。伟大的和普通的公司都值得关注和研究,但低估值是保证价值投资策略长期优势的关键。

国海富兰克林基金2021年04月12日 19:18

分享到:

阅读:272评论收藏

一、投资视点

回归基本面 重视确定性和低估值

随着疫苗进展加快、美国大选结束后重心转向抗疫和经济恢复,从而带动全球经济的复苏, A股基本面向好。此次疫情中中国企业在供给端展现出的极强的竞争优势。在全面数字化改造的推动下,相信会有一大批优势企业从中国龙头公司成长为世界龙头公司。但是,春节以来流动性预期的变化带来市场快速杀跌,抱团股或已阶段性杀跌到位。但是展望未来一个季度,经济基本面的强劲仍会持续,但流动性收紧预期仍然会反复发酵和逐步兑现,市场估值方面仍然面临挤压风险。市场关注点或进一步回归到个股的业绩和基本面逻辑,重视确定性和低估值。长期看,宏观经济将继续维持低速增长态势,流动性宽松状态仍是主流,资本市场长期来看战略地位的提升和投资者结构的转变,对市场形成实质性的长期利好。A股对于国内外投资者都具备较强的吸引力,叠加外资由投资无门到大门敞开的变化,使A股中长期有望成为高性价比的全球资产配置的首选地。

晴空聊基2021年04月09日 18:50”:

“后市看好四大领域

谭丽所管理基金始终坚持攻守兼备的策略,一方面布局低估值的银行、地产行业的龙头公司,另一方面在顺周期的行业和标的中积极布局。

针对后市,谭丽表示,经济复苏阶段,以股票为代表的风险资产的相对表现占优。但是在A股应降低收益预期,但是港股估值相对占优;保持均衡配置,聚焦结构机会,精选优质公司。

看好四大机会:

金融地产——最后的估值洼地、具备绝对收益空间

周期品——把握经济复苏下优质公司的业绩弹性

制造业——疫情加速高端制造的渗透率提升和国产化进程

消费科技——估值偏贵,自下而上寻找有性价比的优质公司”

“从全球的情况来看,我们认为最宽松的时候应该已经结束了,在利率环境不是那么宽松的背景之下,风险补偿相对来说是有所降低的。”

“自下而上地看,我个人认为有四个方面值得投资——

首先是广义的制造业中那些细分行业的龙头公司,它需要满足三个方面的特征:需求增长;供给收缩;公司本身是细分行业的龙头;

第二个投资机会来自那些传统的低估值领域,包括银行、地产、周期龙头股,比如钢铁、煤炭、有色的龙头公司;

第三个方面的投资机会可...