#股债跷跷板#

深夜复盘基金,无意中看到上述数据,引发了我诸多感慨。且与大家逐一分享:

1)这只基金的管理者,于海颖,2004年就开始担任某信托公司固定收益研究员,2007年开始担任货币基金经理,成长得非常之快!2008年开始管理债基,其后至今,她主要从事的工作,就是管理债券型基金。因为长期业绩稳中有进,于经理管理的规模日益增长,目前已高达348.65亿。

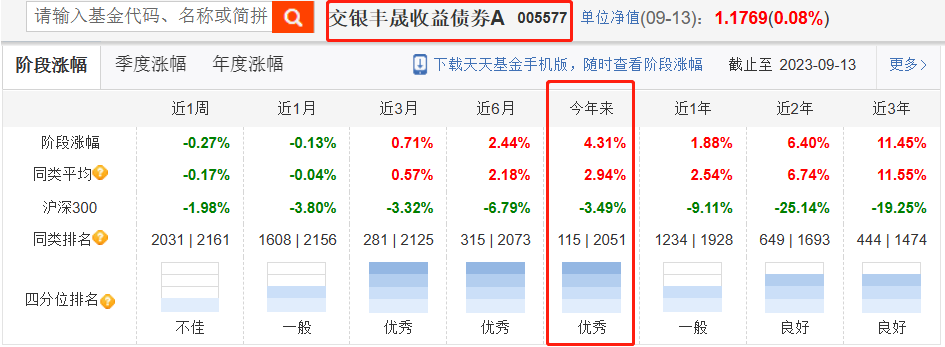

2)作为一个金融从业20年的老将,而且是管理债基,大家的印象都是偏稳健,缺乏进攻性。于经理却不然,她一直是一位富于进攻的债券型基金经理。2023年以来的收益率4.31%,是平均水平的150%,而且这个超额收益率,主要来源于第一季度,那一季度的收益率是同类平均水平的两倍。

3)请大家注意上面的数据,为啥比例会超过100%?有经验的朋友都知道,加了杠杆!这个比例越大,加的杠杆越猛!从2023的年初,于海颖经理,一路加大了杠杆。债券投资三板券,也就超额收益的来源,杠杆,久期,信用下沉。非常显然,于经理擅长于使用杠杆!在中报里,她说:报告期内,考虑到年初信用债绝对收益率水平较高和配置价值较好,叠加资金面整体平稳,本组合保持了中性偏高的杠杆水平,并进行了组合的结构优化。后续,随着收益率下行,组合减持了部分静态收益较低的品种,以提升组合整体静态收益水平。

4)近三年长债类基金的平均收益率:11.55%,而沪深300指数的收益率是:-19.25%,相差30%,近两年的数据分别是:6.74%与-25.14%,相差30%;面对这个数据,我欲哭无泪,因为近两年我几乎没有配置任何债券型基金,那些偏股型基金,一个个亏得一地鸡毛。

5)初入基市,我也曾听说过资产配置的重要性,也听投资大师讲过股债配置的必要性。可惜,我根本没当回事。一心只想着高收益,结果悲剧了。是时候,重新认识一代宗师格雷厄姆,在其传世神作《聪明的投资者》一书详细讲述的股债平衡策略了。

6)应用到基金投资上,那就是:偏股型基金,与绩债类基金,按一定的比例配置。如果你承受风险能力高,喜欢进攻,可以多股少债,比如股债8:2;如果你不喜欢风险,偏好防守,可以少股多债,比如股债4:6。在确定好你的配置比例并买入合适的基金后,由于价格波动,这个股债基金的市值比例会变动,所以每过一季度、半年或一年,我们要再次调仓,让比例回到最初的设定。

7)虽然简单,却是面对市场波动最有效的策略。作为一个业余的普通投资者,永远不要高估自己预测市场的能力,承认自己无法预测市场,只是根据既定的策略去应对市场的变化。如果5年前,我坚持这么做了,现在的基金投资结果——绝对会好许多许多!

亡羊补牢,犹未为晚。从今往后,股债平衡策略用起来!

$交银丰晟收益债券A$

$交银裕泰两年定期开放债券$

$交银裕盈纯债债券C$

基金有风险,投资需谨慎。基金的过往业绩及净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。投资前请认真阅读本基金基金合同和招募说明书等法律文件,充分了解本基金详情及风险特征,根据自身风险承受能力选适配产品理性投资。本文仅供参考,不提供任何投资建议。