今年利率债供给明显较慢,经济新旧动能切换期,旧经济在出清、缩表,新经济在崛起但容易需求被信贷等充分满足,微观主体活力还在恢复中,债市融资需求并不旺盛。中短端冲击的时间和空间都更有限,理财配置压力仍需要释放,超长债资金也会选择其他品种。“资产荒”没有明确的解决办法,城投债和地产债的供给减少,加上手动补息被严查,存款的性价比变低,更多资金进入无风险利率债市场中,助推利率的下行。 5月长端利率可能会继续震荡调整但在债市底层逻辑未反转的基础上反弹幅度和动力可能有限。长期国债收益率主要反映长期经济增长和通胀的预期,但同时也会受到供求关系等其他因素的扰动。骑牛看熊认为随着未来超长期特别国债的发行,‘资产荒’的情况会有缓解,长期国债收益率也将出现回升。 随着中央政治局会议召开,市场普遍预计5 月超长期特别国债和专项债发行节奏加快,关注长债供给增加央行货币政策对冲操作,结合近期国内经济走势和债券市场波动情况。骑牛看熊认为短期债市依然维持震荡,大幅调整后仍是配置机会,长期来看权益资产配置的性价比提升。 央行指出:“债券市场供求有望进一步趋于均衡,长期国债收益率与未来经济向好的态势将更加匹配。”当前的经济基本面、信贷表现、货币政策取向支持债市走强,债券收益率本身的过快下行或是央行关注的核心。长期国债收益率是作为金融市场定价基准的国债收益率曲线的重要组成部分,央行也不希望其过快下行,因此长债下行斜率放缓、幅度放小或是央行政策预期引导的关键。 骑牛看熊认为债券市场的回调反而是一个机会,冲高不可取,逢低介入才是“低位捡筹码”的好机会!这里给大家推荐一下$鹏扬双利债券A(OTCFUND|005451)$、$鹏扬双利债券C(OTCFUND|005452)$: 1.一级债基近5年年化收益3.94%,较常见的其他类型的债基优势明显。其主要投向纯债,外加可转债,通常是债券打底获得稳定的票息收益,然后利用可转债及可转债转股增强组合的收益,有希望获取一定的超额收益。经常被投资者当成是进可攻退可守的资产配置压舱石。 2.四分位排名 从四分位排名来看,整体表现还是不错的,值得一提的是在“近1周”、“近1月”、“近3月”、“近6月”、“今年来”、“近1年””都是表现“优秀”;“近2年”表现一般;“近3年”表现不佳,整体业绩排名位居同类型基金产品的前列。 很明显这只基金产品是表现很不错的,即使债券市场出现回调,它依然可以乘风破浪,这样的基金产品确实不多见。 3.基金投资思路 债券打底+可转债转股增强组合的收益。 伴随全球利率回落,债券整体会迎来更多的增量资金布局。境外资金力量的边际走强,可能会成为超预期的市场增配力量以及利率下行推手,骑牛看熊仍建议投资者在债市调整阶段适度增配债券。 纯债不参与股票等含权类资产的投资,因此无惧权益市场的波动,具有相对较低回撤、较低波动的特点。纯债可以稳稳地给自己赚钱,从而获取稳定的收益。 可转债是一种“特殊”的债券,它具有固定的票面利率和到期日,同时在一定条件下有权转换为发行公司股票,同时具备股和债的“双重属性”,常常被称作债券中的“双面特工”,可谓是“进可攻、退可守”。债市走强将对转债市场构成有力支撑,转债抗跌性有望进一步凸显。 转债攻守兼备的特征优势逐渐显现,其本身就是在熊牛转换过程中的重要配置抓手,受到再融资新规影响,预计2024 年转债供给将明显收缩,供需紧平衡将支撑转债估值修复。骑牛看熊认为这一类“纯债+转债”的基金产品,有点像“债券+”的感觉,有固定收益类的产品,还有在行情转暖后博收益产品,对于今年的整体行情来看,往往容易获得超额收益,确实是值得选择的基金产品。

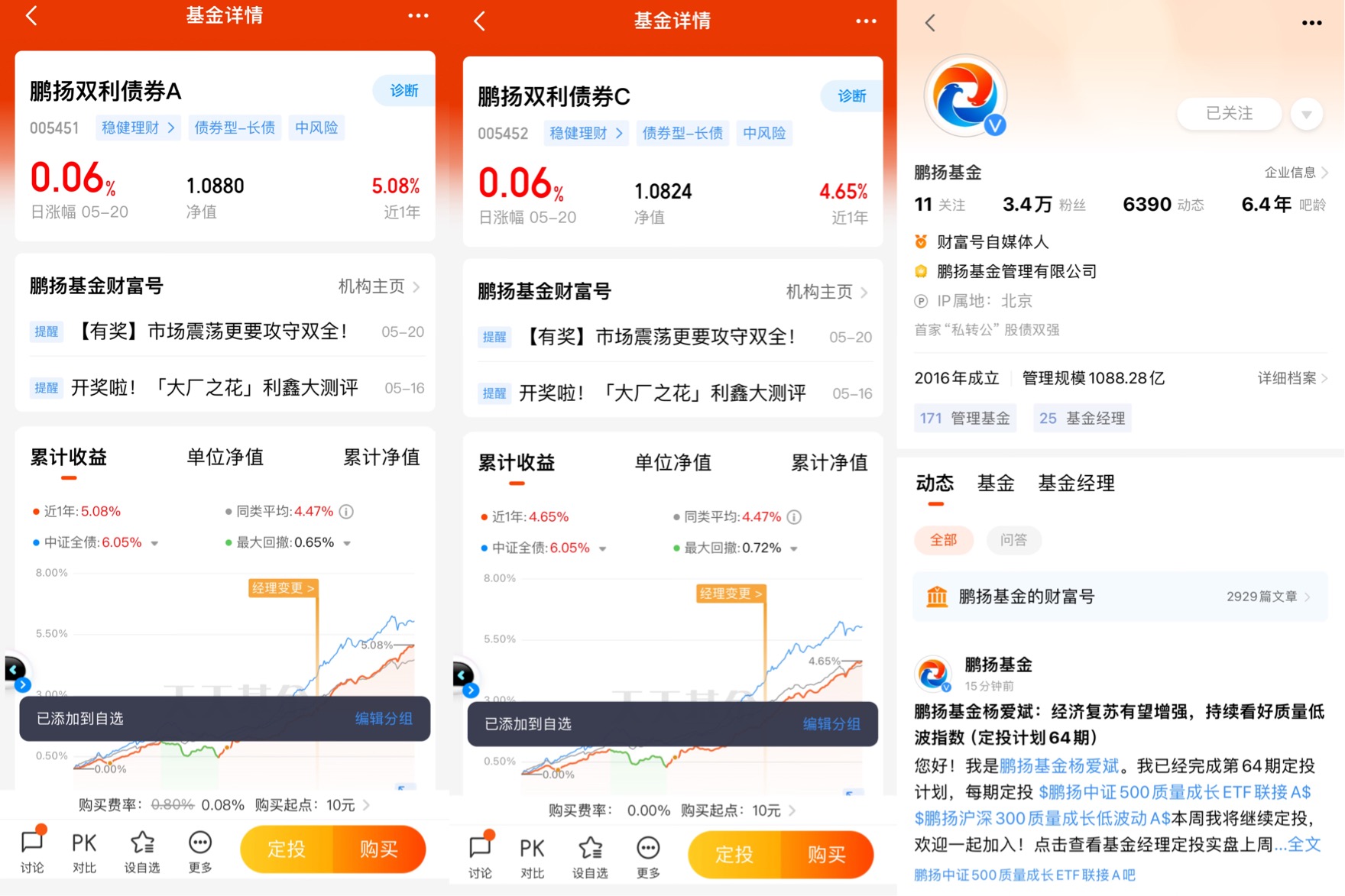

$鹏扬双利债券A$ $鹏扬双利债券C$