一、基本情况

蔡向阳,金融学硕士,曾在天相投资顾问、新华资管等公司工作。2007年10月加入华夏基金,长期担任消费行业研究员。

2011年开始蔡向阳在机构投资部管理多只专户产品。2014年5月开始管理公募基金,任职经验7年,现任华夏基金高级管理人员。

二、业绩情况(截止2021-5-7)

蔡向阳的代表作,华夏回报(002001),是华夏基金的王牌基。该基金是一只股债均衡基金,18年18倍,累计100次分红,是分红次数最多的主动权益基金。该基金的详细介绍请看《分红了100次的王牌基金》

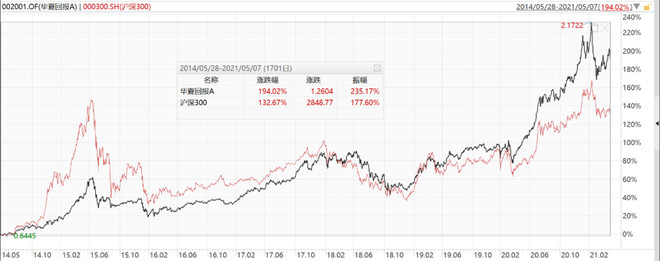

蔡向阳管理该基金7年,累计取得194%的收益。与沪深300对比如下图,尽管只有6成左右的仓位,却战胜了沪深300,并且波动明显更小。

数据来源:wind

蔡向阳另一只管理时间较长的偏股基金——华夏稳盛灵活配置(005450),同样取得了出色的业绩,2018-01-17成立以来,取得了116.6%的收益,同期排名182|2263,市场前10%(数据来源:天天基金)。

数据来源:wind

三、管理基金情况

蔡向阳目前管理的8只基金(如下图),2021Q1规模632亿:

数据来源:天天基金、定期报告

如果看好蔡向阳,该选哪只呢?

如果你偏向于股债均衡类基金,可以考虑华夏回报,这只是华夏基金的王牌基,经理本人也持有。

如果你偏向于选偏股型基金,由于蔡向阳非常看好港股,可以选华夏翔阳,与“向阳”谐音,可投港股,经理本人持有较多,目前(2021-5-9)场内还有5.2%的折价!!

最近,蔡向阳还有一只新发基金,也值得关注,文章最后我会介绍。

四、经理分析

蔡向阳投资框架是:长期持有优秀互联网公司和不被互联网颠覆的传统壁垒公司。看似简单的投资框架,历经许多化繁为简的领悟。

1、投资理念的巨大转变

蔡向阳已有10年投资经验了,他声名鹊起其实也就是近3年,在此前,他一直在市场博弈中磨练和提高自己。

2011-2014主要做景气度投资,积极调研,哪个行业好买哪个行业

2016-2018转型价值投资,对壁垒型价值投资方法论有了深刻认知

2019至今,优秀互联网公司和不被互联网颠覆的传统壁垒公司

蔡向阳:

“过往做投资太辛苦了,天天要去追赶着,发掘哪个行业好,哪个行业有触发因素,找到行业、再找公司。相当于用手电筒在做投资,纠结于当下或短期的驱动因素。

2017是投资框架升级最大的一年,启迪最大的是《穷查理宝典》。 核心理念是:高壁垒、高ROE、长期稳定持续增长。

2017-2019年把美国和中国的优秀互联网公司传记都读了,形成了现在的互联网投资理念。”

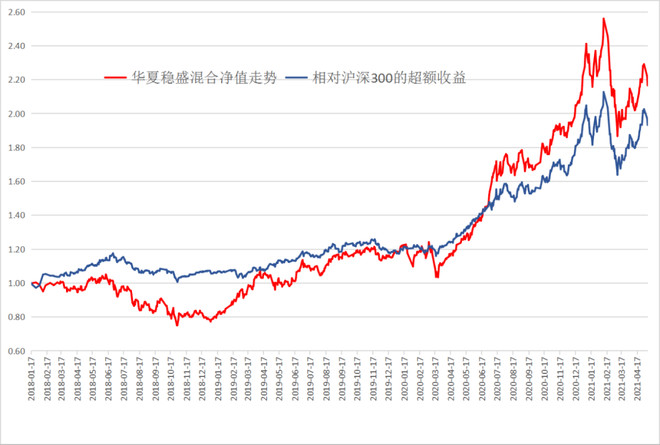

蔡向阳投资理念的转变,给他的业绩和心态都带来了好的变化。他的转变历程,也值得我们学习。下图为华夏稳盛相对沪深300的超额收益情况。

数据来源:choice

蔡向阳:

“做行业景气度,其实是不用读书的,需要勤奋,感受每个行业的变化。《穷查理宝典》改变了我,拿一个更长的探照灯来做投资。这个不只是对投资有变化,对人也很大变化。我之前的投资,会有些急,老婆和孩子也不太满意,现在心态好了,大家都很满意。

现在手机让大家的时间分散了,深度思考的人越来越少了,真正读书带来的快乐是有成就感的,让你知道更多的事情。

我可以判断一个5年的投资,但判断一个一年内能涨的公司就很难。因为每缩短一个时间段,会增加特别多因素。想让投资变得简单,就选更长的时间段。用探照灯去做投资,把一些波段都忽略过去,能不能抗住波段,是用心态去拟合的。”

2、壁垒投资

我把蔡向阳的投资方法归类为质量风格,擅长和偏好大消费、医药、互联网,和张坤、刘彦春、焦巍、唐颐恒等经理的方法类似,是标准的巴菲特投资理念。

这类方法最看重的就是公司壁垒。蔡向阳选股时,重点挑选具有高ROE、高壁垒、优质商业模式、成长确定性强的龙头公司。

蔡向阳:

“我的壁垒投资框架跟巴菲特说的那套是完全符合,重点分析供给和需求:

最好的商业模式是供给端缩小,需求端增长(疫苗板块,政策限制导致参与者减少,长期可能会变);

次好的商业模式是供给端不变,需求端增长(白酒板块、医疗服务中眼科、部分医疗器械);

一般商业模式供给端增加,需求端增加(大部分行业)或供给端减少,需求端减少(啤酒);

较差商业模式供给端增加,需求端减少。

投资更多是从好的商业模式中选择公司;在一般商业模式公司中,需要更严苛的标准(管理层优秀、技术顶尖等)。

长久期的投资,对供给端的要求更高,对于需求端增长的要求没那么高。而短久期的投资,对于需求爆发的要求更高,对于供给端要求不高,比如着眼于行业景气度的投资方法。

大部分经理是在需求爆发的时候去投。包括今年的光伏、扫地机器人,这些东西的壁垒也没多高,它会在短期实现很高的收益。但要小心当供给出来的那个阶段,会暴跌,要追景气趋势,一定要关注行业有没有巨头进来玩。 ”

一般认为,公司的壁垒分为五类:牌照、技术、品牌、成本和渠道。蔡向阳最看重的是品牌。下图是华夏回报的前十持仓(逻辑是我自己归纳的,不一定准确),可以看到,蔡向阳的持仓都有很强的壁垒,企业盈利有保障。

数据来源:天天基金

蔡向阳:

“品牌是时间沉淀。竞争对手仅靠砸钱、砸资源是追不上的,还要持续时间投入。有时候时间都不行,因为发展窗口已经过了。比如白酒,你再也造不出茅台了。

很多人区分不了品牌和产品,品牌是情感的寄托,产品则是“你比别人差,我就不认了”。比如手机是华为、苹果、小米都行。但茅台就是品牌, 品牌非常少见,因为品牌是历史的积淀,像海外的奢侈品LV、古驰,这些都是上百年形成的。品牌是极难颠覆的,它是情感的基础。LV包为什么有很多假货?苹果为什么没有假货?产品是没有假货的,品牌一堆假货。

消费品中大部分的产品都是可以被其他品牌迭代的,只有很少的一部分是品牌、产品和情感需求的综合体,我投的有些行业,是再也冒不出来新品牌的。

白酒:长期来讲,白酒在A股是最好的资产,没有之一。茅台、五粮液、汾酒、洋河这些高端品牌无法被复制。整个品牌白酒的占有率非常低。目前的情况下,茅台加上五粮液市占率也就千分之5左右。所有品牌的集中度也不到10%,大部分是散装的和没有名的酒,但整体是往品牌化集中的。发展越来越好,大家喝酒都是越喝越贵的。

白酒行业的造利润能力特别强,原因就是大家越来越有钱,喝的酒越来越高端。像爱马仕、 LV这种高端奢侈消费品,最近也涨的好,核心并不是这些公司有什么特别大的变化,而是全球富裕人群的面积也越来越大,目前来看,这个过程仍然没有结束。

医疗服务:医药受国家价格管控,这几年受到的影响是比较大的,价格管控会直接影响这些公司的收益。而我投资的这些医药企业大多是自付费的,比如眼科、生长激素,都是自愿去做的可选医疗,不受国家定价的影响,眼科的手术现在涨到2、3万,未来可能还会再上涨。

生长激素价格也在上涨。我国生长激素的渗透率在全球来看都很低,然后眼科手术量跟印度比都有几倍差距,跟美国更是有几十倍差距。所以在渗透率低、价格还在上行的过程中,成长性都是很不错的,跟高端白酒的情况很类似;我的投资逻辑就是寻找价格和渗透率都处于上升通道的公司。”

3、互联网型投资

蔡向阳与刘彦春、焦巍、唐颐恒等经理最大的不同就是他非常注重对互联网的投资,在这方面也做了很多研究和布局。下图是可以投港股的基金华夏翔阳的前十持仓情况。

数据来源:天天基金

蔡向阳:

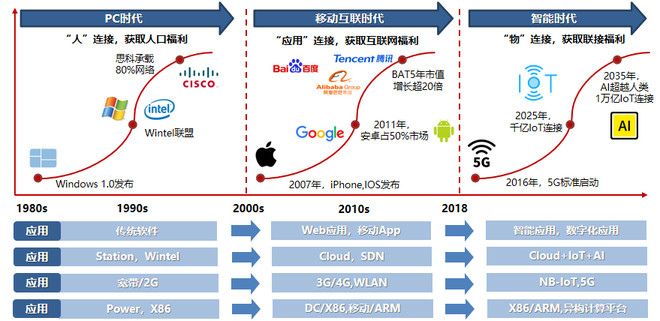

“互联网投资是整个二十世纪以来最好的投资。因为整个世界正在快速的数据化,这个过程是不可逆的。优秀互联网公司在数据化过程中是收益相对比较明显的。

现在世界前十大的公司有7家是互联网公司,但这七大公司用传统的投资体系是选不出来的。要了解这些公司的发展,必然要发展出一套不同于壁垒型投资的方法,找到新型发展企业。因此,我的关注点开始从壁垒型投资向互联网型投资转换,不断扩展自己的能力圈范围。

互联网最本质是让信息快速传递,可以用更低的价格使消费者受益,最终形成更大的平台。一些拥有渠道壁垒、产品壁垒、技术壁垒的公司被互联网公司不断冲击。

不同行业受到的冲击不一样,首先是打破渠道,因为互联网本身就是渠道。第二是打破产品。腾讯是连接公司,它可以通过连接产生产品,然后颠覆以前的一些玩家。比如腾讯之前是不做游戏的,一做就占了市场60%-70%的份额。第三是颠覆技术,小米通过互联网的方法,生产性价比的产品,颠覆原来的技术。最难颠覆的是品牌。

未来垂直互联网我觉得是一个最好的投资方向。互联网的流量已经到头了,垂直互联网是一个一个改变。新兴领域的机会也在不断出现,例如抖音和快手,大家现在用文字越来越少,用视频越来越多,因为视频的信息含量更高,文字慢慢被视频替代,形成不可逆的历史趋势,会诞生很多优秀的公司。

最终,世界是越来越数据化、信息化的,互联网是颠覆一切的,只是顺序问题。但是白酒被颠覆的时间段长了一点。我们国家是关系型社会,是喝酒吃饭,美国是数字化社会。我们现在正在往他们那边靠,但速度比较慢。”

从以上访谈可以看出,蔡向阳对互联网的投资理解还是比较深的,可惜蔡向阳目前没有管理QDII产品。好消息是,有越来越多的互联网公司在港股上市了,蔡向阳也会有更多投资标的。

更重要的是,随着互联网、5G、人工智能、物联网等技术的进一步发展,那些对互联网有着深刻认真的基金经理,将有希望走在投资的前面。

4、对估值的容忍度较高

质量风格普遍对估值容忍度较高,蔡向阳也不例外,他目前持仓中的汾酒、中免、迈瑞、爱尔普遍估值较高。蔡向阳认为,由于全球货币不断超发,估值水平也应该上升,不能用原来的估值区间去锚定股票价格。

蔡向阳:

“估值是个艺术,从股市发展历史来看,估值是不断阶段性上移的。很早以前巴菲特做投资的时候,当时美国市场0.1-0.2倍Pb的公司非常多,过了几十年之后,Pb水平都三四倍以上了,但是还是要投股票。张磊写的《价值》提到了“移动护城河理论”。如果在护城河还在拓宽的时候,可接受10倍Pb。

估值水平爬升,原因就是全球货币发放太多。大部分钱都流向了资本市场。美国以及其他国家的资本市场这十几年的上涨,经济发展没有那么快,而钱放得多,大家都进来买资产。从长纬度看,我们没有看到停止。但可能阶段性的涨多了,有回撤的可能性。

很多人拿一个恒定的标准来选股票,但整个社会发展的大水位线是往上的,你只接受20倍,那你肯定选不到好股票。在货币泛滥的情况下,世界就是这样在运行,你不做不行。

利率下降,使得你要看长、看得更清楚,这就需要你对世界的认知更清楚,学习的空间又大了很多。”

5、风险控制方法

蔡向阳的持股集中度和行业集中度都比较高。

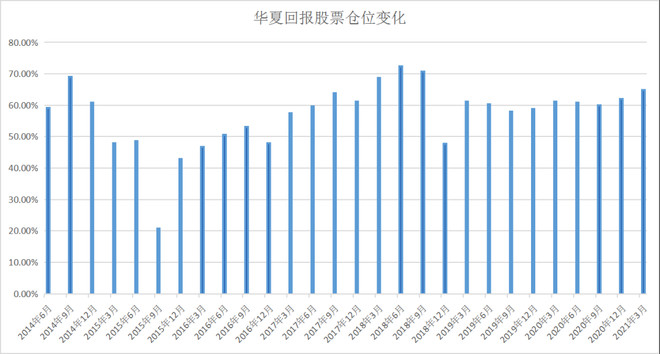

华夏回报、华夏回报二号追求绝对收益为目标,注重对市场风险的观察和预判,主要以控制仓位来控制回撤。下图为华夏回报的仓位变化情况

数据来源:天天基金

偏股基金主要通过精选个股控制风险。

蔡向阳:

“我的个股集中度比较高,因为做了很多排除,壁垒可以被打破的公司不投资,所以可投资的公司相对比较少,集中度比较高。

回撤分为永久性回撤和阶段性回撤。永久性回撤一定是投资的公司出问题了;阶段性回撤,比如说估值过高之后的下跌,不是特别可怕,迟早能涨回来。所以我认为回撤控制最首要的是选择最好的公司。”

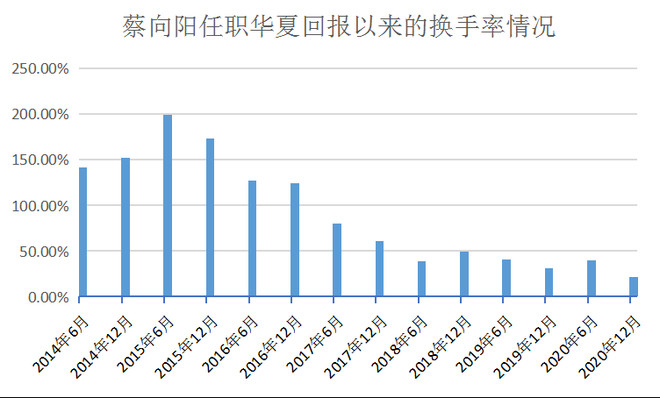

蔡向阳的换手率很低,他认为作为价值投资者,观点是不会经常变的,只有当基本面发生变化、壁垒被冲击时,才会卖出。对于那些壁垒不太强的,如果估值偏高,也会卖出一些。下图为蔡向阳的换手率变化,2020年换手率仅为18.6%,处于全行业较低水平。

数据来源:天天基金

蔡向阳:

“我现在投资就以考察供给侧为主,但供给侧的变化除非是技术革命、颠覆式的革命,才会颠覆到一些原有优势公司。茅台跌就跌,你不用管,你回来看的时候它还是它。如果这个公司壁垒不够高,我就会调整一下仓位。”

6、关于管理规模

蔡向阳目前管理规模已经632亿,即使只计算权益规模,也有570亿,管理规模全市场靠前(数据来源:天天基金)。

蔡向阳:

“我觉得目前投资能容纳边际还是比较大的,因为投资都是大公司,这些大公司也相对是长期比较优秀的。我整体的决策就是尽量选择最好的公司,这样不用做卖出动作,决策会简单很多,来了钱买好公司就行了。天天去想怎么买、怎么卖,难度很高。但是在资本市场中选商业模式最好的公司持续进行买入,是一个相对比较友好的过程。我目前感觉来看,一两千亿的管理规模也不会出现很大的问题。”

5月17日,蔡向阳的新基金华夏鸿阳6个月持有期混合(A类:010977,C类010978)即将发行。该基金可投资港股,设置6个月持有期,可以帮助投资者减少不理易。大家可以关注一下该基金!

注:本文引用了多个访谈内容,并进行了整合精简,因此难以一一列出引用对象,若有侵权,可联系删除。

其中我认为比较好的访谈如下,推荐大家读读原文:

《TOP30|蔡向阳:牛年下跌,还是因为估值涨太高,现在白酒估值处于可配置状态,仍然是A股最好的资产》

《半夜一点约人调研、看《夺冠》能看出眼泪的华夏基金经理蔡向阳:理性感性并重,投资互联网型企业和不被互联网颠覆的壁垒型公司》

欢迎大家持续关注我,觉得文章有用的话,别忘了点赞评论转发噢。

提示:基金有风险,投资需谨慎!本文仅为个人研究分析,不作为投资依据,据此操作盈亏自负。