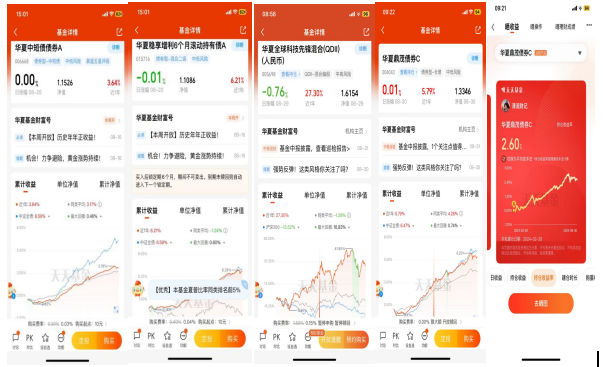

#资产配置计划#我是华夏鼎茂债券的持有人,也是华夏基金的资深粉丝。我的债基搭子是华夏鼎茂债券(00404)+华夏全球科技先锋混合(005698),股债平衡+全球配置,这样的话进攻+防守,投资组合相对均衡。#债券基金适合长期持有吗?#

最近一段时间市场成交量创新低,市场情绪十分低迷,投资是一个非线性的游戏,市场总是希望一家企业每年都能20%的稳定增速增长,大家希望自己的净值能够每年甚至每个月都能稳定向上。但实际上行业有周期,企业利润是有波动的。股市有牛熊大部分时候净值是上下波动,真正净值45往上的就只有一段时间。

市场持续震荡行情下,热点板块快速轮动,我们如何在不确定性面前,抓住投资的“小确幸”?我们进行资产配置的主要目的就是为了平滑风险淡化波动,在时间的长河中带来比较稳定且不错的投资回报,享受时间的复利,实现财富的增值,而股债平衡+全球配置策略不失为一个好的选择。

这里先科普一下股债平衡的主要构成是股票以及债券两种大类资产。这也是很多大的资产管理公司常用的投资策略。其核心、主要的操作就是通过定期把股票和债券的持仓比例恢复成初始比例。先决定股债配置的比例,即先确定股债各自的仓位,从而锁定整体的波动,这个是基础。

比如我们在一开始的时候构建一个股债3:7的再平衡组合。由于股票和债券彼此的价格波动会相对独立存在,所以随着时间的推移,股债之间的比例会逐渐偏离初始3:7的比例,可能达到2:8或者4:6。那在这种情况下,我们是可以选择对股债比例进行调整恢复至初始比例,这一过程就是再平衡。

股债平衡的理念并不复杂,难点只在于股票我们要选什么、债券又应该选什么。这是投资策略问题,而这里面其实隐含着你的投资目标回报。比如,如果你的目标很高,年化20%、30%,它可以成为一个非常大的难题。但是如果你的目标是平均收益,那么这就会是一个小问题。

清流的基金投资一直使用的是股债平衡策略,债券基金+权益基金搭配,进攻+防守,均衡配置,控制风险。那么如何投资基金比较好呢?这里就需要一个新的基金投资策略,比如核心+卫星,旨在平衡长期稳定性和增长潜力。该策略将投资组合分为两部分:核心资产和卫星资产。

1、核心资产通常是低风险的投资品种,其目标是追踪整个市场的表现。这一部分资产相对保守,并且可以提供长期稳定的回报。核心资产组成了投资组合的主体,具有较低的风险和较稳定的收益。债券资产打底+权益资产增强,能够收获稳稳的幸福。

2023年四季度开始,债市走出一轮波澜壮阔的行情,今年一季度以来继续火热。主要是因为资产荒背景下高收益资产开始减少,银行、保险、私募资金以及看到赚钱效应的散户,都一股脑冲进债市。长债尤其受到追捧,因为债券的久期越长,杠杆效应越好,赚钱效率越高。

债券市场的调整主要受到央行对长期限利率风险的连续提示,以及此前利率快速下行所积累的止盈需求集中释放的影响。考虑到地产周期仍在探底、通胀偏弱的基本面状态,并不支撑利率持续走高。因此配置资金的需求依然存在,债券市场的中期趋势并未发生根本性改变,适度的市场调整反而为投资者提供了更好的布局机会。

债券基金不需要过于关注“择时”,一时的波动可以看淡些。长期来看胜在收益相对稳定,特别是在弱市时防御属性凸显,能够有效降低投资组合的风险,提升投资者的持有体验。因此债券基金尤其是纯债非常适合作为长期投资的工具,通过长期持有和和收益再投资,可以实现复利的效应,即使已经涨了不少,当前依然值得长期配置。

从历史走势来看,不同于A股的牛短熊长,债市一般呈现出“牛长熊短”的特征,回调持续时间短,回撤幅度也很小。从过去10年的表现来看,纯债基金和短期纯债基金每年均实现了正收益。

因此债券基金更适合做压舱石并长期持有,而非以牛市和熊市的思维,像股票市场一样去追求“择时”。当然任何资产都有波动,债市短期积累较多涨幅可能面临一定波动,不过这往往为投资者提供了一个难得的机会,以相对较低的成本买入优质资产。

值得一提的是华夏鼎茂债券A(004042)/C(004043)是一只中长期纯债基金,近一年收益5.86%,远超同类平均和中证全债,基金只投资债券等固收类资产,不参与股票、可转债、可交换债等含权类资产的投资。

基金经理刘明宇,经济学硕士,2009年6月加入华夏基金,曾任机构债券投资部研究员、投资经理助理、投资经理,2017年开始管理基金,现任华夏基金固定收益部董事总经理、行政负责人,负责带领整个华夏固收团队,目前在管基金9只,合计管理规模789.33亿元。

2、卫星资产是指通过选择行业或者主题指数基金,或者其他弹性较高的股票、基金或另类投资工具,专注于某些特定的行业、地区或投资主题来增加组合的收益。这一部分资产相对风险较高,但也具有较高的增长潜力。

最近几年国内市场获取收益变难了,同时要承担的波动还变大了。当然这是诸多复杂原因综合作用的结果,比如国内经济复苏缓慢、美联储政策转向、地缘政治因素等等。但如果我们将视角从国内转移到全球大类资产上,还是有很多表现不错的商品和海外资产,比如美股、日股、美债、黄金等等。

“全球资产配置之父”加里布林森曾说过:“做投资决策,最重要的是要着眼于市场,确定好投资类别。从长远看,大约90%的投资收益都是来自于成功的资产配置。”资产配置在投资中的重要性不言而喻。

而资产配置的要义是找到不同收益来源越多越好。具体到实际操作上,多元资产配置强调的是跨资产、跨策略和跨国别,通过资产间的弱相关或负相关,对冲组合内风险,同时获取较好的收益。

布局全球股票资产的方式有很多,比方说通过持有“国内基金+QDII基金(投资H股或美股)基金组合的方式,但是场内的海外基金都被买成高溢价了,现在太多QDII基金都限额了,下半年全市场估计只剩11亿美元的额度,形势越来越艰难了。

比如华夏全球科技先锋混合(代码:005698(人民币)、019447(美元现汇)、019448(美元现钞)目前主要投资配置美国七大科技股+AI核心股,如苹果、英伟达、台积电等,长期看好科技与AI的投资方向,且具有科技+消费的双重属性,享有全球的消费市场,抗风险能力较强,成立以来收益为61.54%,远超同类平均和沪深300指数。

基金经理李湘,曾任台湾ING投信基金经理、台湾元大投信基金经理、华润元大基金投资管理部总经理等,2015年9月加入华夏基金管理有限公司,现任投委会成员,目前在管基金3只,规模为34.77亿元,擅长全球资产配置。

总的来讲通过股债平衡,全球资产配置策略,大家可以在核心资产上获得比较稳定的回报,并通过卫星资产的配置寻求超额收益。核心资产提供了投资组合的稳定性和风险分散,而卫星资产则可以通过针对特定机会或趋势进行选择,以追求额外的回报。

做投资和人生一样,认清局限,不贪婪,适当的留白,是一个很好的策略。股债平衡策略,在我个人看来,是很简单的入门策略,但是简单不等于平凡。相反,就是这么一个简简单单的资产配置框架,结合获得平均收益的能力,就能够让一个人的理财收益出现大幅度的提升。