家人们,精彩分享准时送达,敬请收阅!先赞后看,投资大赚!

市场风险无处不在,使得投资总是与风险相伴。然而,我们面临的最大风险不是市场本身,而是投资者自身。如投机心理过重、风险意识淡薄、市场感知力太差,投资理念错误、持仓组合过度集中等投资者自身问题常常是导致风险失控的主要因素。只有练就过硬本领,才能在瞬息万变的市场中灵活应对、游刃有余。

最近市场行情不太友好,沪指一度击穿2800点,牛失前蹄!很多爱粉蒙受损失,今天黑马分享一些投资经验,抛砖引玉,供大家思考借鉴。

一是守住风险底线。

守住风险底线最关键一点是控制整体仓位,控制好了总投入量就等于控制住了大部分风险。这一轮熊市中,对总仓位的控制上黑马做的比较成功,使得持仓风险大大降低。比如医疗一路大跌73%,黑马首次建仓之后又下跌33%,而持仓实际亏损只有13%左右,成本价降到指数超低位置。对于一笔中长线投资,13%的浮亏完全就是小菜碟。假如后市再创新低,那就继续补仓降成本,这样一来成本价会更低,待牛市反转,收益率会更高。

虽然历史性大底部区是极佳的入场布局机会,但市场底在哪里我们很难精准判断,这就需要我们树立底线思维,充分预估风险,有步骤有计划的分批低吸,而不是一下子满仓杀入。

守住风险底线另一关键点就是不要在下跌趋势中的个股上纠缠,更不要不停的大力补仓。优质行业指数与大盘指数下跌有底线,而个股跌起来没完没了,甚至根本就没有底线,如智飞生物、通策医疗、隆基绿能这些大龙头都能这么个跌法,更不要说那些绩差股,多少资金都不够补的。

二是守住心理防线。

心理失控是操作失控的前提与诱因,务必要彻底改掉“高位追涨、低位割肉、死扛不止损”的不良习惯。还有很多朋友总是赌性过重、投机心理过重、侥幸心理过重,触发止损位时,总是想要再等一等,等反弹之后再出掉,事实上很多时候它根本不给你反弹出局的机会,而是头也不回的下杀,越等套得越多;还有很多朋友毫无章法的大力补仓,早早把资金打完,等到后面再大跌时就彻底傻眼了,到最后实在忍受不了亏损的折磨而割肉在地板上。一般人对亏损的承受极限在35%以内,超过35%时就会承受极大的心理压力,很容易做出不理智的决策。避免出现这种情况的最好办法是不被套、不被深套,或者有计划的入仓,把浮亏控制在合理范围。

三是保持持仓稳健。

分散持仓是分散风险的有效方法,但很多朋友对此毫不重视。注重四大要点:

一是兼顾大盘风格与小盘风格。

二是兼顾价值风格与成长风格。

三是行业适度分散。

四是兼顾权益与固收。

做到这四个兼顾,不论是大盘股起行情还是小盘股起行情、不论是价值蓝筹大涨还是科技成长爆发、不论是赛道轮动还是市场调整震荡,都能够更好的把握机会、回避风险。

最近行情不好,个股及偏股型基金投资风险波段加大,这时适当配置一些债基产品,能够很好的对冲风险。

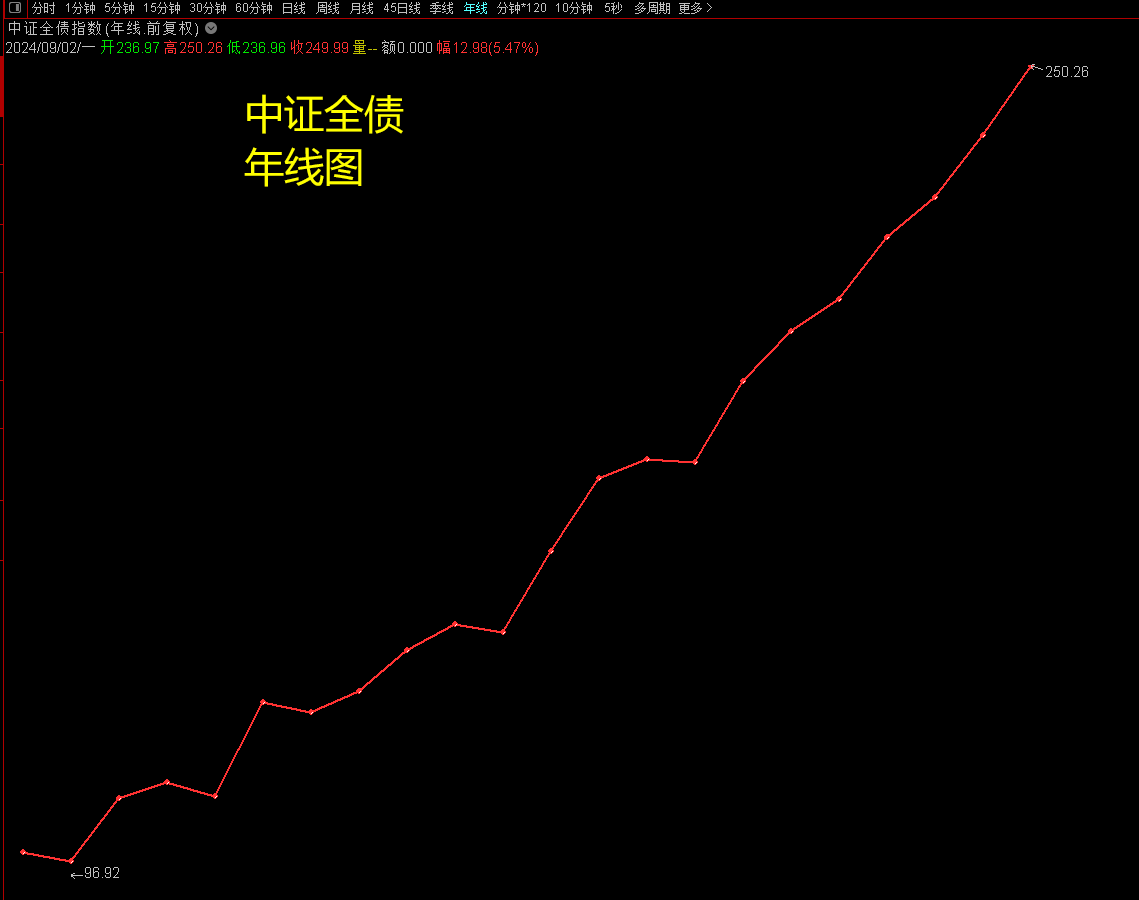

中证全债近21年中,只有5年收益为负,最大亏损只有2.41%,另17年收益均为正,其中2008年收益高达15.94%,今年以来收益达5.47%。

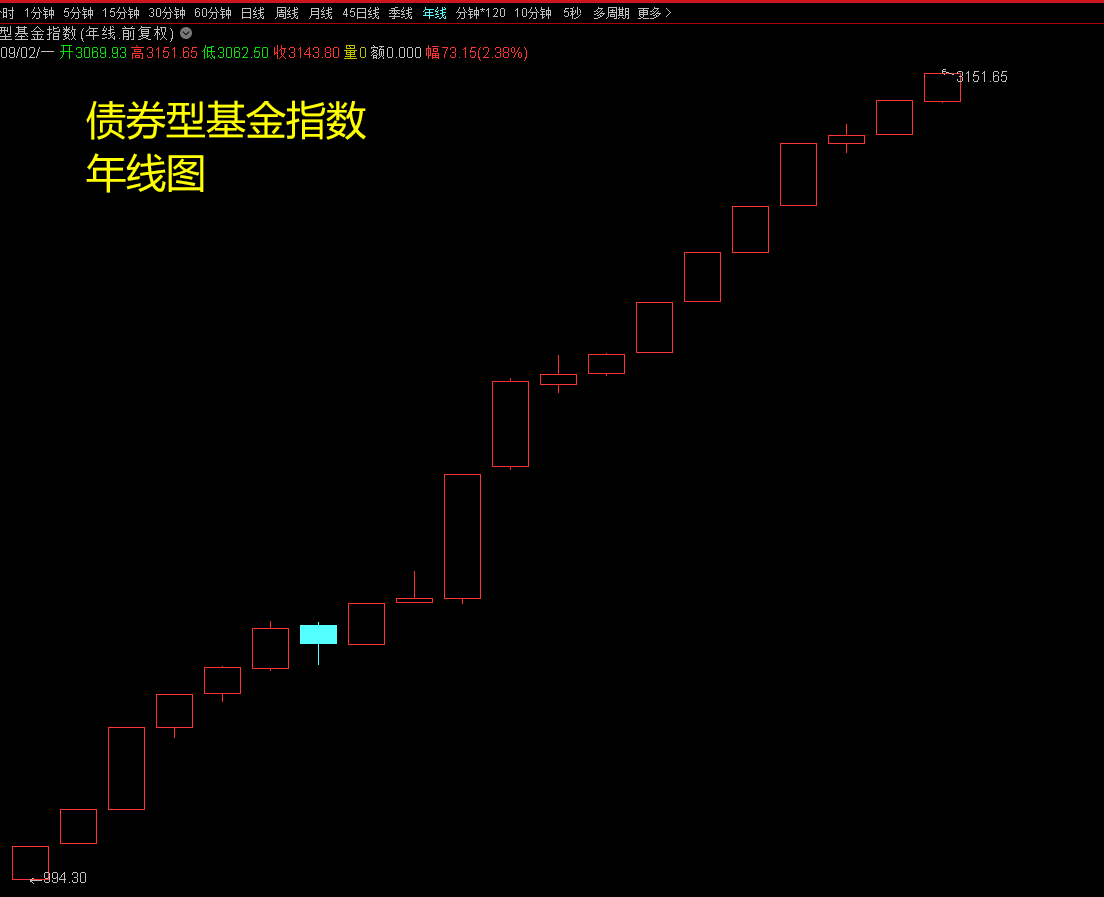

债券型基金指数连续13年收益为正,近20年中只有2011年收益为-2.5%。整体来看,债基的风险小、收益稳定,长期持有能明显跑赢银行定期存款利息。

比如,$易方达高等级信用债债券C(OTCFUND|000148)$,近一年最大回撤只有0.52%,远比个股及偏股型产品波动要小得多。在市场调整期适当配置,不但能够回避市场风险,还能获得稳健收益。

近1年来,这款债基表现很优秀,收益率高达5.32%,远超银行5年期定存利息。

今年以来,收益率4.03%,远超银行3年期定存利息。关键是债基流动性远比银行定存好,可以随时买卖,不影响资金使用。

这只产品主要配置高等级信用债,不做信用下沉,踩雷风险非常小,持有更安心。费率也很优惠,申购0费用,持有满30天免赎回费,方便波段操作。先加入自选,合适时机投上一波。

最近央行下场操作国债,引发债市短线波动。中期来看,在利率下行背景下,债市仍有较好表现机会,现在还不具备转向条件,也没有明显的转向信号,黑马认为未来数月内仍是投资债基的良好阶段。

最后还请大家顺手点个赞,给个鼓励支持,万分感谢!

以上内容仅为个人观点,不具任何指导意义。提及个股基金仅为记录市场观点和实盘操作过程,为日后创作积累素材,不做任何推荐,请勿盲目跟进。基金过往业绩不代表未来,投资者应注意市场波动风险。投资有风险,入市需谨慎!

$易方达高等级信用债债券A(OTCFUND|000147)$

#沪指失守2800点 见底了吗?##九月基金投资策略#