《红利基金:自动执行“低吸高抛”策略的优质基金化身》

很多人选择红利基金是因为红利基金成份股股息率高,相当于提供了资金的安全垫,这点我不否认。但相较而言,我独宠“小红”(红利基金501029)一人,偏爱它的红利策略,主要是考虑下面三点:

1、策略上:红利策略是自动执行“低吸高抛”策略。标普红利半年调整一次成份股,低吸高抛更敏感。

2、选股上:红利策略可以精选优质公司。标普红利有质量筛选,可以优中选优。

3、风格上:红利策略倾向优质大型股,标普红利有行业因素。

下面我来说明这三点背后的原理。

一、策略上: “低吸高抛”的价值投资

我们先从“价值投资”说起。很多投资者误以为某些股票或某些行业就是价值股,买他们就是价值投资,事实并非如此。“价值投资”在其祖师爷格雷厄姆那里的定义就是:以低于价值的价格买到股票。后来他的学生巴菲特加了一条:以低于价值的价格买到好股票。

但追本溯源,价值投资的核心内涵无外乎四个字:“低吸高抛”。

低吸高抛难做吗?很难!你看,炒股赚钱都是因为低吸高抛,但赚钱的股民有多少?归根结底,人性更倾向于追涨杀跌,而不是低吸高抛,基金经理和股民莫不受到这一人性终极弱点的影响,低吸高抛就变得难上加难。

低吸高抛简单吗?也很简单!你看,有人纵向与历史比,有人横向与同类比,但无论横纵,有比较必然有高低。但多高该抛,多低该吸?每个人的判断不会一样,最佳策略应该是不必刻意追求在股价极致的低点和高点完成交易,而是吃鱼只吃鱼身最好的一段,风险大的鱼尾鱼头留给别人去吃吧。

红利策略的低吸高抛,就是做到了克服人性弱点,同时又吃到鱼身最好一段,因为这是红利策略与生俱来的特征。

我们用最简单的数学公式来解释:

股息率=股息(D)÷股价(P)

当股息(分母)保持不变,股价(分子)不断提高的时候,股息率自然会下降。

所以红利策略的基金,都具备自动低吸高抛特征。那为何我独宠“小红”一人呢?就要具体去看各只指数的区别了。(四大红利指数对比详见文末图1)

我们看看最后一列,小红跟踪的标普红利指数是如何准确的匹配自动“低吸高抛”原则的:

1、股息率加权。

由于标普红利指数成份股加权方式是股息率加权,假如一只股票由于股价增长,导致股息率下降,那么该成份股的权重就会下降,甚至被调出指数。

此时,这只股票不是因为发放的股息绝对数变少了,而是因为股票涨的太多了。对应着上述变化,标普红利指数基金就要自动降低该成份股的仓位(对应降低该成份股权重),甚至将仓位降至0(对应将该成份股彻底调出指数。这不就是典型的低吸高抛操作吗?

我们自己在投资时,对超涨的股票降低权重或者退出,也是践行价值投资中“低吸高抛”的原则和纪律。但如前文所述,受到追涨杀跌的人性弱点影响,真正能做到“低吸高抛”的投资者是凤毛麟角。红利基金的这一成份股自动定期筛选和调整机制,通过指数设计的严格硬性规定自动做到了严守“低吸高抛”的投资纪律,红利基金的基金经理和买入该基金的基民都只能自动服从这一“低吸高抛”的投资纪律,而不可能去做违反这一投资纪律的操作,所以该基金就彻底战胜了追涨杀跌的人性弱点。

2、半年调整一次成份股。

和其他红利指数不同,标普红利指数是半年调整一次成份股。一般而言,上市公司一年分一次红,通过半年调整一次成份股,相当于半年做一次再平衡,这也保证了标普红利指数对因股价导致的股息率变化比其他红利指数更加敏感。此外,数据也证明,半年做一次再平衡效果,策略效果是最好的。既不像一季度调一次仓这么频繁,也不像一年这么缓慢。因此,这也更精准的增强了“低吸高抛”的效果。

3、成份股选择时,不必顾及历史分红。

不必考虑历史分红,使得标普红利在做低吸高抛的时候,可以不必背负“历史分红”的包袱。成份股筛选的也可以更纯粹。

说到这里,我想到小红前几天发的一个帖子:《三张图看懂,红利基金跟踪的标普红利和其他三只红利指数的区别》https://xueqiu.com/2478797769/103090332 。 里面有一种观点比较有代表性。即标普红利对分红连续性没有要求,是编制漏洞。

中证红利、上证红利、深证红利都有“分红稳定性”的筛选,唯独标普红利没有,却转而使用了“基本面质量稳定性”筛选。一些朋友会说,标普红利不考虑分红连续性不好。但事实真的这样吗?

我以为,在中国这种急涨急跌、很多公司以高送转做噱头的市场,考虑分红连续性意义不大。

我们可以做一个选择题,请在下面两种策略选择1个:

A策略:只考虑它是不是去年也分红了,而不去问公司净利润是赚是亏,盈利是否有增长。

B策略:不必管他去年是不是也分了红,但公司今年是需要赚钱的,而且过去三年的盈利是连续增长的。

毫无疑问,我会选择B选项。

不过如果还有人认为这个例子中,标普红利的优势不够明显的话,请继续在下面两只个股之间做选择:

A公司:去年高分红,今年也高分红,但是公司净利润是负的,而且盈利一年一比一年少。

B公司:今年高分红,去年没有分,但公司今年净利润是正的,而且过去三年盈利每年增长。

同样,我还是会选择B,而B选项正是标普红利指数相比其他红利指数,尤其是中证红利指数的优势。

既然说到这里,其实早应该进入了第二点了:

二、选股上:“优中选优”的质量筛选。

前面所说的,其实是应该是“优中选优”的“选优”。而前面的“优”,还是归功于红利策略——红利策略本身选择的就是好股票。所谓的好股票,又包括两个方面:

1、业绩表现方面:

业绩表现方面,红利策略的来源其实就是“狗股理论”,狗股理论的有效性已被验证。连百度百科都知道:

“投资者每年年底从道琼斯工业平均指数成份股中找出10只股息率最高的股票,新年买入,一年后再找出10只股息率最高的成分股,卖出手中不在名单中的股票,买入新上榜单的股票,每年年初年底都重复这一投资动作,便可获取超过大盘的回报。”

事实上,除了美国,所有英国、台湾等成熟市场,红利策略都被数据证明具备有效性。投资大师约翰·聂夫也是一个红利策略大师。在他执掌温莎基金的31年间,投资组合平均年复利回报率13.7%,超出市场收益率3.2个百分点,而温莎基金最为重要的选股策略就是高红利策略:温莎基金年均3.2%的超额收益中2个百分点来自于股息收入,熊市中股息收益还起到有效的保护作用。

2、公司筛选方面:

根据华泰证券的研究报告显示,红利策略本身筛选的股票,就是具备稳健盈利能力的大市值公司。

从财务指标上看,红利因子其实包含了公司的盈利能力信息。经过数据验证红利因子与净利润、市值两个财务指标的相关性最为明显。

与净利润的强正相关表明:公司持续较佳的盈利能力是其分红的重要基础;

与市值因子的强正相关性表明:市值较大运营稳健的公司更倾向于分红。

因此可以得出结论:股息率红利因子属于估值类因子,其本质特点是选择具有稳健盈利能力的大市值公司。而如尤金·法玛、罗伯特﹒斯坦博等诺奖级别大师的学术发现,也是得到如此的结果。

三、风格上:“大小均衡”的优质指数。

前面说,红利策略本质是筛选出稳健盈利的大市值公司。但是标普红利与其余几只红利基金的区别,就在于标普红利限制了行业和个股权重,所以大、中、小市值分布十分均衡。

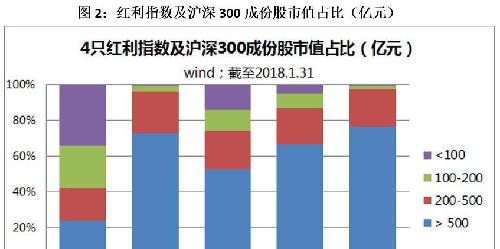

我们看一下标普红利指数与沪深300以及其余三只红利基金在成份股市值分布上的区别:(红利指数及沪深300成份股市值占比详见文末图2)

200亿元市值以下占到了接近60%,而且每一个区间分布都比较均衡。我们知道去年是典型的大市值行情,越大的票涨的越好。

以全收益指数做对比,深证红利全收益去年涨了50.66%,远远甩掉了其他任何红利指数。多年蛰伏终于爆发,表现确实是不得不服。(全收益指数对比图详见文末“图3”)

然而标普红利以60%组成为200亿元以下股票市值分布,仍然贡献了13.45%的收益,从绝对数值上,也并不算是很差。甚至可能与同类市值分布的指数相比,还创造了很多超额收益。

而上证红利与沪深300相似的市值分布,却跑输了沪深300,策略效果可能会打个折。

我们再看看2月初这次股灾以来,各个指数的表现,又有了180度大反转。(全收益指数对比图详见文末图4)

除了深证红利专治不服外,中证红利和上证红利都是负收益。而标普红利仍然录得了正收益,也不能不说部分程度上归功于标普红利十分均衡的市值分布。

综合以上,我认为,小红(红利基金) 跟踪的标普红利,在全部指数中,是策略最优秀、市值最均衡的一个,只要不是大中小股票全部下跌的股灾行情,指数都会有不错表现,因此也是最适合长期投资和定投的一个。

定投小红?我看行!

1、策略上:红利策略是自动执行“低吸高抛”策略。标普红利半年调整一次成份股,低吸高抛更敏感。

2、选股上:红利策略可以精选优质公司。标普红利有质量筛选,可以优中选优。

3、风格上:红利策略倾向优质大型股,标普红利有行业因素。

下面我来说明这三点背后的原理。

一、策略上: “低吸高抛”的价值投资

我们先从“价值投资”说起。很多投资者误以为某些股票或某些行业就是价值股,买他们就是价值投资,事实并非如此。“价值投资”在其祖师爷格雷厄姆那里的定义就是:以低于价值的价格买到股票。后来他的学生巴菲特加了一条:以低于价值的价格买到好股票。

但追本溯源,价值投资的核心内涵无外乎四个字:“低吸高抛”。

低吸高抛难做吗?很难!你看,炒股赚钱都是因为低吸高抛,但赚钱的股民有多少?归根结底,人性更倾向于追涨杀跌,而不是低吸高抛,基金经理和股民莫不受到这一人性终极弱点的影响,低吸高抛就变得难上加难。

低吸高抛简单吗?也很简单!你看,有人纵向与历史比,有人横向与同类比,但无论横纵,有比较必然有高低。但多高该抛,多低该吸?每个人的判断不会一样,最佳策略应该是不必刻意追求在股价极致的低点和高点完成交易,而是吃鱼只吃鱼身最好的一段,风险大的鱼尾鱼头留给别人去吃吧。

红利策略的低吸高抛,就是做到了克服人性弱点,同时又吃到鱼身最好一段,因为这是红利策略与生俱来的特征。

我们用最简单的数学公式来解释:

股息率=股息(D)÷股价(P)

当股息(分母)保持不变,股价(分子)不断提高的时候,股息率自然会下降。

所以红利策略的基金,都具备自动低吸高抛特征。那为何我独宠“小红”一人呢?就要具体去看各只指数的区别了。(四大红利指数对比详见文末图1)

我们看看最后一列,小红跟踪的标普红利指数是如何准确的匹配自动“低吸高抛”原则的:

1、股息率加权。

由于标普红利指数成份股加权方式是股息率加权,假如一只股票由于股价增长,导致股息率下降,那么该成份股的权重就会下降,甚至被调出指数。

此时,这只股票不是因为发放的股息绝对数变少了,而是因为股票涨的太多了。对应着上述变化,标普红利指数基金就要自动降低该成份股的仓位(对应降低该成份股权重),甚至将仓位降至0(对应将该成份股彻底调出指数。这不就是典型的低吸高抛操作吗?

我们自己在投资时,对超涨的股票降低权重或者退出,也是践行价值投资中“低吸高抛”的原则和纪律。但如前文所述,受到追涨杀跌的人性弱点影响,真正能做到“低吸高抛”的投资者是凤毛麟角。红利基金的这一成份股自动定期筛选和调整机制,通过指数设计的严格硬性规定自动做到了严守“低吸高抛”的投资纪律,红利基金的基金经理和买入该基金的基民都只能自动服从这一“低吸高抛”的投资纪律,而不可能去做违反这一投资纪律的操作,所以该基金就彻底战胜了追涨杀跌的人性弱点。

2、半年调整一次成份股。

和其他红利指数不同,标普红利指数是半年调整一次成份股。一般而言,上市公司一年分一次红,通过半年调整一次成份股,相当于半年做一次再平衡,这也保证了标普红利指数对因股价导致的股息率变化比其他红利指数更加敏感。此外,数据也证明,半年做一次再平衡效果,策略效果是最好的。既不像一季度调一次仓这么频繁,也不像一年这么缓慢。因此,这也更精准的增强了“低吸高抛”的效果。

3、成份股选择时,不必顾及历史分红。

不必考虑历史分红,使得标普红利在做低吸高抛的时候,可以不必背负“历史分红”的包袱。成份股筛选的也可以更纯粹。

说到这里,我想到小红前几天发的一个帖子:《三张图看懂,红利基金跟踪的标普红利和其他三只红利指数的区别》https://xueqiu.com/2478797769/103090332 。 里面有一种观点比较有代表性。即标普红利对分红连续性没有要求,是编制漏洞。

中证红利、上证红利、深证红利都有“分红稳定性”的筛选,唯独标普红利没有,却转而使用了“基本面质量稳定性”筛选。一些朋友会说,标普红利不考虑分红连续性不好。但事实真的这样吗?

我以为,在中国这种急涨急跌、很多公司以高送转做噱头的市场,考虑分红连续性意义不大。

我们可以做一个选择题,请在下面两种策略选择1个:

A策略:只考虑它是不是去年也分红了,而不去问公司净利润是赚是亏,盈利是否有增长。

B策略:不必管他去年是不是也分了红,但公司今年是需要赚钱的,而且过去三年的盈利是连续增长的。

毫无疑问,我会选择B选项。

不过如果还有人认为这个例子中,标普红利的优势不够明显的话,请继续在下面两只个股之间做选择:

A公司:去年高分红,今年也高分红,但是公司净利润是负的,而且盈利一年一比一年少。

B公司:今年高分红,去年没有分,但公司今年净利润是正的,而且过去三年盈利每年增长。

同样,我还是会选择B,而B选项正是标普红利指数相比其他红利指数,尤其是中证红利指数的优势。

既然说到这里,其实早应该进入了第二点了:

二、选股上:“优中选优”的质量筛选。

前面所说的,其实是应该是“优中选优”的“选优”。而前面的“优”,还是归功于红利策略——红利策略本身选择的就是好股票。所谓的好股票,又包括两个方面:

1、业绩表现方面:

业绩表现方面,红利策略的来源其实就是“狗股理论”,狗股理论的有效性已被验证。连百度百科都知道:

“投资者每年年底从道琼斯工业平均指数成份股中找出10只股息率最高的股票,新年买入,一年后再找出10只股息率最高的成分股,卖出手中不在名单中的股票,买入新上榜单的股票,每年年初年底都重复这一投资动作,便可获取超过大盘的回报。”

事实上,除了美国,所有英国、台湾等成熟市场,红利策略都被数据证明具备有效性。投资大师约翰·聂夫也是一个红利策略大师。在他执掌温莎基金的31年间,投资组合平均年复利回报率13.7%,超出市场收益率3.2个百分点,而温莎基金最为重要的选股策略就是高红利策略:温莎基金年均3.2%的超额收益中2个百分点来自于股息收入,熊市中股息收益还起到有效的保护作用。

2、公司筛选方面:

根据华泰证券的研究报告显示,红利策略本身筛选的股票,就是具备稳健盈利能力的大市值公司。

从财务指标上看,红利因子其实包含了公司的盈利能力信息。经过数据验证红利因子与净利润、市值两个财务指标的相关性最为明显。

与净利润的强正相关表明:公司持续较佳的盈利能力是其分红的重要基础;

与市值因子的强正相关性表明:市值较大运营稳健的公司更倾向于分红。

因此可以得出结论:股息率红利因子属于估值类因子,其本质特点是选择具有稳健盈利能力的大市值公司。而如尤金·法玛、罗伯特﹒斯坦博等诺奖级别大师的学术发现,也是得到如此的结果。

三、风格上:“大小均衡”的优质指数。

前面说,红利策略本质是筛选出稳健盈利的大市值公司。但是标普红利与其余几只红利基金的区别,就在于标普红利限制了行业和个股权重,所以大、中、小市值分布十分均衡。

我们看一下标普红利指数与沪深300以及其余三只红利基金在成份股市值分布上的区别:(红利指数及沪深300成份股市值占比详见文末图2)

200亿元市值以下占到了接近60%,而且每一个区间分布都比较均衡。我们知道去年是典型的大市值行情,越大的票涨的越好。

以全收益指数做对比,深证红利全收益去年涨了50.66%,远远甩掉了其他任何红利指数。多年蛰伏终于爆发,表现确实是不得不服。(全收益指数对比图详见文末“图3”)

然而标普红利以60%组成为200亿元以下股票市值分布,仍然贡献了13.45%的收益,从绝对数值上,也并不算是很差。甚至可能与同类市值分布的指数相比,还创造了很多超额收益。

而上证红利与沪深300相似的市值分布,却跑输了沪深300,策略效果可能会打个折。

我们再看看2月初这次股灾以来,各个指数的表现,又有了180度大反转。(全收益指数对比图详见文末图4)

除了深证红利专治不服外,中证红利和上证红利都是负收益。而标普红利仍然录得了正收益,也不能不说部分程度上归功于标普红利十分均衡的市值分布。

综合以上,我认为,小红(红利基金) 跟踪的标普红利,在全部指数中,是策略最优秀、市值最均衡的一个,只要不是大中小股票全部下跌的股灾行情,指数都会有不错表现,因此也是最适合长期投资和定投的一个。

定投小红?我看行!

郑重声明:用户在社区发表的所有信息将由本网站记录保存,仅代表作者个人观点,与本网站立场无关,不对您构成任何投资建议,据此操作风险自担。请勿相信代客理财、免费荐股和炒股培训等宣传内容,远离非法证券活动。请勿添加发言用户的手机号码、公众号、微博、微信及QQ等信息,谨防上当受骗!

评论该主题

帖子不见了!怎么办?作者:您目前是匿名发表 登录 | 5秒注册 作者:,欢迎留言 退出发表新主题

温馨提示: 1.根据《证券法》规定,禁止编造、传播虚假信息或者误导性信息,扰乱证券市场;2.用户在本社区发表的所有资料、言论等仅代表个人观点,与本网站立场无关,不对您构成任何投资建议。用户应基于自己的独立判断,自行决定证券投资并承担相应风险。《东方财富社区管理规定》