今天我持有的三星转债在连续30个交易日里,已经有14个交易日正股股价超过转股价13.76元的130%,即17.89元,而正股今天最低也要18.15元。而且从盘面上看,正股在下午2点后有强拉的迹象,做成强赎的意愿非常明显,再加上12月7日公司已经就可能满足赎回条件发出了提示性公告,所以我判断盘后大概率会发强赎公告,当时溢价率还有8%左右,按照过去的经验,强赎公告发布后溢价率马上趋于零,如果正股不涨,那就可能下跌8%。所以我在下午把绝大部分三星转债都卖出了,只留了一个标准账户作为对比用的。

果然到了尾盘,三星新材正股还涨了1.56%,而三星转债则跌了0.27%,最终转股溢价率为6.54%。盘后公司果然公布了强赎公告。如果正股平开,明天开盘大概率会下跌5%。

强赎公告后因为期权价值趋向于零,所以历史数据表明从强赎公告公布到最后被强赎,平均是下跌的。按照统计,平均27天要下跌3.66%。所以强赎后应该马上卖出。但因为持这样想法的人很多,所以强赎公告后第二天开盘,一般总会因为踩踏导致跌过头。所以最好是要等价格平稳后再卖出,不要在一开盘就卖出。而且还有很多逆向操作的人,就是开盘买进收盘前卖出,大概率也能赚钱。反正可转债是T+0的。

关于强赎公告后为什么一般正股都会走弱?我想背后的逻辑是这样的:因为强赎公告发了后转股溢价率大概率趋于0,而且有明确的强赎日期,所以逼着更多的人转股,如果剩余的可转债在正股里的比例过高,那么摊薄正股的效应就更大,这样就会引起正股的走弱。当然也有相反的例子,比如说今天的伟20转债,因为正股接近涨停而大涨。但这样的事情毕竟还是小概率。

满足强赎条件后也不一定发强赎公告,比如鸿达转债,早就满足条件了,既不发强赎公告,也不发延迟强赎公告,一直到12月11日才发公告步提前强赎。但一般来说,如果快要满足强赎条件前发提示性公告的,满足条件后发强赎公告的概率非常大,三星就是这样。如果没有什么溢价率,不卖出也是可以的,但如果像三星这样还有好多溢价的,还是提前卖出的好。

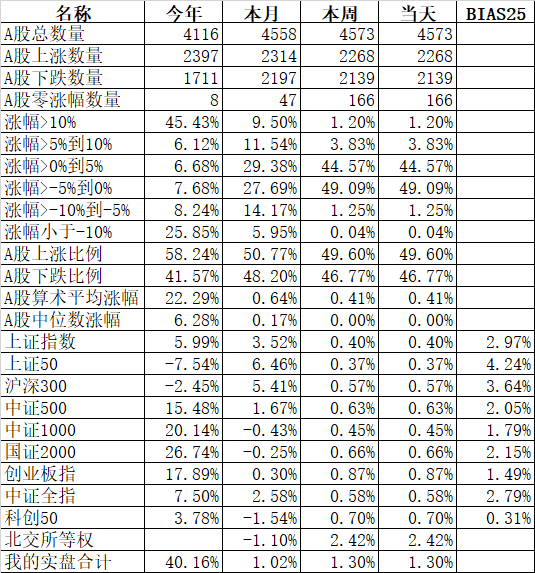

今天市场走的很有意思,代表大票的上证50是高开低走,而代表小票的国证2000则是低开高走,结果大家涨幅都差不多。但个股正好涨跌各半。板块上化纤、电力、互联网等领涨;酒店餐饮、旅游、银行领跌。我的实盘合计大涨1.30%,主要是持仓的两个可转债华锋转债和小康转债正股涨停可转债涨幅都超过10%。今年累计收益离开历史最高点还有0.85%,有望再创新高!