昨天小票跌的厉害,中证1000下跌了2.39%,国证2000下跌了2.35%,正股小票居多的可转债也再次下跌。按照集思录统计,373只可转债平均下跌了1.67%。另外集思录还提供了可转债价格的分段统计,105只130元以上的平均下跌了3.14%、120-130元的下跌了1.70%,110-120元的平均下跌了1.07%,100-110元的平均下跌了0.76%,90-100元的平均下跌了0.51%,90元以下的目前没有。

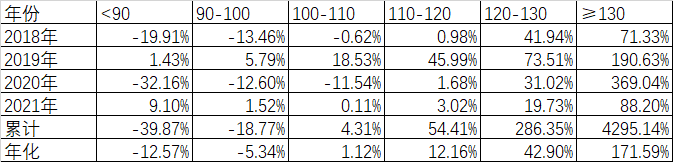

从集思录提供的分段统计的历史数据看,基本上呈现了高价涨跌都大,低价涨跌都小的特点,那么,如果我每天平均持有不同分段的可转债,结果如何呢?

好在从2018年开始的数据都在,做个统计很方便,但结果却使得我大跌眼镜。130元以上的,3年多平均年化高达171.59%,而小于90元的,平均年化竟然是付的12.57%。

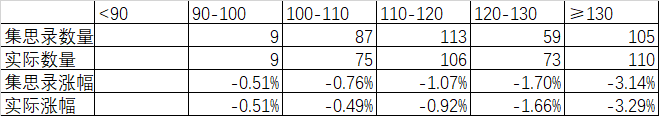

我知道高价可转债的收益率肯定比低价的要高,但这样的结果我第一感觉是哪里错了。我核对了10月12日分段统计的结果:

差异的主要原因就是这个分段,比如说集思录的大于130元的分段数量是105只,但我统计下来有110只,为什么会有5只差异呢?因为集思录统计的是当天收盘后价格大于130元的数量有105只,但如果按照开盘前统计,有110只,其中星帅转债、楚江转债、万顺转2、思特转债、富瀚转债、新星转债等6只可转债开盘前价格大于130,但收盘后跌破130元;还有一只鸿路转债,开盘前小于130,涨了1.13%正好大于130元了。5个差异就是这么来的。

这样的话很容易使得大于130元这一档的数据多统计了,而小于90元一档数据少统计了。按照10月12日大于130元的差额0.15%估算,每天如果是0.15%的话,一年243个交易日复利就是44%,影响还是非常大的。

按照收盘后的数据分段统计平均值,每天的影响其实不大的,关键是如果累计起来影响就非常大了。量化统计的初学者很容易犯这个毛病,有个名词叫“未来函数”就是说的这个,也就是去“偷”了未来的数据。

其实这个问题还是很常见的,比如统计单溢价因子,你是看收盘后的最低溢价,还是看收盘前的,这个差异还是非常大的。回测容易犯这个毛病,但如果你是真金白银的去做,就不可能这样去“偷”数据了。