过去封基的三条腿:净值、折价、分红,现在大比例分红基本没有了,净值的增长也因为多变的市场而变得难以捉摸,况且现在的成交量,要找一个日过千万的都很难。唯一确定的就是折价率了。

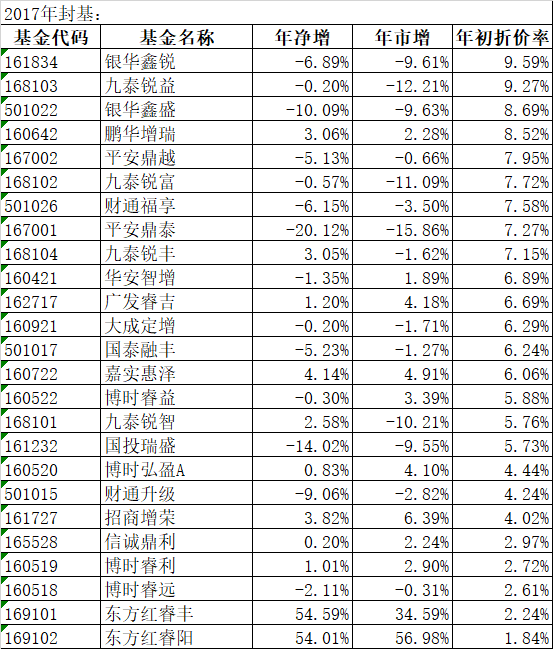

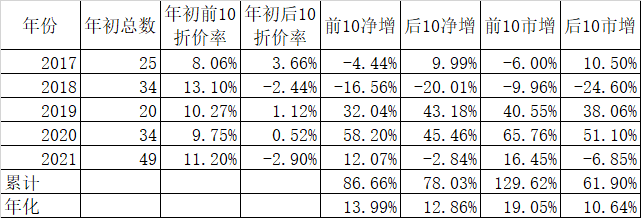

那么,如果我们每年年初买入折价率最高的封基,情况会如何呢?先看看2017年:年初的25只封基,折价率最高的前10名的年净值增长是-4.44%,后10增长了9.99%,前10的市价增长了-6.00%,后10增长了10.50%,也就是说折价率高的在2017年还不如增加了低的。而且净值下跌的前10,市价跌的更多,净值上涨的后10,市价涨的更多。和不管是净值还算市价,在这一年成了反比。

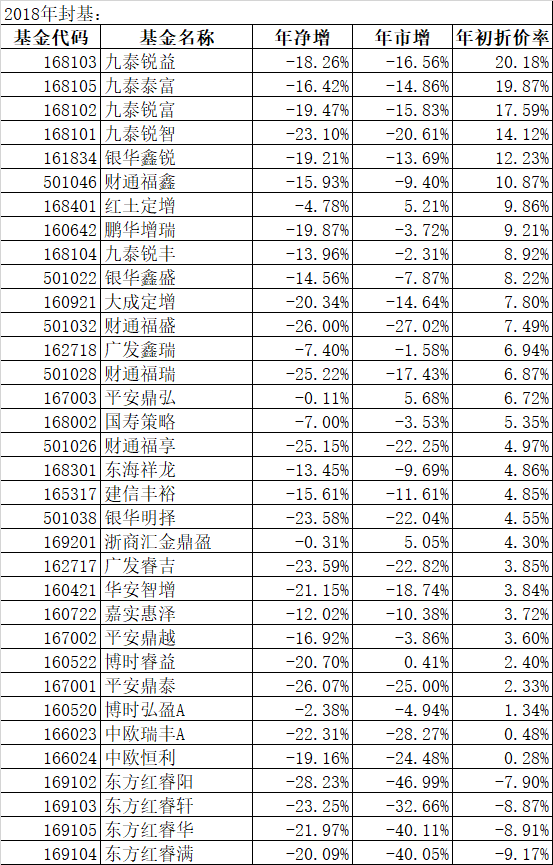

2018年是大熊市,折价率前10的净值平均下跌了16.56%,市价下跌了9.96%;而折价率后10的封基,净值平均下跌了20.01%,市价跌的更多,跌了24.60%。也就是说,虽然这一年前10后10、净值市价都跌,但折价率高的跌的少,而且市价比净值跌的更少。

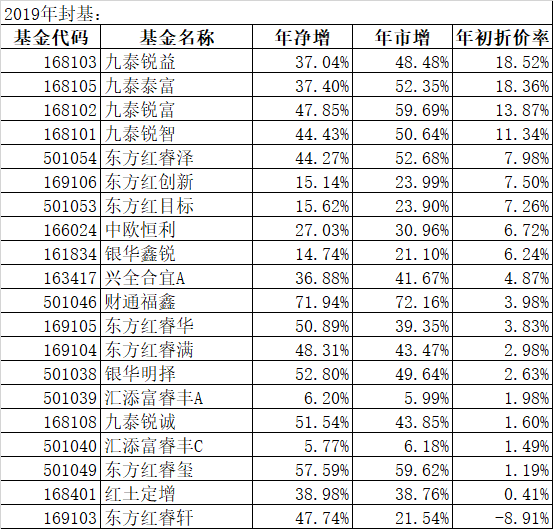

2019年牛市来了,这一年的20只封基,年初折价率前10的净值平均增长了32.04%、市价增长了40.55%;而后10的净值增长了43.18%,市价增长了38.06%。也就是说,这一年虽然后10的净值增长率高于前10,但因为前10的折价率缩小而后10的折价率扩大,导致前10的市价增长反而高于后10的市价增长。

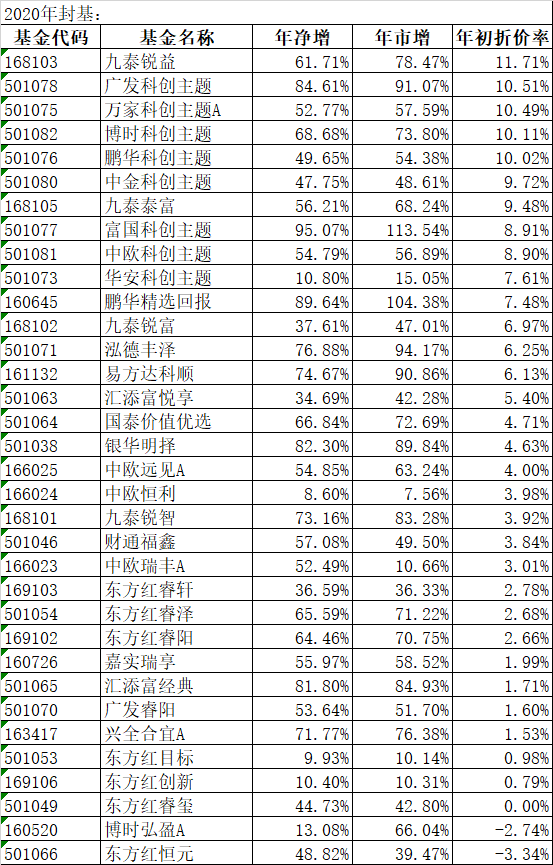

到了2020年,继续延续着上一年的风格,折价率前10的净值增长率平均58.20%,后10的净值增长率平均45.46%,这次是前10的净值增长大于后10了,加上折价率的影响,前10的市价增长率高达65.76%,而后10只有51.10%,虽然不管前10后10,因为延续了一年的牛市,所以市价的增长率都高于净值的增长率,但前10因为折价率高,所以市价涨的更多。

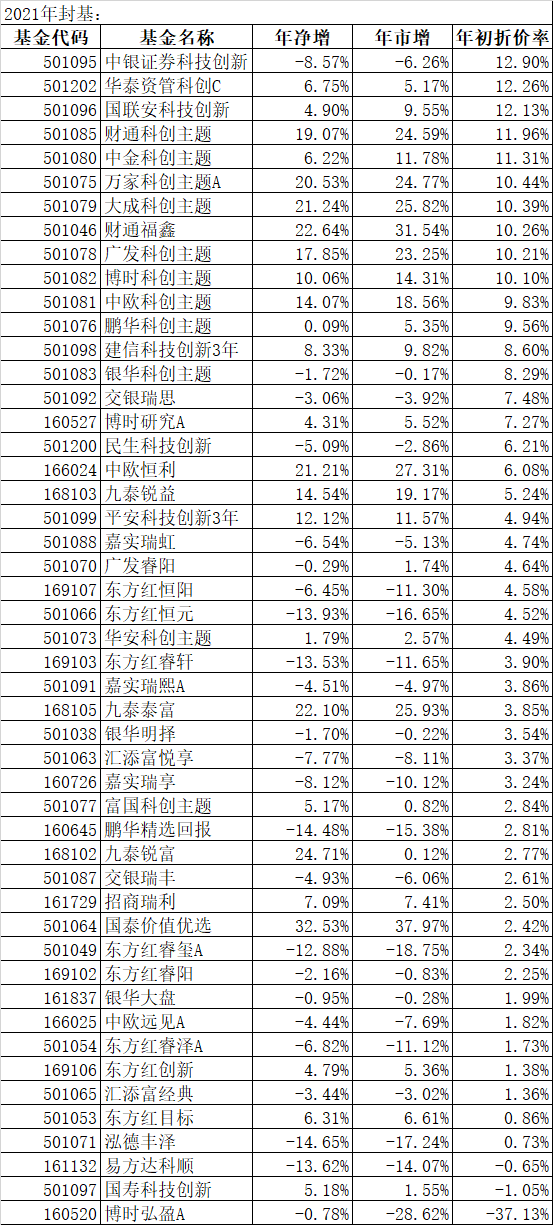

2021年封基更多了,但今年基金和市场一样分化严重。截止到10月8日,折价率前10的封基净值增长率为12.07%,而后10则下跌了2.84%;同样前10的市价增长率为16.45%,再次高于净值增长率;但后10的市价平均下跌了6.85%,比净值跌的更多,出现了明显的两极分化。

我们再把近5年的封基数据整理一下,可以看到对比非常明显,近5年来每年折价率前10的净值增长率平均年化是13.99%,后10是12.86%,相差1个点多一点,差异不是很大的;但如果你看市价的年化增长率,前10平均高达19.05%,后10只有10.64%,前10的市价年化比净值高了5个多点,而后10的市价年化比净值低了2个多点。最后导致前10的市价比后10的市价高了8个多点,每年能高8个多点,那应该是非常多了。

折价率前10后10对最终的净值增长的影响很小,但最终市价增长差异大的主要是折价率的贡献。所以在封基中折价率还是一个非常确定的因子。

当然这里的讨论为了方便起见,没有讨论如何判断未来净值的增长,也没有讨论如果加大换基的频度结果会如何,而且有些封基的成交量也实在太小。但不管如何,折价率这个因子的影响绝对是硬逻辑。