过去有个说法,选择基金的时候,同样的基金尽可能选择规模稍大一些的,其理由是基民的申购赎回对基金净值的影响会小一些,稳定性会好一些。今年又有一种说法,打新对基金的增厚,规模在1.4亿到2亿左右的作用最大。

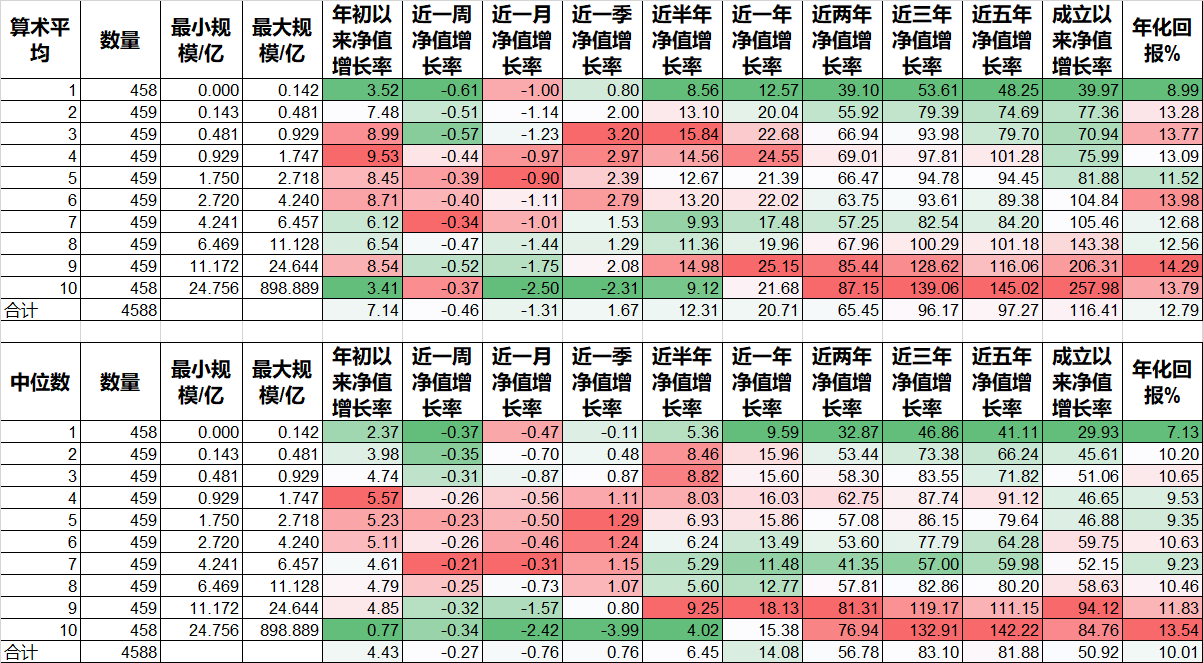

为了验证这个问题,我从choice里导出了目前可以申购而且投资类型为灵活配置、偏股混合、偏债混合、平衡混合的一共4588只基金,按照规模大小分成了10组,分别计算了对应的净值增长率的算术平均值和中位数:

从上表来看,确实今年的净值增长率,不管平均值还是中位数,规模最大的第10组的表现是最差的,但规模最小的那一组,0.142亿以下的,不管那段时间也是表现最差的。但从最近一年、两年、三年、五年的净值增长率来看,规模最大的几组明显具有优势。而在今年、最近一个季度里,第4组(0.929-1.747亿规模)、第5组(1.75-2.718亿规模)具有优势;在最近半年里,第3组(0.481-0.929亿规模)具有优势,但第9组(11.182-24.644亿规模)的表现也非常不错。

我是这样看这个结果的,从长期来看,规模最大的表现好。一方面是由于大家都追表现好的基金,另一方面这些基金因为规模大,资源多,相对来说容易取得比较好的业绩。但为什么从最近一个月、一个季度、半年甚至今年,规模最大的基金的净值增长率全部垫底呢?那是因为今年的风格发生了比较大的变化,船小好调头,船大不容易掉头。所以出现这个结果也不意外,而今年表现比较好的第3、4、5组,一方面是由于船小好调头,另一方面是由于有了适当的规模避免了规模太小的不稳定性,再加上打新的增厚,表现好也很正常。

总结一下:如果你长期持有,建议还是选取规模大的;但如果你持有期在1年之内的,确实可以选择规模适中的,比如1.4亿以上不超过3亿规模的C类基金,打新增厚只是锦上添花,主要还是要看基金本身的质地,规模的选择也只是一个因子而不是全部。