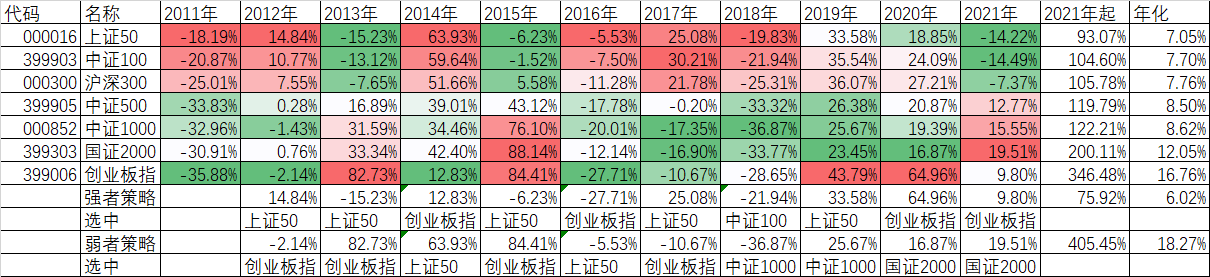

昨天我们讨论的7个宽基指数,如果每年选择上一年最强的或者最弱的指数,那么最终会如何呢?

从2012年起,最强的创业板指年化是16.76%,最弱的上证50年化是7.05%。如果每年都选上一年最强的指数,那么年化是6.02%,弱于最弱的上证50;如果每年都选上一年最弱的指数,那么年化是18.27%,超过最好的创业板指。

且慢,我们再仔细看看,如果我们从2017年开始到现在,每年都选上一年最强的,那么累计是136.25%,年化是20.28%;而每年都选最弱的,年化是负的0.22%。这主要就是2017年开始的4、5年里延续了上一年度的强者趋势,直到今年才刚刚开始逆转。

而且我们发现,不管是最强还是最弱,都集中在上证50、中证1000、创业板指等三个指数上,国证2000、上证100对应的指数基金相对很少甚至没有,我们这里不予考虑。

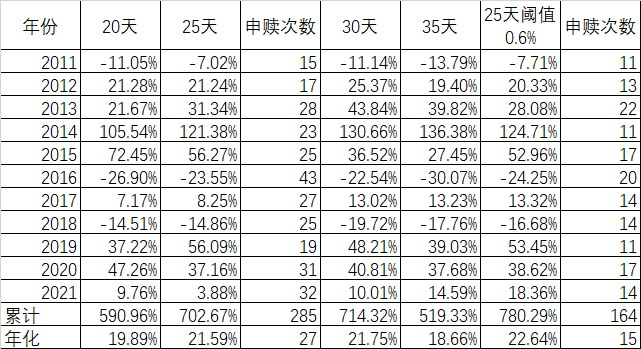

简单的用年度涨幅来判断趋势略显粗糙。这里我们还是用乖离率指标,乖离率先计算出N天来收盘的平均值,然后把当天收盘价/平均值-1。这个数据理论上在负100%到正100%,实际上最常见的在正负30%之间。我们一般认为这个数字越大,上涨的可能性越大。但如果过大后会逆转。

乖离率轮动策略是这样使用的:先分别计算出上证50、中证1000和创业板指的N天的收盘均值,然后把当天的收盘/均值-1,就计算出N天的乖离率了,取昨天收盘三个乖离率最大的一个指数持有。这个N在20-35天左右:

上表是每次换基金按照0.24%(申购0.12%赎回0.12)的佣金来计算的,我们可以看到,在25天道30天左右相对比较理想。

但开基申购的影响还是很大的,所以我们要想办法降低申购赎回次数。我们在一个指数的乖离率超过另外一个指数的时候,设置一个阻尼值(阈值),比如0.6%,就代表当持有A指数的时候,B或者C指数的乖离率减去A的乖离率不是大于0就切换,而是要大于0.6%才切换。这样增加了系统阻尼后我们可以看的,25天乖离率比较,不设置阻尼值的年平均申赎次数为27次,而设置了阻尼值后降低道15次了,而且年化收益率反而从21.59%提高到22.64%。

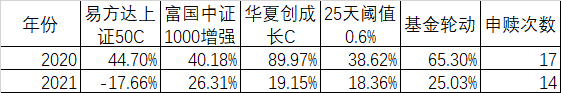

当然其中可能有过度拟合,而且在2016等某些年份也不理想。但实际上我们申赎的基金可以选择指数增强基金,比如说50的易方达上证50C(004746)、富国中证100增强(161039)、华夏创成长C(007475)、效果要好很多。

我们对比可以看到,2020年用指数策略计算出来的收益率是38.62%,但用了3只基金轮动后,收益率高达65.30%,战胜了指数策略和易方达50和富国1000以及三个基金的均值。2021年截止到8月27日,指数策略的收益率是18.36%,基金策略是25.03%,同样战胜了易方达50和华夏创成长和三个基金的均值。

10年年化22.62%,实际上基金轮动选择增强效果好的超越这个数字是大概率的。当然满仓进满仓出的风险还是比较大的,但作为资产配置的一部分还是可以考虑的。