最近一周里,创业板指调整,反而是中证1000和国证2000指数大涨,一跌一涨,导致创业板指今年的涨幅被中证1000和国证2000追上。同时可转债也高歌猛进。其实我们看看可转债的正股对应落在哪个指数里更多就知道了,目前368只可转债,落在沪深300里只有34只,中证500中48只,中证1000中124只,国证2000中126只。沪深300的总市值中位数是913亿,中证500的总市值中位数是219亿,中证1000的总市值中位数是91亿,国证2000的总市值中位数是52亿,而368只可转债的总市值中位数是68亿,基本落在国证2000和中证1000之间。最近国证2000和中证1000迭创新高,可转债跟着创出新高也就丝毫不奇怪了。

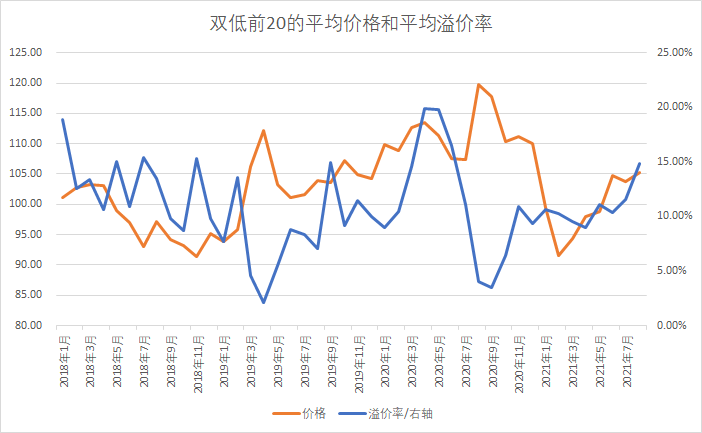

那么问题来了,创了新高的可转债,是否风险就大了呢?我们可以从两个数据来看看它们的历史情况,一个是可转债的价格,一个是可转债的转股溢价率。而影响大的并不是全体可转债的价格和溢价率,而是策略选中的可转债的价格和溢价率,所以这里我们用策略选中的前20只可转债的平均价格和溢价率作为考察对象,先看双低,这里的双低我用了我自己的双排序来替代,差异不是很大的:

从图上可以看到,最近双低的价格和溢价率,在最近3年多来,其实并不高,但如果看今年,确实是到了一个高点了。我们再来看看我目前用的多因子策略的平均价格和溢价率的变化:

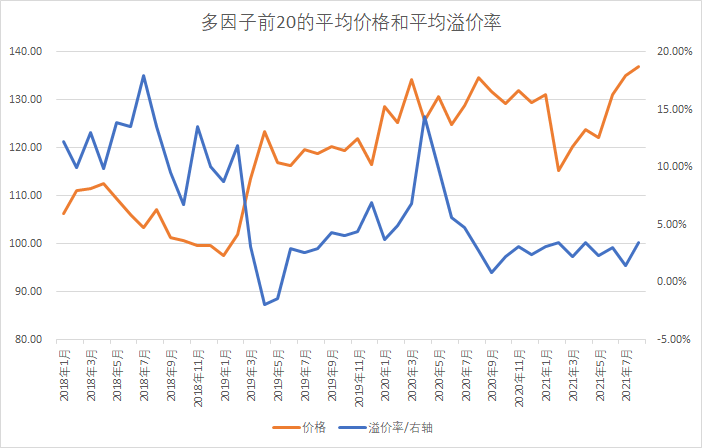

不太一样的是价格到了历史的高点,但溢价率反而是接近历史的低点。我是这样解释这个问题的:这个策略很大一部分权重是低溢价因子,这个因子中价格本身和正股的表现强相关,而可转债的正股又如前面说的,和中证1000、国证2000这两个指数是强相关的。所以从这个角度上说,我们这个策略的风险很清楚了:就是看中证1000和国证2000的风险。不像双低里的溢价率风险,双低策略选中的前20的平均溢价率高达15%左右,下杀是完全可能的,但多因子的平均溢价率才不到4%,能下杀到哪里去?

当然,溢价率风险不大不代表正股下杀的风险不大,中证1000和国证2000一路上涨,及时表现再好,短期调整的风险都是存在的,这是投资者需要警惕的。

有人说既然和中证1000和国证2000强相关,那么干脆买个指数基金不是简单多了。我们看看我的组合从7月5日到现在是20.23%, 同期中证1000涨了9.07%,国证2000涨了9.83%,具有很明显的超额收益。当然也不可能一直这样只涨不跌的,调整在所难免。只不过这个风险主要是来自正股,而不是可转债的转股溢价率溢价率。不同策略的风险来源不同,这是我们这篇文章中得到的结论。

另外多次被网友问到一个问题:是不是我们可以去投资可转债基金?对我们熟悉可转债的投资者来说,我们是不会去买可转债基金的,不是说我们的能力比基金经理都厉害,而是因为以下两个原因不利于基金的发挥:一是部分可转债的交易不太活跃,对我们小散来说尚且还可以,但对上亿规模的基金来说进出就非常不方便。二是可转债中存在着烂股好债现象,导致了基金经理无法投资这部分可转债。当然你如果自己不善于直接操作可转债,那么去买个优质的可转债基金也未尝不可。