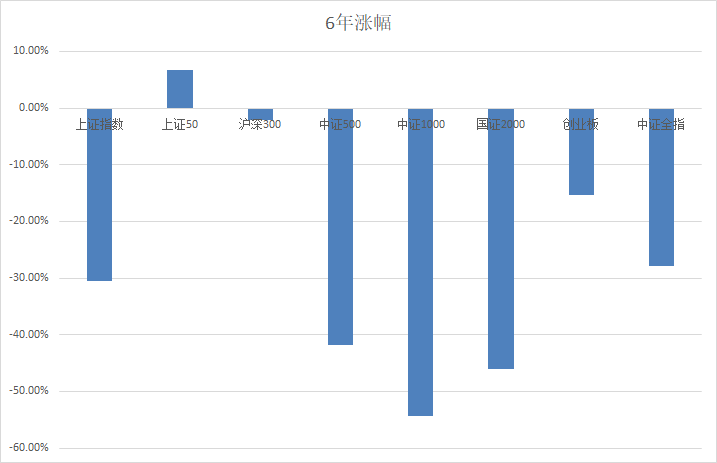

6年前的今天,上证指数创出了5178.19的6年新高后一路下跌,即使经过了2019、2020的2年牛市后,截止到上周五收盘,上证指数6年来依然下跌了30.52%。

除了上证指数,6年来跌幅最大的是中证1000,下跌了54.33%、国证2000下跌了46.01%、中证500下跌了41.75%、中证全指下跌了27.91%、创业板指下跌了15.42%,沪深300微跌了2.07%,只有上证50还上涨了6.76%。和今年的表现基本相反,6年来表现最好的上证50,今年表现是最差的。

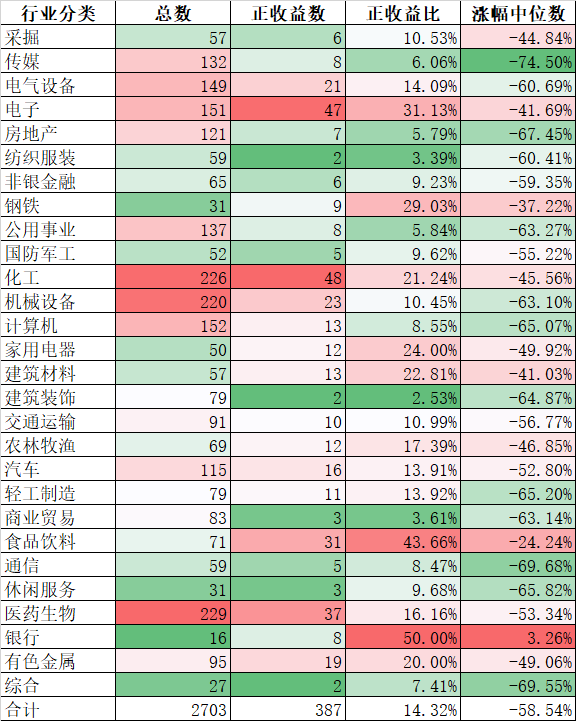

我们看6年前到今天位置还在交易的2703只个股,6年来只有387只获得了正收益,正收益比例只有14.32%,而涨幅的中位数是下跌了58.54%,比任何指数都差。

再看行业的表现,6年来唯一中位数为正收益的只有银行,中位数为3.26%,16家银行里涨跌各半,也是唯一一个6年来正收益达到50%的,其中招行、宁行、平银、南京、兴业、工行、建行、农行正收益,浦发、中行、光大、中信、北京、交行、民生、华夏负收益。其次是食品饮料,71家公司31家正收益,比例为43.66%,涨幅中位数为负24.24%。行业表现最差的是建筑装饰,79家公司只有2家正收益,一家是鸿路钢构,一家是多喜爱,其中多喜爱还是正好在6年前刚上市的涨停板期间。涨幅中位数表现最差的行业是传媒,6年来涨幅中位数下跌了74.50%,也就是说整个行业跌去了四分之三。

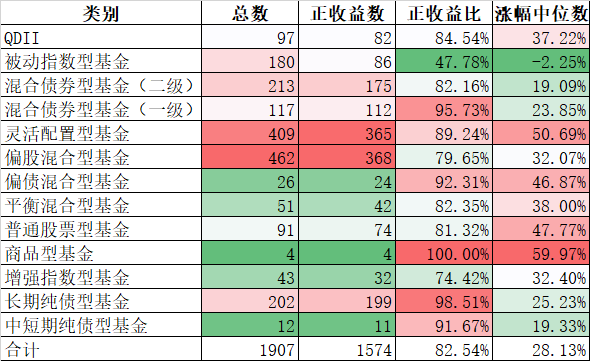

我们再看1907只公募基金,6年来正收益的数量有1574只,比例高达82.54%,涨幅中位数为28.13%。其中正收益比例最高的商品型基金高达100%,不过数量太少只有4只有一定的偶然性,其次是长期纯债型基金,正收益数量的比例高达98.51%,权益类的基金最低的偏股型的正收益比例也有79.65%,最高的偏债型高达92.31%。而纯被动型的基金的正收益比例只有47.78%,是唯一低于50%的类型,中位数是负的2.25%,也是6年来唯一中位数为负的。增强指数型的正收益比例是74.42%,中位数是32.40%,都远远好于被动指数型。

6年来这些数字说明了在中国这样一个市场,目前还不是一个有效市场,对一个普通投资者来说,买基金的胜率和赔率要远高于直接买个股,买增强型基金的胜率和赔率要远高于纯被动的指数基金,而灵活配置的主动型基金的胜率和赔率要高于增强型基金。当然你有能力从个股和行业中选出优秀对象的另说。这个观点仅仅限于普通投资者。

今天股市应该还不是像6年前的今天那么火热,套住在高位的可能性也不是很大,但即使像6年前那样被套住了,看看这6年来的涨跌,如果你认为自己是一个普通人,这些结论还是有参考意义的。

当然6年前的基金有些清盘了,但6年前也有不少股票被停止上市了,这些数据的差异不影响结论。另外即使买一只主动型的基金,风险还是不小的,学习资产配置的观点,买一揽子相关度小的优质基金,或许是普通人可取的投资方法。