作为业余投资者,直接买股票要战胜专业的基金经理是一件非常难的事情。但在可转债投资上战胜专业的基金经理还是一件有可能的事情。为什么这么说呢?

首先我们看股票的选择,不管用PE还是PEG还是DEF等,我们很难准确的给一个股票估值。我们对一个企业的了解,也没有那么多专业的知识来支撑,4300多个股票,4300多份年报季报,还有铺天盖地的信息,我们小散根本无法和专业的基金经理相比。实际上的收益也是如此,如果单算今年的股票投资,我也跑输了很多基金。

但可转债情况不一样。我们先看一下对比的结果:

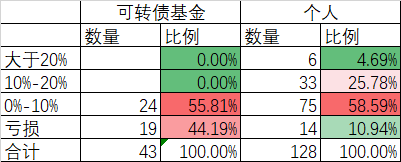

这是今年可转债基金和我自己群里的粉丝们的可转债收益的对比。一共43只可转债基金,最高收益率是华商可转债基金,今年是7.56%;最低是宝盈融源可转债基金,今年亏了13.13%。收益率在0%到10%的24只,比例是55.81%,亏损的19只,比例是44.19%,没有大于10%收益率的可转债基金。

再看我们群里128个粉丝们的调查,4.69%的人今年可转债收益率大于20%、25.78%的人收益率在10%-20%、58.59%的人收益率在0%-10%之间,亏损的只有10.94%的人。

如果对比盈利的比例,可转债基金盈利的比例是55.81%,而个人直接投资可转债盈利的比例高达89.06%,远远超出了可转债基金。

有人会说投票的存在幸存者偏差,有人说你的粉丝不代表所有可转债的投资者。当然有这样的原因。下面我再来解释其中的道理。

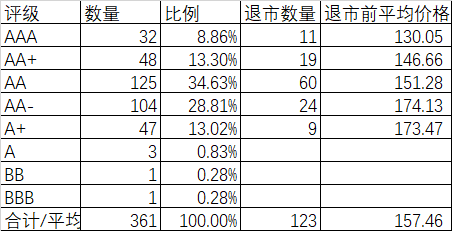

我们先看看目前361只可转债的信用等级的情况:

AA等级的最多,占了34.63%,其次是AA-,28.81%;AA+,13.30%;A+,13.02%;AAA,8.86%,A、BB、BBB数量非常少。但我们再来看退市可转债的数据,最高等级的AAA,退市前平均价格是130元左右;而等级相对最低的(已经退市的目前还没有A、BB、BBB)AA-和A+,平均退市前的价格大约是174元,比等级最高的AAA高了整整44元。

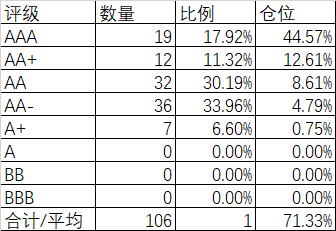

我们再看一个今年表现最好的华商可转债基金,它一共持有106只可转债,虽然AAA等级的可转债只有19只,比例并不高,但市值的比例高达44.57%,而整个可转债的仓位也就是71.33%,也就是说一半以上的仓位都在等级最高的AAA,退市前价格最高的AA-和A+,仓位只占了5.54%。

可转债的逻辑真的和股票不一样,烂股好债,好股烂债,确实不是一句瞎话。上面的数据支撑了这个观点。

另外可转债因为是一个小众品种,成交量非常不均匀,因为是T+0,所以有日成交几十亿的可转债,也有只有几十万的可转债,以小散最多使用的双低策略为例,今天收盘前20名里,就有文科转债、孚日转债、海波转债、白电转债等日成交额不满千万的。这样成交量的品种,小散们进出足够了,但对基金而言很难操作了。

另外最重要的一点,可转债的价值是非常透明的,价格或者ytm代表债性,转股溢价率代表股性,不用研究个股只要抓住这两个双低就可以有很好的收益。双低或者基于双低各种变形的公式都能很好的给可转债估值,难度远远小于股票。而专业的基金经理基于风控不能多买低等级的可转债,是可转债基金无法取得高收益的致命命门。

总之,在股票里和专业的基金经理去比,就好比在大平原里和机械化部队去PK,很难有高的胜率;但在可转债这个天然对小散友好的品种上,就好比游击队进了大山里,对方再好的机械化部队都无法施展开。

小散们,珍惜市场给我们这个礼物吧。