除了宽基ETF外,行业和主题的ETF也是近年来发展的一个大类。在这类ETF中,可以分成周期和成长两个大类。今年受美国货币放水的影响,资源类的周期品种大涨,钢铁、煤炭等ETF迎来了很好的机会。但这类ETF毕竟是周期性的,把握好出入时间是非常重要的。另外一类就是医药、食品这样的长牛行业,对应的ETF具有长期投资的价值。前期虽然因为涨的过快调整了一段时间,但昨天受叶飞概念股影响小票下跌,医药、食品等长牛行业再次受到资金的青睐。

医药是一个历史上成长性很好的大行业,和周期行业不同,比较适合长期投资。其中的制药和器械是两个大的细分行业。中证全指医疗器械指数(H30216)中低值医用耗材占比较低,整体受集采影响相对较小。

受益人口红利,医疗器械处于高景气周期,以中国为代表的新兴市场由于经济发展、人口基数和技术进步,将成为全球最具潜力的医疗器械市场。

医疗器械行业内生需求大。全球医疗器械市场稳步增长,2020年市场规模达到4774亿美元,年均复合增长率维持在5%以上。国内方面,起步较晚,但发展迅速,市场空间广阔,2020年市场规模达6792亿元人民币,同比增速达12.9%。

我国医疗器械行业在整体医药产业中占比偏小,当前规模占比仅26.12%,低于美国的43.84%和世界平均水平38.19%,未来增长潜力大。

中证全指医疗器械指数(H30217)自指数基日2004年12月31日以来,截止2021年月11日,中证全指医疗器械累计涨幅为1976.49%,年化收益率为20.37%,远超同期沪深300的年化10.37%和全指医药的18.16%。

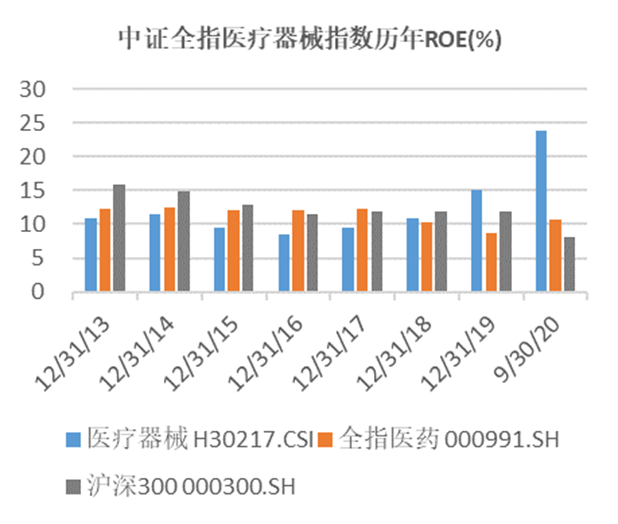

数据来源:Wind 数据截止:2020年9月30日。指数过往业绩不代表未来表现。

对于我最看重的ROE的数据,医疗器械同比沪深300和全指医药都有比较大的优势,而且近年来出现加速增速现象。

数据来源:Wind 数据截止:2021年3月11日。指数过往业绩不代表未来表现。

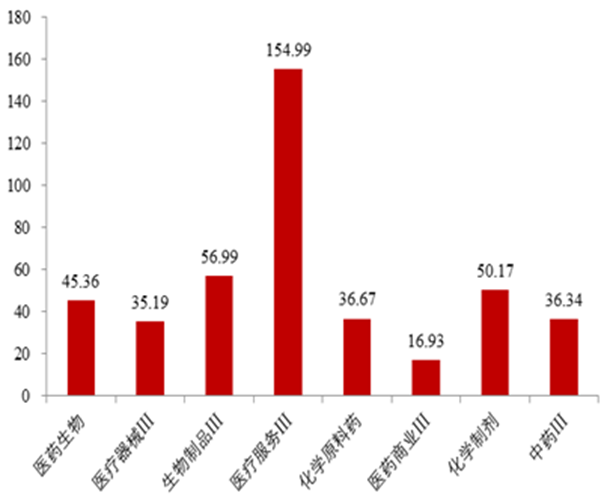

从PE估值来看,目前在37.05倍,但和最近7年历史平均估值的61.13倍和中位数61倍相比,显然还是低的,而且是处于历史估值的5.60%百分位。在医药细分板块中,横向比较,仅仅高于医药商业,但医药商业和器械的估值显然是不能同等来比较的。

中证全指医疗器械指数虽然今年春节后也受市场影响下跌了一段时间,但从长期来看还是非常值得关注的。5月7日招商基金发行了以跟踪中证全指医疗器械指数的ETF基金(159898),为这个细分赛道提供了一个方便的投资机会,值得关注。