虽然俗话说,三百六十行,行行出状元。但行业和行业之间的差异就是大,比如说,食品行业的净资产收益率(ROE)长期在20%左右,而采掘行业过了2007年这个景气周期后,ROE长期在5%左右,估值给的有很大差异是完全正常的。

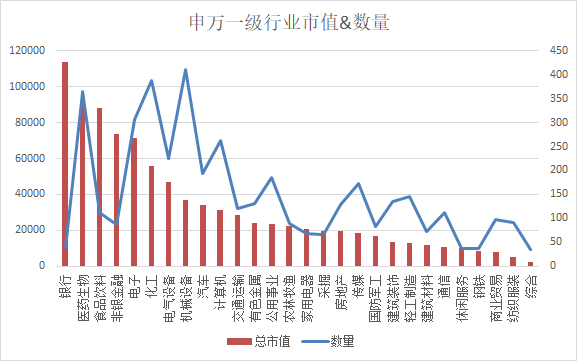

如果按照申万一级28个行业计算,市值最大的还是银行,数量只占了A股的4191家公司不到1%,但市值占了12.40%。银行的PE估值是28个行业里最低的,但最新的ROE是大于10%的5个行业里的一个(其他4个分别为农林牧渔、食品饮料、建筑材料、家用电器)

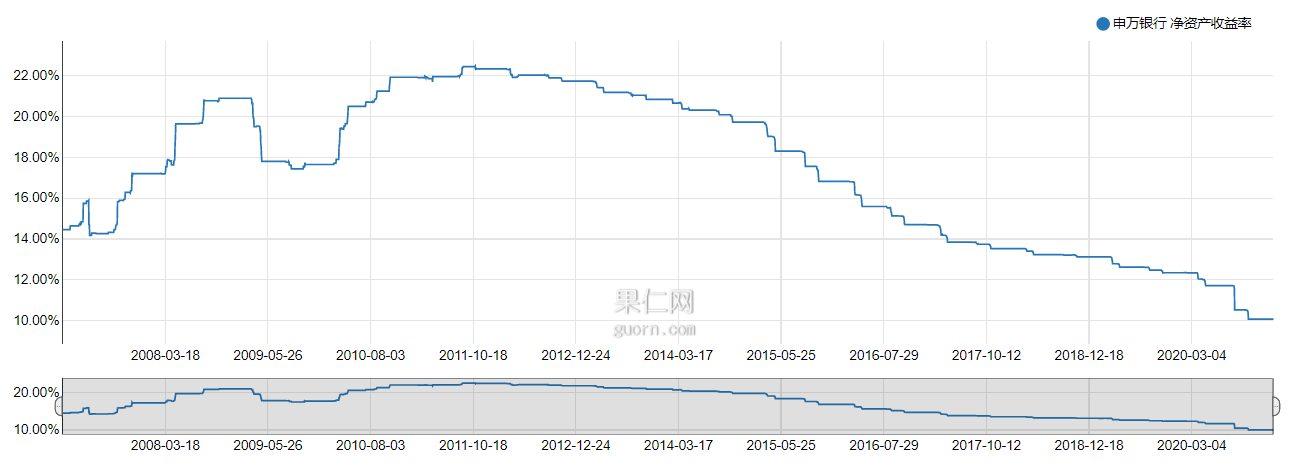

很多人都会觉得银行给的估值太低不合理,但如果看了上面这张ROE的趋势图,想必也会明白其中的原因了,就是因为大家对银行未来盈利能力的担忧导致了给出这个行业最低的估值。

但物极必反,银行给出了如此低的估值,也使得它是今年反弹表现最好的一个板块。整体来说,银行今年的涨幅,和市值、ROE、PE、PB都是正相关,相关系数分别是39.95%、24.44%、23.68%、35.67%,也就是说市值越大涨的越好,ROE越大涨的越好,PE、PB越高的反而涨的越好。

我们看一下PE最高的是宁波银行,17.90,PB也给出了2.54的最高值,但今年依然涨了20.35%,ROE高达13.62%,虽然经历过雅戈尔大幅度减持、并打算增发配股等利空,但依然不断创出历史新高。

银行是百业之母,对国家来说,是最重要的一个行业。不可能和其他行业那样的开放,上市银行的数量,几乎是28个行业里最少的。而且表现好的几个行业,都不是国家的四大行五大行,而是2C做的好的招商银行、平安银行、宁波银行等。

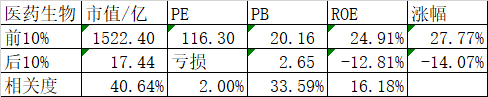

医药生物是除了银行外的第二大市值的行业,目前在A股的上市公司数量高达366家,但其中鱼龙混杂,但因为市场化程度相比银行要高很多,而且医药的门槛也不低,所以今年的涨幅和市值的相关度是最大的。我们统计了市值前10%的公司的市值、PE、PB、ROE、今年涨幅和后10%的对比,非常强烈,前10%的ROE高达24.91%,已经远远超出食品行业了,但后10%却是亏损的-12.81%,导致的结果也非常两级分化,今年一个多月,市值前10%的平均涨了27.77%,后10%的平均跌了14.07%。

医药这个行业的专业度比起食品等行业显然要高很多,但市场给了我们一个很好的甄别。如果买的是基金,那么配置头部企业的行业指数基金或者专业的主动基金都是不错的选择;如果选择的是股票,那么不做深研分散买头部企业也是可以的,当然你有深研的能力是更好了。

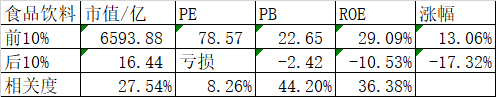

市值排名第3的是食品行业,但在食品行业里,子行业的市值非常不均匀,整个行业的总市值目前大概在8.79万亿,而单单一个白酒占了6.26万亿,比例高达71.18%,市值前10家的企业,6家是白酒。高端白酒这种中国特有的现象,这里不展开讨论了。

不管是医药还是食品,经过两年多的上涨,已经没有低估的品种了,历史的估值也已经到了几乎最高的百分位了。还是这句话,短期不好说,调整是早晚会来的。但长期依然看好。

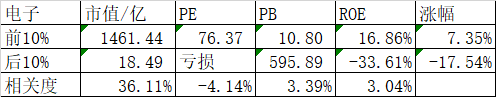

行业市值排名第4的是电子行业,这个行业的二级行业有半导体、电子制造、光学光电子、元件和其他电子等。今年这个行业的涨幅和PE、PB、ROE都关系不大,唯一强相关的是市值。市值排名第1的海康威视今年涨了36.05%,但排名第2、第3的中芯国际、立讯精密分别下跌了6.44%和5.95%。

和其他行业相比,电子行业的科技含量比较高,目前不是像中芯国际那样离开行业最高水平还有相当大的距离,就是像立讯精密、工业富联那样给苹果等打工做配套,行业利润最丰美的一段给老外吃掉了,目前只能赚点相对低廉的钱。包括有一段时间大热的芯片子行业,也是因为技不如人,受制于人。对国家来说当然是非常重要的行业,但对投资来说目前还不是好行业,或者说我们小散很难甄别将来的十倍股。

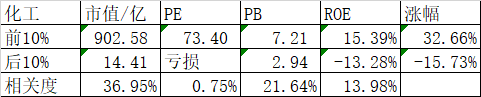

行业市值排名第6的化工行业,也是一个重资产行业,今年的涨幅还是和市值强相关。

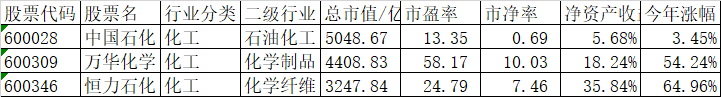

但如果我们拿出化工的市值前三甲:中国石化、万华化学、恒力石化来对比,就会发现问题了PE、PB最低的中国石化今年涨了只有3.45%,而PE、PB相对比较高的万华化学、恒力石化分别上涨了54.24%和64.96%。

如果用部分人的抱团说,就解释不通了,因为中国石化的市值要比万华化学和恒力石化大的多。但如果我们看ROE,就会恍然大悟了,中国石化的ROE只有5.68%,而万华化学是18.24%,恒力石化更是高达35.84%。

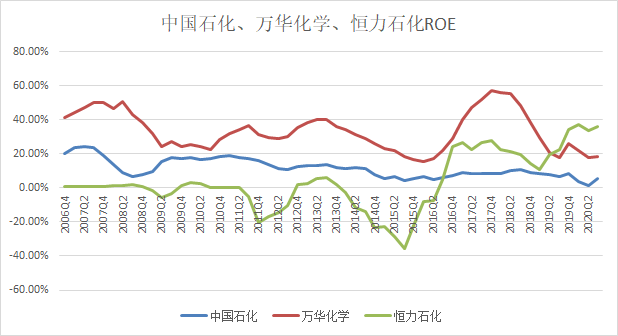

有人会说石化行业是周期股,为什么会给万华化学和恒力石化那么高的估值呢?其实我们再看ROE的历史对比,就会明白了,万华化学在2020年Q2的ROE到了18.11%的谷底,Q3略微上升到18.24%,最高时2017年的Q4,57.07%,我们再看前一个周期,最低时2016年的Q1,ROE时15.36%;最高是2013年的Q3,ROE是40.10%。也就是说,最近的一个周期,最低点的18.11%,比前一个周期最低点的15.36%高了2.75%;最高点的57.07%,比前一个周期最高点的40.10%,高了16.97%。呈现出一个周期比前一个周期更高的特征,这样的周期股我们称之为周期成长股。而恒力石化则更加典型了,从2015年Q3创出了最低点后一路上扬。

反观中国石化,ROE最低也是2020年Q2,1.26%,最高时2018年的Q3,10.98%,但前一个最低是2015年的Q3,4.17%,前一个最高是2011年的Q1,18.74%,最低点比前一个周期的最低点低了2.91%,最高点比前一个周期的最高点低了7.76%。不是周期成长股,而是周期衰退股了。市场给出低估值也是理所当然的事情了。