流水不争先:总结选择均衡型基金的4大理由!

本文相当于之前的文章《如何提高基金组合收益,教你三招》的续篇。

在不考虑择时的情况下,你只有作行业或风格上的偏倚才能够获得超额收益,相应地,如果不想过多承担行业或风格上踩错的风险,那就老老实实一直拿着均衡型基金。

既要……又要……那种两头甜的甘蔗在投资中是找不到的。

在之前的文章中,我经常提到选择均衡型基金的重要性,并建议采用“核心加卫星”方式构建组合的小伙伴,务必采用均衡型基金作为“压舱石”。

我所定义的“均衡”不仅要满足行业均衡,更重要的是要满足风格相对均衡。从行业上看,根据申万一级分类,所有A股公司可分为28个行业(前文有介绍);

从风格划分则可以分为大消费、金融地产、周期、TMT、综合五个风格大类。那么,为什么我一直祥林嫂般地强调基金投资中“均衡”的重要性呢?主要基于以下几点:

一、行业中性,弱化了行业风险。

我们知道,每个行业都有自身的行业风险。就像这两年重仓投资银行保险地产等三傻的投资者会非常煎熬。行业风险相关内容,我以前的文章总结过,这里直接截图过来。

即使是如今最红的张坤,也因为当时白酒的塑化剂、八项规定事件而影响业绩。

选择多行业均衡型基金则弱化了这种风险,承担更多的是大盘的系统性风险。当然,只能是弱化,不可能完全做到消除行业风险。

因为,每个人都有自己擅长的、看好的行业,也有不喜欢的、常年不碰的行业,不可能完全做到雨露均沾。

一般来说,行业均衡型基金单个行业占比不超过20%,最高不超过25%(这个没有量化标准)。因为,单个行业占比过大,那么,行业兴衰对基金的影响势必较大。

二、弱化了风格风险,避免踏错。

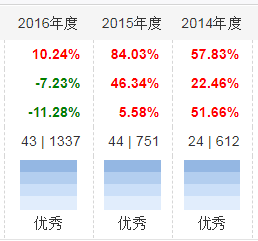

A股历史上呈现出了非常明显的风格轮动的特征。这两年不受待见的曹名长在2017年时排名位居前10%。

如今已被遗忘的长信量化先锋在中小创起飞的年代,也是表现极为亮眼。

这两年表现差强人意的工银金融地产混合曾是2014年的冠军基。

投资从后视镜看容易,但是,站在当下看未来,我们很难判断未来一个月,半年,一年到底是哪种风格占优。

前文提到,根据分类,风格一般可分为大消费,金融,周期,TMT,综合五大风格,对于大部分投资者,我们很难做到准确切换。

当我们意识到风格切换的时候,行情往往已经走了一波了。提前左侧布局也可能因为风格迟迟不切换而怀疑人生。切早了或者切晚了,都可能影响收益。

均衡型基金在均衡的基础上根据基金经理偏好适度偏离,弱化了风格风险,无论哪种风格表现好,基金整体表现都不会太差,提高了持有者的体验感。

三、行业中精选个股,优中选优。

溯源投资收益,最主要的就是估值提升、企业盈利增长、分红。和到底属于哪种风格、哪个行业并没有太大关系。差行业中也有表现优异的个股。

投资说到底看的是估值和盈利的匹配度,做出不同选择是源于基金经理有的更看重成长,对企业发展前景充满信心;有的更喜欢价格便宜,估值低,这过程是一种性价比上的取舍。

大笨象中石油让许多A股投资者血本无归,但巴菲特投资港股中石油却赚得盆满钵满。

均衡型基金从多行业中优选出龙头或基金经理认为的性价比最高的优质个股,其表现大概率要好于整个行业。

尤其对于那些企业商业模式差异较大,业绩良莠不齐的行业。例如医药。行业内的一些低效公司会拖累整个行业的表现。

从我们之前基金经理分析文章中也可以看出,优秀基金经理行业内选出的个股大概率能跑赢整个行业。

投资行业类基金更多是获取行业收益,自下而上精选个股的基金经理则主要致力于获得行业内个股的阿尔法收益。

四、对择时要求相对低,适合长期持有。

行业/主题基金,或具备极致风格偏向的基金对择时的要求更高。从申万十大行业来看,只有中证主要消费、医药、金融等个别行业十几年来(自2004年)能够超越沪深300,大部分行业长期表现落后沪深300。

金融行业主要包括金融地产,过去十多年是中国房地产的爆发期,未来这个指数能否继续跑赢沪深300值得商榷。

可以说,从超长期来看,大部分行业基金跑不赢沪深300指数。在投资过程中,我们需要进行一定程度地择时才能够获得相对满意的收益,否则便容易坐过山车。

而一些长期业绩优秀的均衡基金,我们却可以长期拿着,虽然单年不可能做到业绩TOP,但是,长期来看,妥妥跑赢沪深300。成立于2005年的兴全趋势、富国天惠长期年化都能达到20%以上。

有小伙伴要问了,均衡型基金有如此多好处,为什么现实中还是呈现出各种风格百家齐放的局面呢?原因主要有:

首先均衡型基金对能力圈要求比较高。一般来说,基金经理投资的行业都与其教育背景、职业生涯密不可分,基金经理大多由行业研究员提拔而来。

刚担任基金经理,通常只会在自己的能力圈内选股,因为他们知道,轻易踏入自己不了解的领域,风险非常大。

但是,随着研究深入、管理经验不断丰富,基金经理也在不断地拓圈,希望从更多行业、更细分的行业寻找优质个股。

例如之前有着大消费研究背景的袁芳,有着医疗专业和投研背景的葛兰都在积极地、不断地扩大自己的能力圈。

从这个角度上来看,不是说基金经理想均衡,就能做到均衡。行研背景和经验积累决定了他的行业分布。

其次和基金经理的投资观有关。有的基金经理更看重长期,有些基金公司对基金经理的业绩考核更偏重长期,这样,基金经理对于个股选择的思考纬度则更容易立足长远。

有的基金经理则希望搏出位,希望业绩能达到TOP,以证明自己的实力,那些每年前几名的基金无不在个别行业上配到极致。立足于长期和短期,做出的投资决策可能截然不同。

一般来说,从业年限越久的基金经理越倾向于风格均衡。他们看惯了市场的变化无常,对于押注行业、行业轮动、风格切换心存敬畏,只专注于自下而上精选个股,至于呈现出的风格是偏价值或者偏成长并没有刻意提前布局,而只是事后结果的呈现。

细心的小伙伴可能会发现五星级主动基金多产生于两种风格,一是均衡型基金,一是长期奔跑于几个优质赛道(消费医药科技)的基金。

基金评级一般立足长期,例如晨星只给具备三年以上业绩的基金评级。长期业绩优秀的基金多产生于以上两种情况。

一些行业/主题基金的存在就是为了满足不同投资者的需求,提供比行业指数基金更好的工具选择。

例如,主要投资于化工的易方达供给改革,主要投资于能源的华宝资源优选、投资于半导体的诺安成长、易方达消费行业、中欧医疗等。这些行业基金为投资者提供了多样化需求。

当然,投资行业类主动基金的目的是为了通过基金经理在行业内精选个股,跑赢相应的行业指数基金,如果连行业指数都没有跑赢,我不知道这些主动行业基金存在的意义是什么?

如觉文章对你有帮助,请不吝你的点赞和转发!

That’s all.

本文作者简介:《指数基金从入门到精通》一书的作者。入市15年,全职投资者,深耕基金投资和资产配置,欢迎关注:不在此山中。