——即使买了中小盘基金,也不一定赚到钱

一季度的时候中小盘还跌跌不休,二季度就涨个不停了。风格切换快的让人猝不及防。

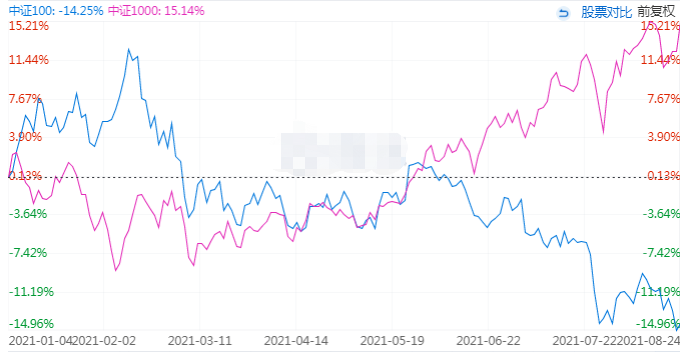

下图为中证100(蓝线)与中证1000(红线)今年以来的走势对比,大小盘几乎是跷跷板一样的表现。

随着中小盘的上涨,也带火了一批持仓以中小盘为主的基金经理,比如丘栋荣、杨金金、刘畅畅、袁维德、陈金伟、田瑀等。

其中陈金伟的宝盈优势产业,今年以来取得85.55%的收益,目前暂列全市场第2。(截止2021-8-23,下同)

车开的太快,很多人还没来得及上车。大家都比较关心,中小盘还能买吗?今天就探讨一下这个话题。

一、中小盘并不是普涨

今年虽然中小盘表现好,但并不是普涨。

主要是因为中小盘的股票太多了,全市场有3000多只中小盘股。很难形成像基金经理持有大盘股那样的抱团。

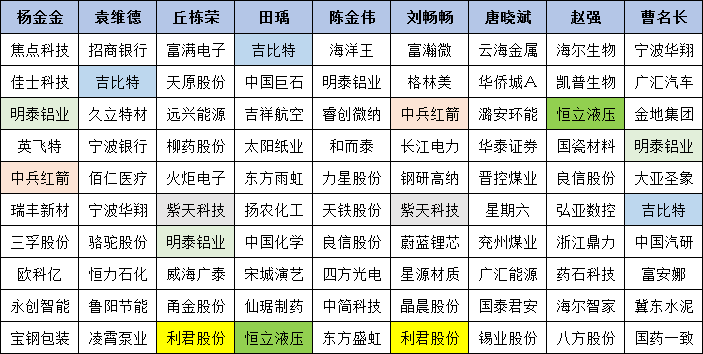

下图为当前持仓以中小盘为主的基金经理2021Q2前十持仓对比,可以看到,他们持仓很少有重复。

从风格上来看,市场还是延续着前两年的成长风格,主要是小盘成长风格表现较好。

行业方面,主要还是看赛道,制造业、科技、新能源、军工板块的中小盘表现较好,其他板块一般。

同样的,重仓了小盘成长和核心赛道的基金表现更好,其他一般。

下图为持仓以中小盘为主的基金,今年以来的业绩对比

可以看到,他们的今年的业绩差异还挺大的,头尾相差近100%。一直以来都非常擅长和偏向中小盘的梁浩,居然业绩垫底。

所以,如果你没有买中基金的话,即使你之前布局了中小盘,也不一定赚到了钱。

比较倒霉的是,我就是这样。其实我先前就看好中小盘了。我在5月4日的《小盘股跑输了5年,是否有被错杀的机会?》中,就探讨了今年中小盘的投资机会。

但是我们的重装基兵组合布局的新华策略精选以及中泰开阳价值优选,今年都表现一般,完全感受不到中小盘的火热。

二、如何应对现在的市场行情?

后续如何应对?我认为分为两种情况:

(1)如果你的持仓里都是管理规模较大的基金经理

可以考虑调整一下,增加一些规模小于100亿的新锐基金经理。牺牲一些基金经理的确定性,换取操作上的灵活性,规避基金经理管理规模过大的问题。

(2)如果你已经配置了布局中小盘的基金,但是还没有涨

小盘成长已经涨了那么多,后续要去追吗?我倾向于还是别去追了,本质上这个上涨主要还是市场beta,而且速度太快了,现在再去追可能晚了。

市场风格或许会传导,现在基金经理普遍都开始重视市值下沉,随着经济复苏,小盘价值股和中盘股,后续或许也会迎来价值发现。

三、配置中小盘的基金经理,该选谁?

下图是目前持仓偏中小盘的基金经理的数据对比,从袁维德任职开始对比(2020-5-15)。

从中庚小盘价值建仓开始对比(2019-5-1)。

确实还挺难选的:

业绩好的杨金金、陈金伟、刘畅畅任职年限不足2年,确定性不够。

经验丰富的梁浩、周心鹏、徐彦、曹名长、姜诚业绩都比较一般。

经验还可以的冯明远、何帅、范妍的管理规模都比较大了

丘栋荣业绩又好,经验又丰富,深耕中小盘多年,比较令人放心,但是丘栋荣的基金申购费要1.5%。

袁维德、唐晓斌或许还行,规模、经验和业绩都可以接受。

盛丰衍的中证500增强或许也不错,不用担心基金经理风格漂移,可以获取更稳定的超额收益。

唉,总之,现在买基金真是越来越难了。

结语:今天的文章只是初步探讨了一下选哪个基金经理,下篇文章我会更进一步分析一下杨金金、刘畅畅、陈金伟、丘栋荣、袁维德、唐晓斌这几个热门基金经理。

如果觉得文章有用,希望大家“点赞、评论、转发”三连支持我,谢谢大家!

提示:基金有风险,投资需谨慎!本文仅为个人研究分析,不作为投资依据,据此操作盈亏自负。

公募的季度持仓都有,前十大公司拉出后,首先看持仓变动是不是特别快,稳定的收益来源还是基于所选个股的持续性,说股票看三年五年十年不动赚钱的是典型的忽悠人,但是说一个季度换一遍,那也是很不靠谱的行为。正常一年内的持仓是相对稳定的才对,到了年底去看,他买入的股票在期初的估值是否合理,部分股票无法用PE衡量也没关系,到了年底,估值合理的股票利润是否增长了,看不懂的股票是不是利润有大幅增长,这个甚至可以放2年去观察都可以,凡是这种判断胜率越高的,选股能力就越强,越能在以后持续去选择到类似的股票创造持续收益。其实内行一看持仓,大概就知道是什么水平,普通人可能就需要自己去再筛选一次。同时观察他股票的行业分布,是能力圈就在科技,还是说持续的在轮动压板块,或者就是眉毛胡子一把抓,组合里什么都有,后两者想做好的难度就比较大。正常基金经理能对3~5个行业有深入认知就很优秀了,也足够创造超额平抑行业波动

市场风格或许会传导,现在基金经理普遍都开始重视市值下沉,随着经济复苏,小盘价值股和中盘股,后续或许也会迎来价值发现。”

是不是前后矛盾?前面说还是别去追了,后面却说中小盘股也会迎来价值发现。

不管大盘,还是中小盘,只要估值合理,公司质地优秀,加上一定的景气度预期,就值得配置。是否可以笼统地说小盘股基金别去追了呢?

公募的季度持仓都有,前十大公司拉出后,首先看持仓变动是不是特别快,稳定的收益来源还是基于所选个股的持续性,说股票看三年五年十年不动赚钱的是典型的忽悠人,但是说一个季度换一遍,那也是很不靠谱的行为。正常一年内的持仓是相对稳定的才对,到了年底去看,他买入的股票在期初的估值是否合理,部分股票无法用PE衡量也没关系,到了年底,估值合理的股票利润是否增长了,看不懂的股票是不是利润有大幅增长,这个甚至可以放2年去观察都可以,凡是这种判断胜率越高的,选股能力就越强,越能在以后持续去选择到类似的股票创造持续收益。其实内行一看持仓,大概就知道是什么水平,普通人可能就需要自己去再筛选一次。同时观察他股票的行业分布,是能力圈就在科技,还是说持续的在轮动压板块,或者就是眉毛胡子一把抓,组合里什么都有,后两者想做好的难度就比较大。正常基金经理能对3~5个行业有深入认知就很优秀了,也足够创造超额平抑行业波动