大家好,这里是坚信买基比炒股更省心也更容易赚钱的咸鲤。如果你凑巧也这么想,欢迎点一个关注,一起探寻选基的奥秘。让职业经理帮我们打工,不香么?

今天要给大家介绍的是通用的选基思路。市场上有数千支的基金,把它们全部看一遍不现实,粗糙随意的筛选又容易漏掉真正优秀的基金,所以我们要讲究方法和技巧。

针对不同的目的去选基金,我们的筛选方案是要做对应调整的。但回归根本,选理财产品重要的两大因素就是风险和收益,优先考虑自己的风险接受程度,再在此基础上选择合适的收益。

切记,优先考虑风险!优先考虑风险!优先考虑风险!重要的话说三遍,赔不起的钱千万别买高风险产品!

那么接着说,想要稳定收益,禁不起大波动的钱,可以先考虑固收+类的基金。之前我也分享过一篇《理财进阶第一步:怎么选一个合适的压舱石?》,感兴趣的朋友可以去找来看看。今天分享的思路同样也适用于筛选固收+类基金,不过会讲的是更通用一点的方案。

比较轻松容易的一点是,风险和收益都是容易量化的指标,也就是用数字指标就能很好的衡量基金的风险和收益。收益就不用说了,随便一个基金平台都可以看到基金不同时间段的阶段收益,并且可以进行排序。而风险指标,比较好理解的数据就是最大回撤幅度,用它来辅助了解基金的风险已经凑合够用了。

但是今天的主角可不是它们,而是把风险和收益合二为一的指标:夏普比例(夏普指数)

数据离散度

A基金连续五期收益为 -1、2、5、8、11 个百分点,B基金连续五期收益为 3、4、5、6、7 个百分点,它们之间的区别在哪?应该很容易看出来,虽然它们的平均收益都是5%,但B基金的波动更小一点。

在数学和统计学里,一般用标准差来表示数据的波动程度,这也叫做离散度。具体怎么计算标准差我在这里就不展开了,我们先看一下上述两个基金收益的标准差:

A基金:-1、2、5、8、11

标准差 = 4.24

B基金:3、4、5、6、7

标准差 = 1.41

可以看到数据越离散,标准差就会越大。那我们用这个能判断出什么呢?是不是还是有点抽象?没问题,我们用图来更直观的感受一下:

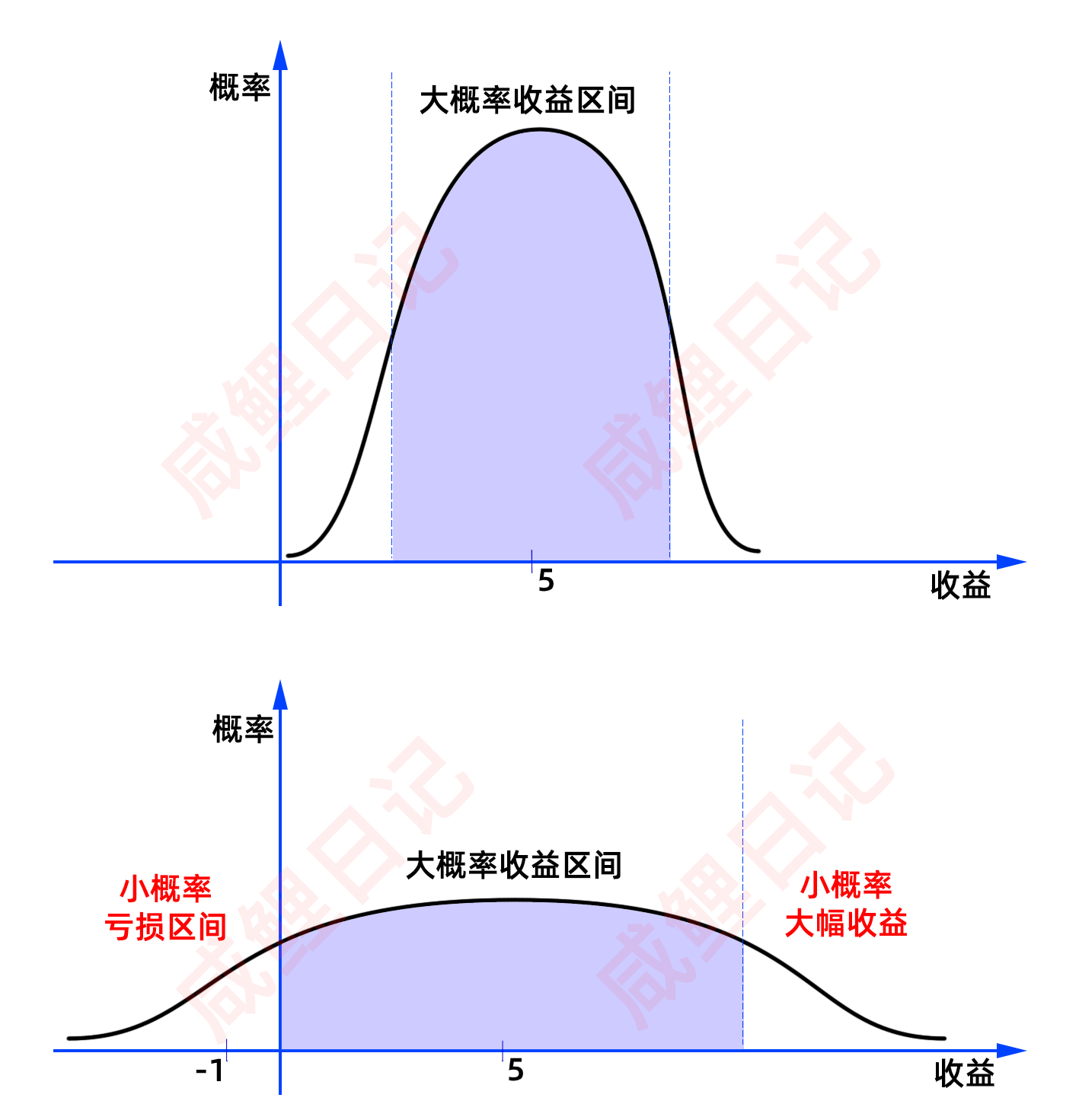

上图是在不同离散度下的收益概率分布示意图。曲线的中线,就是收益的平均值。曲线围住的面积,就是获得对应收益的概率。

上半部分展示的是标准差较小的情况,收益大概率落在均值附近。对于基金来说,收益会较为稳定,大概率能拿到均值附近的收益,小概率会获得略超预期的收益,也有小概率获得不及预期的收益。

下半部分展示的是标准差较大的情况,收益会落在更大的范围内。我们有概率拿到超出期望的巨大收益,也有不小可能亏本,总结起来就是收益更看脸,不够稳定。标准差越大,图形就会越扁,我们的收益就越不稳定。

标准差越小越好?

所以意思是标准差越小越好吗?当然不是。

首先,标准差的绝对值没有什么参考意义,平均收益20%的基金标准差是5,和平均收益是5%的基金标准差是5,肯定不是一个概念。

其次,基金的波动率,大部分程度还是由基金的属性决定的。如果只关注波动小,就只能选到风险和收益都很小的货币基金了。毕竟在这个市场里,风险和收益本来就是成正比关系的。

说到这里,有没有发现一个重要的点?两个基金标准差一样,那收益越高越好;两个基金收益一样,那标准差越小越好。那不就是收益和标准差的比值越大越好?这个收益除以标准差得到的比值,就是我们今天的主角:夏普比例(夏普指数)。

如果说标准差是一个抖动幅度的绝对值,那么夏普比率就是一个抖动幅度的相对比例值。平均收益为5%标准差为5,平均收益为20%标准差为20,那么它们的夏普比率就会一样。这样,就给了我们一个可以拉平基金来进行比对的参考指标。

夏普比率越大越好?

那么,夏普比率越大越好吗?很抱歉,还是不对。

刚刚提到的另一点就是,基金的属性决定了基金的波动率。比如股票型基金,天然比债券型基金波动大。就算在股票基金里去比,比如消费类股票也比银行类股票波动大。虽然我们把绝对抖动幅度优化成了抖动幅度比例,但是股票这类基金抖动就是大,那么对应的夏普比率就会小。

而在市场里,收益大的基金,往往都是偏股类的基金,这也是我们一直说的收益和风险是正比关系。那么想要追求更稳定的收益,的确得优先考虑夏普比率高的基金。而追求更高的收益,就得把夏普比率的要求放低点,考虑收益和夏普比率的平衡。

限定收益区间,挑夏普比率大的

我们用夏普比率来比较基金,只能比对同类基金。在类型和逻辑都很相似的基金里做对比,夏普比率大的确实更大概率是好基金(注意也只是概率更大,而不是绝对)。

那么为了做到收益和夏普比率的平衡,第一个思路就是,我们筛选出同类型的基金,再去比对他们的夏普比率,选择夏普比率更高的基金。不过用数据的方式筛出同类基金有点难度,这里我采用了另一个思路。

比如筛选较为保守的固收+基金时,其实它们的收益一般都在一定的区间内。所以我们有了期望的收益区间,就可以在这个区间内用夏普比率选出更为稳定的基金。

举个例子,我想要一份年化收益在8%左右的稳定基金,那么可以限定过往几年年化收益在7-12%的基金,然后进一步根据夏普比率筛选,就能得到我们初筛后的基金列表。

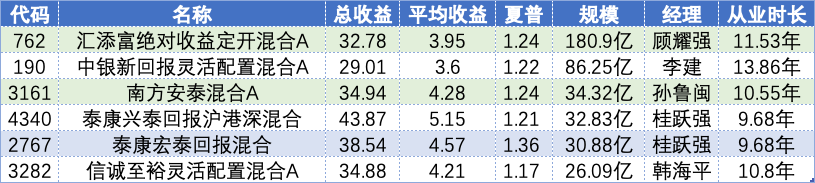

总收益:这是自2018年初至2021年年中,3年半时间长度的收益数据。

平均收益、夏普比率:我个人更喜欢以半年为一个周期来筛选基金,所以3年半的数据分成了7个周期来计算。

筛选条件:混合基金,半年平均收益在3.5-6%之间,夏普比率大于1,规模5亿以上,经理从业时间7年以上,按规模降序排列。

有没有发现标绿的两个就是我在之前的文章里推荐过的压舱石?现在算是作业答案和解题思路都告诉你们了。没标绿的这些我还没研究过,有兴趣的朋友可以参考我以前的文章自行去研究。

限定夏普比率,挑收益更高的

另一个思路,就是明确知道自己能接受的风险程度,那么可以先限定夏普比率的范围,然后再在对应的基金列表里选择收益更高的来进一步研究。

比如固收+类基金,一般我们期望更稳定点,那么建议限定夏普比率0.8至1以上的基金。

如果是偏股类基金,一般它们的稳定性肯定不如偏债类基金,那么建议限定夏普比率0.3至0.5以上的基金,根据自己的风格选择更合适的下限。

那么再给大家演示下,我怎么筛选偏股类基金,下面就是按照夏普比率下限为0.5所筛出的基金。

筛选条件:混合基金,夏普比率大于0.5,半年平均收益在7.5%以上,规模5亿以上,经理从业时间7年以上,按规模降序排列。

不要问我为什么限定混合基金,个人喜好而已……那么看到这个列表,可能大家就比较熟悉了,张坤、谢治宇和曲阳这些明星经理基本都在列。有了这样一张精简版的基金列表,再进一步仔细研究的压力就会小很多了。

结尾

我们的任务就结束了么?可以根据这张表去买买买了?

当然不是,这只是第一步的海选工作,刚刚我也提到了要进一步仔细研究。夏普比率是个适合用来筛选基金的好指标,但不是给股票定义性价比的最终核心指标。

我们研究一个基金,除了量化的部分之外,还要研究基金的内在逻辑。为什么同样一个基金,有的人最后赚了,有的人最后赔了,很多时候就是没有理解基金的内在逻辑。

但是今天的文章篇幅已经很长了,就只先介绍下海选的思路吧。后续我会从这些基金里再选一些,做更深入的逻辑分析分享给大家。

无论是想直接抄作业的,还是想继续深入学思路的,欢迎大家点个关注,不然后续很容易找不到我了哦。感谢大家的阅读,觉得文章有用请记得点个赞,今天就到这。

数据来源:天天基金网,数据整理及筛选策略:咸鲤日记,原文来自同名公号

$汇添富绝对收益定开混合A$ $南方安泰混合A$ $易方达中小盘混合$