“顺势而为”,是种人生哲理。

它的由来最早可追溯至战国时期。《吕氏春秋》有记载:"圣人不能为时,而能以事适时,事适于时者其功大"。

2000多年后的今天,顺势而为的理念在证券市场上受到了广泛认可。不同的时期,都会有特定的投资品种走俏一时。比如,过去多年的消费牛市、新能源牛市等。而在经济增速降档的环境里,一些符合高股息策略的投资品种凭借穿越牛熊周期、防御属性显著且能获得可观分红收益的优势,正在展现长期配置的战略价值。(高股息策略,是指选取现金流稳定、长期持续现金分红,且分红比例高的上市公司作为投资标的的选股策略。)

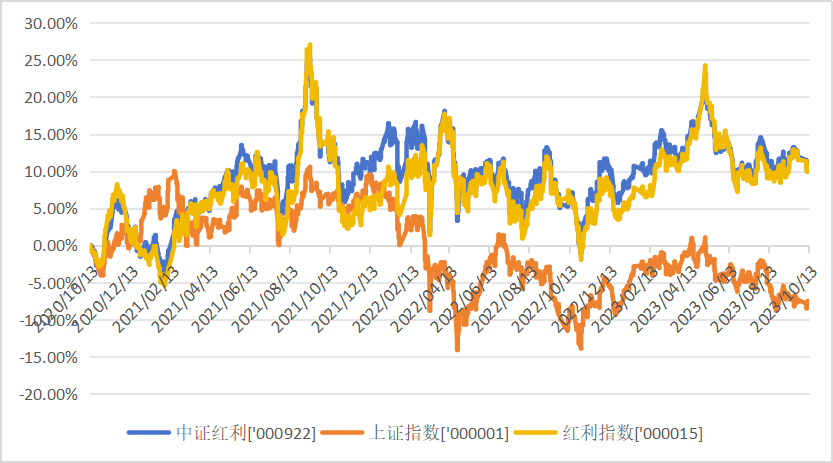

Wind数据显示,去年以来,当万得全A指数多数时候在“水下”挣扎(图1)时,中证红利指数/上证红利指数却悄然走出一条坚挺的曲线。

图1:过去三年以来中证红利/上证红利VS 万得全A

数据来源:Wind(截至2023年10月13日)

数据来源:Wind(截至2023年10月13日)

所谓红利策略,关键在于股息率。上述两大红利指数包含了众多高股息个股,它们的积极走势很能说明:嗅觉敏锐的资金已先一步做出了选择。

同样的,一批洞察先机,早早开始布局高股息个股的主动权益基金,也渐渐得以显山露水。“近期资本市场上可以看到,高股息资产表现出一定的超额收益。”宝盈基金杨思亮认为,过去20年那种低利率环境大概率走向式微,由此带来的更多是资产配置思路的变化——要“从1%到99%”,要“远资本、亲大众”,从成长转向价值。

其实,这即是杨思亮投资思路上的顺势而为。

01

杨思亮可谓宝盈基金旗下近年来比较冒尖的基金经理之一,目前在管6只基金(不同份额合并计算),在管规模合计约35.12亿元,算是宝盈在管规模比较大的主动权益基金经理。其中的5只权益产品涉及灵活配置型、普通股票型、偏股混合产品,均为杨思亮单独管理,余下的1只二级债基则与宝盈固定收益部总经理邓栋共同管理。 这位中央财经大学的国际金融硕士于2011年入行,先在大成基金待了几年,积累了一些行业研究和专户投资的经验,并建立起对周期行业和大消费的深度认知,后于2015年4月加盟宝盈基金,2018年3月转型基金经理。

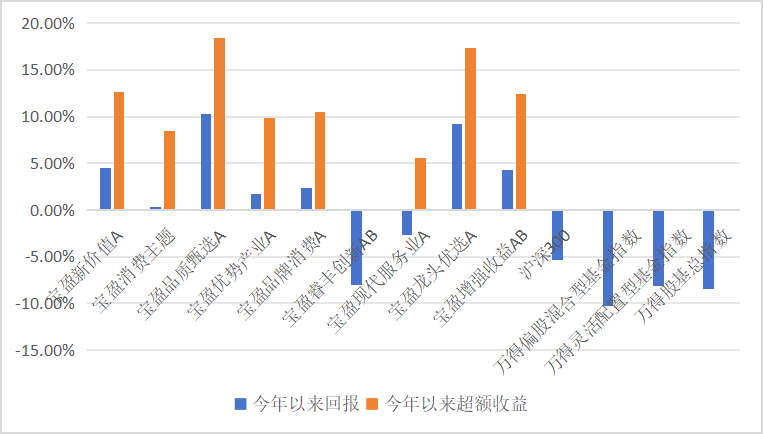

Wind统计显示,截至2023年10月13日,杨思亮辖下产品今年以来业绩全部实现正收益,且远超同类平均水平,斩获显著超额收益(图2)。尤其值得一提的是宝盈品质甄选和宝盈新价值,前者是偏股混合型产品,后者是灵活配置型产品。它们在今年主动权益基金业绩普遍低迷的背景下,分别录得10.29%和4.52%的净值回报,超额收益更是分别达到17.04%和10.69%。同期万得偏股混合型基金指数、万得灵活配置型基金指数的表现分别只有-10.28%和-8.14%。

图2:杨思亮在管产品今年以来的业绩表现

数据来源:Wind(截至2023年10月13日)

数据来源:Wind(截至2023年10月13日)

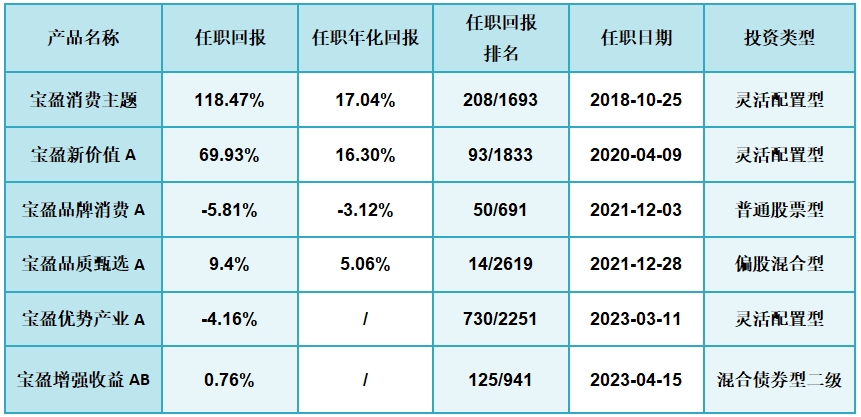

若拉长观察周期,将杨思亮转型基金经理的时间作为观察起点,其任期业绩亦呈现相当过硬的表现(表1)。Wind统计显示,截至2023年10月13日,杨思亮辖下任期满一年的产品,任期表现均位居同类排名的前15%,其中宝盈品质甄选、宝盈新价值甚至闯入同类排名的前5%。

以杨思亮管理时间最长的在管产品——宝盈消费主题为例。杨思亮自2018年10月起接管该产品,截至2023年10月13日任期回报118.47%,年化回报17.04%,同类排名208/1693。以单一完整年度的业绩来看,杨思亮管理宝盈消费主题以来的4个完整年度,除2022年之外,其余3个年度均录得正值。

2022年值得一提。这年国内外环境剧变对资本市场产生强烈冲击,全球经济衰退预期持续升温,国内市场股债齐跌,沪深300全年跌幅-21.63%,同期万得偏股型基金指数、万得股票型基金总指数、万得灵活配置型基金指数的表现分别是-21.03%、-19.54%和-15.06%。在此背景下,杨思亮辖下任期满一年的4只主动权益产品跌幅介于-0.81%到-8.77%之间,堪称同类中的佼佼者。

整体来看,杨思亮辖下产品,全市场风格基金的业绩强于行业基金,兼投港股和A股基金的业绩强于单一投资A股的基金,像宝盈新价值就是典型的全市场基金,而宝盈品质甄选则是兼投港股和A股的基金。

作为一名左侧的逆向投资者,杨思亮的投资组合表现出行业分散、个股集中的特征,他惯于相对均衡的资产配置结构,并强调绝对收益,擅长通过减仓、分散投资和调整赛道来实现对回撤的控制。在板块轮动迅速的当下,行业分散不失为一种不错的主动防御手段,而个股集中则为产品创造了一定的进攻锐度。

表1:杨思亮在管产品任期表现

数据来源:Wind(截至2023年10月13日)

数据来源:Wind(截至2023年10月13日)

02

回溯持仓历史发现,2022年以来,杨思亮的持仓思路和组合管理逻辑出现了显著变化,不仅大幅降低股票仓位、降低持股集中度,还减持了以往为组合贡献了重要利润来源的核心资产,将持仓重心转向高股息、高现金流资产。

“去年8月,我们开始意识到事情起了变化,投资思路应及时进行系统性迁移。”杨思亮表示,“我们发现,之前人们长期习惯的钟摆式周期的思路已经见顶,当前面临的问题不是周期性问题,而是结构性问题,整个经济体正在发生结构性转型——从成长型经济体转向存量型经济体,从增量时代进入存量时代,这使得我们不得不重新审视原有的投资逻辑。”

长期以来,杨思亮奉行自下而上与自上而下相结合,“买股票就是买公司”的投资理念,强调以DCF(Discounted Cash Flow,自由现金流折现)来理解投资。简单说,就是把企业未来特定阶段内的折现现金流加起来,计算企业的内在价值。企业价值的核心在于其未来的盈利能力,而这体现为经营活动带来的现金流。早年巴菲特明确提出,理论上DCF是最正确的企业估值法。而DCF在评估实践中亦被广泛应用。

“我的工作就是尝试尽量去理解什么是真正的DCF。”杨思亮指出,“2020年之前我们更多是从DCF的分子端去理解行业、商业模式、企业文化、现金流,但这几年对市场和行业解释力度比较大的,反而是分母端的一些逻辑变化。”

在杨思亮看来,中美市场是镜子的两面:国内的问题是需求不振。过往,刺激需求最大的抓手是房地产。但是,由于众所周知的原因,国内不可能回到原来那种依赖投资、依赖地产的老路上,房地产起得更多只是托底作用,这导致国内需求逻辑不畅;海外正相反,它们缺少高质量的供给;而最高效率的供给在中国。显而易见的是,在中美摩擦的背景下,这个抓手也很难充分激活,导致海外通胀在高位持续。

疫情结束之后,美国重新进入利率抬升周期,这也许是一个以“10年”维度去观察的现象,整个大环境具有强烈的“供给侧特征”。其一,美国上游大宗商品,如贵金属、能源等,处于资本性开支显著低迷的状态。事实上,无论美国还是中国,整个经济体现金流最好的都在上游、在资源端。其二,美国同样面临日趋严重的人口老龄化问题,55岁以上劳动人口占比快速上升,美国蓝领的稀缺日益凸显,同时美国经济发展的负债驱动特征越来越清晰,其负债上升非常显著。其三,逆全球化、去中国化带来效率的下降和成本的抬升。“在这种背景下,利率很难回落。”杨思亮指出。

“本轮通胀的核心矛盾在供给侧,单纯需求侧的管理难以解决人口老龄化、全球供应链重塑及大宗商品资本开支不足等供给侧的长期矛盾。”杨思亮认为,这不是一个可以轻率表达乐观的投资环境,“过去20年那种美国低利率乃至全球低利率的时代已经结束,同时我们也很难回到估值可以大幅提升的环境里——未来一段时间大概率是个高波动、低回报的时代,高质量成长将成为时代主题”。

事实上,去年以来美日等主流市场亦处于这种大型调整的过程中,大家都开始关注分红和回购。以标普500为例,拆解其自上世纪40年代到2022年底的投资收益结构可见,在长达80多年的漫长周期中,标普500整体投资收益中的38%由分红所贡献。这在上世纪40年代、70年代高通胀高利率环境里表现得更为显著,如上世纪70年代分红和回购占比高达72%。

换言之,高股息资产并不像印象中的那么平庸,只不过在过去20年低利率环境下,人们习惯于无边界扩张、青睐成长,从而掩盖了分红和回报的价值。其实当利率波动放大、整体估值处于压缩状态时,高股息资产的魅力得以释放。与此同时,原先大受追捧的核心资产则面临一个问题,即市场普遍对核心资产给予成长的高估值,但如今它们也许陆续进入成熟期,可能只能兑现一个“稳定”的表现——这意味着其投资回报存在巨大的预期差。

基于此,投资思路应从成长转向价值;要“从1%到99%”“远资本、亲大众”,即从原先关注1%的意见领袖、核心资产,转向关注99%的大众;从低利率环境货币政策主导的处理思路,转向关注财政政策带来的变化和影响,以通胀的逻辑来看待这个市场;高度关注自由现金流,规避所谓的“长坡厚雪”长久期资产、规避估值无序扩张,对大肆融资发展的商业模式保持谨慎,比如新能源行业等。

可以说,这是杨思亮过去一年多以来,陆续减持白酒、免税、互联网等长久期资产,转而增持家电、纺织服装等具备持续现金流创造能力之资产,投资上游产业、投资资源品的主要持仓思路和组合管理逻辑。事实上,今年以来,高股息风格具有绝对和超额收益,尤其港股市场,这说明在整体利率下行、海外风险波动较大的背景下,相关个股吸引力逐渐增强。

03

橡树资本创始人、投资大师霍华德马克斯在《周期》一书中说:面对周期,我们或许永远不会知道要去往何处,但最好明白我们身在何处。 站在当下往后看,投资层面潜藏的最大风险是什么?杨思亮认为,当前来自内需的风险已经表现得比较充分,但来自外需的风险仍值得警惕。 “核心问题是美国的经济衰退期会否出现尾部风险,这是我当下着重考虑的风险点,也是目前我们保持偏低股票仓位的主要原因。”杨思亮表示,“主流观点认为美国经济将实现软着陆,但我们对‘软着陆’并不那么有信心,因此我们必须考虑一个问题,即一旦美国出现某些风险事件将对A股造成什么冲击,并为此留出调整余地。” 从去年10月全球资产的低点,即加息预期最强烈的点位,到今年8月以来,美国经济表现一直不错:失业率可控、经济有韧性、通胀持续下行。但近期出现了一些不太理想的变化:美国失业率回升,同时在原油或大宗商品价格回升的刺激下,CPI也开始上升,这使得美国经济呈现某种类似滞涨的状态——对经济、就业、物价产生新的压力,并带来美股的尾部风险。 “由此,整体来看,美国资本市场在‘软着陆”的可能性之外,也会出现另一种较有挑战性的情形,”杨思亮指出,“历史上并非每次美联储政策转向,都伴随资本市场的上涨,尤其在通胀控制得不太好的时间段,美联储政策转向反而导致股市下跌。 根据中金的测算,美国流动性已经开始边际收窄,再次进入QT(量化紧缩)的节奏。而这种流动性变化带来的负面冲击已在美股市场有所体现。“未来一段时间内会不会出现一个尾部出清的点,还有待观察。”杨思亮表示。 从某种程度上说,杨思亮目前保持相对偏低的仓位控制,既是为了防范美股尾部风险可能对A股造成的冲击进而导致产品净值面临较大回撤,同时也是“虚位以待”,等一个更具性价比的底部加仓机会。 站在当前的位置,未来一段时间可能在两种思路上会出现较好的投资机会:第一种思路就是回到过去,以内需为导向,提振服务业发展,着重挖掘服务业、金融、房地产等领域的机会;第二种思路,则是外需导向,促进制造业升级,寻找真正具备国际竞争力的产业。 作为一名以“服务业”作为职业生涯投研起点的基金经理,杨思亮却更看好第二条路的投资潜力。“第二条路更适合当前的国情。”他表示,我国刚刚结束城镇化进程,从依靠高度依赖投资增长的阶段走出来,面临经济增速下台阶、固定资产投资下降;行业发展进入存量竞争状态,集中度提升;地方政府债务向中央转移等问题……按成功国家的经验,现在应进入下一个阶段,即聚焦制造业升级、产业升级,以国际化参与全球竞争的阶段。 在杨思亮看来,如此宏大的经济结构调整肯定存在牺牲的部门和获益的部门。获益部门涉及高端装备制造、产业升级方向,是政策支持的方向;而相对来说,服务业虽然是短期托底行业,但长期来看不会特别从整个社会导向上去支持服务业发展。 未来一两年内,应着重关注真正具备国际竞争力的产业,亦要注重企业的资本配置能力。“这个阶段,企业如何处置经营所得就变得特别关键,是用来跨界并购,还是买理财,亦或进行分红回购——这些选择对中小股东格外重要。”杨思亮说。 比如,纺织服装行业,该行业已淡出公募视野良久,但它具备很强的高股息特征:商业模式稳定,行业格局稳定,企业增速不算高,维持在5%-10%之间,然而企业现金流非常好,资本配置意识切合时势,可通过分红和回购回馈投资,同时公司激励到位,帮助员工长期分享企业成长的成果——在现今的环境里,能同时兼顾大股东、小股东和员工利益的标的堪称稀缺。 又如资源品,基于全球通胀、俄乌局部战争以及欧佩克减产等原因,原油等资源品价格表现强势。从资本配置角度说,这一轮上游资源品特别“守纪律”,资本开支方面比较可控,自由现金流特别好,拥有充足的分红和回购能力,因此资源品的长期投资逻辑依然存在。但“价格”并不是持有资源品的逻辑,而更多的是对投资时点的判断——“我们追求的不是对景气度的预判能力,而是要在建仓环节追求绝对收益”。目前不是资源品合适的加仓时点。 还有保险中的财险。金融业的估值得着重关注负债端。财险的资金成本极低,在负债端具有非常强的优势,尤其头部公司,在社会整体投资回报持续下行的背景下,其成本优势更为突出,叠加我国保险法修订的持续推进,有利于财险公司分红率的提升。这类标的值得长期持有。 相对来说,杨思亮对同属金融业的银行板块更多几分谨慎和敬畏。他表示,所谓高股息一定是“可持续的”,其前提是拥有商业模式的保护。而银行是高杠杆特征非常明显的行业,其商业模式未必能保证可持续分红。因此,杨思亮更倾向于将银行归类为“服务业导向里的核心资产”,是在本轮周期中处于牺牲位置的行业,不算特别理想的投资标的。 杨思亮也提到了消费市场的基本面变化。他说,人口老龄化带来的影响,对以白酒为代表的消费板块带来直接的冲击,消费目前也已经进入存量竞争阶段,其最具成长性的阶段已经结束,除非能“出海”。 杨思亮强调,投资也是一种商业行为,对“投资”这件事来说,人们总是希望在商业分析中,找到好的竞争格局,但却往往囿于业绩考核、个人期待等因素,未必人人能沉下心去思考长期问题。“我们发现,以绝对收益的方式去看市场,即不是跟着市场,而是按自己的节奏走,往往能得到市场的正向奖励。”杨思亮说,“一定程度上,市场是非常长期主义的,比我们想象的要长得多。”