前期笔者写了很多文章鼓励大家积极布局来着,今天市场终于大涨了,希望你们之前真的积极布局了。券商ETF甚至涨停,这个上涨力度有点大。

笔者觉得这一轮反弹短期内有望延续。

需要强调的是这次上涨大概率是熊市中的一个反弹。历来政策底都不是市场底,但也没有关系,不要纠结于短期的10%波动,投资者的眼光要放长远些。目前在主要的大类资产中,A股的性价比显然是最高的。

今天详细来聊一聊最近比较火热的短债基金,说到短债基金估计很多投资者连超短债基金、短债基金、中短债基金都分不清楚,今天我们就来普及一下。

所谓的短债基金,是一类特殊的纯债型基金产品。这类纯债基金主要投资于较短期限的债券及货币市场资产,组合久期通常在 3 年以内。因为投资债券组合的久期较短,因此被称为短债基金,与之相对应的就是中长期纯债基金。

短债基金一只主打“货币增强”或“理财替代”定位,因为它的收益整体比中长期纯债基金差些,但比货币基金略好些。如果你对流动性要求不是很高,投资期限在3-6个月,那么短债基金比较适合你。

中国的第一支短债基金是嘉实超短债,这只基金是在2006年4月就成立了。然而过去10多年的时间里,但短债基金尴尬的定位在很长时间里阻碍了短债基金的发展,毕竟短债基金流动性不如货币基金的同时收益也没比货币基金高多少,而且收益性不如中长期债券基金,所以短债基金发展的一直不是很顺利。笔者在2016年3月份的文章《短期纯债型基金值得投资吗?》中甚至说:

这类债券的收益偏低,资产增值效果不如中长期纯债基金,而申购赎回的时间比货币型基金长。作为投资者,我们可以忽略这类型基金。

回头看,这个结论有一定的偏见,但也代表了当时市场环境下的普遍观点。

直到2018年,情况开始起变化:

1、伴随着货币基金收益持续下行,货币基金吸引力不佳;

2、债市回暖增加了短债基金吸引力;

3、在货币基金T 0赎回提现额度不得超过1万元的规定出台后,货币基金的流动性一下子差了不少。而短债基金要比中长期债券基金流动性更好...

这种背景下,短债基金迅速大火。于是乎,很多基金公司开始发行短债基金或者将其他基金转型为短债基金。要知道,现存的短债基金中有一半是2018年以后成立的。

说到短债基金,投资者需要了解的时候短债基金之间还是有不少差别的。按照短债基金的债券投资期限的可以把短债型基金分为“超短债”、“短债”和“中短债”三种不同类型的短债基金。超短债基金的债券组合久期一般在270天以内,而短债基金的债券组合久期一般在0.5-1年,中短债基金的债券组合就起则在1-3年。所以虽然都是短债基金,显然超短债基金和中短债基金在投资固定收益资产的久期上差异还是蛮大的。

目前市场上值得关注的短债基金包括博时安盈A/C、大成景安短融、广发安泽、嘉实超短债、金鹰添瑞中短债、金鹰鑫瑞、鹏扬利泽、平安大华短债A等基金。其中,嘉实超短债的定位是“超短债”,平安大华的定位是“短债”,金鹰添瑞中短债的定位是“中短债”,大成景安短融的定位是“短融”。这些短债基金在产品设计方面还是有一定的差异的。当然也有一些像博时安盈、鹏扬利泽等短债基金从基金名称上看不出来它们的具体分类。

从投资期限上看,光大超短债和创金合信恒利超短债主要投资于剩余期限在270天以内的债券资产,这两只基金是名副其实的“超短债基金”。

而嘉实超短债虽然名叫超短债,但这只基金合同中规定的债券组合久期在0.5-1年之间,所以这只基金和博时安盈、大成景安短融、融通同源短融及平安大华短融类似,属于“短债基金”。

而金鹰添瑞中短债、人保鑫瑞中短债、财通资管鸿益中短债、鹏扬利泽和金鹰添祥中短债则主要投资于剩余期限在3年一类的中短债全为主,这几只产品算是“中短债基金”,

在短债基金中,最近一个月博时安盈的回报数据最好,但从今年中报的数据看这只基金的杠杆在几只短债基金中也是最高的。据说,该基金的杠杆已经降下来了,最新的数据应该是105%左右。

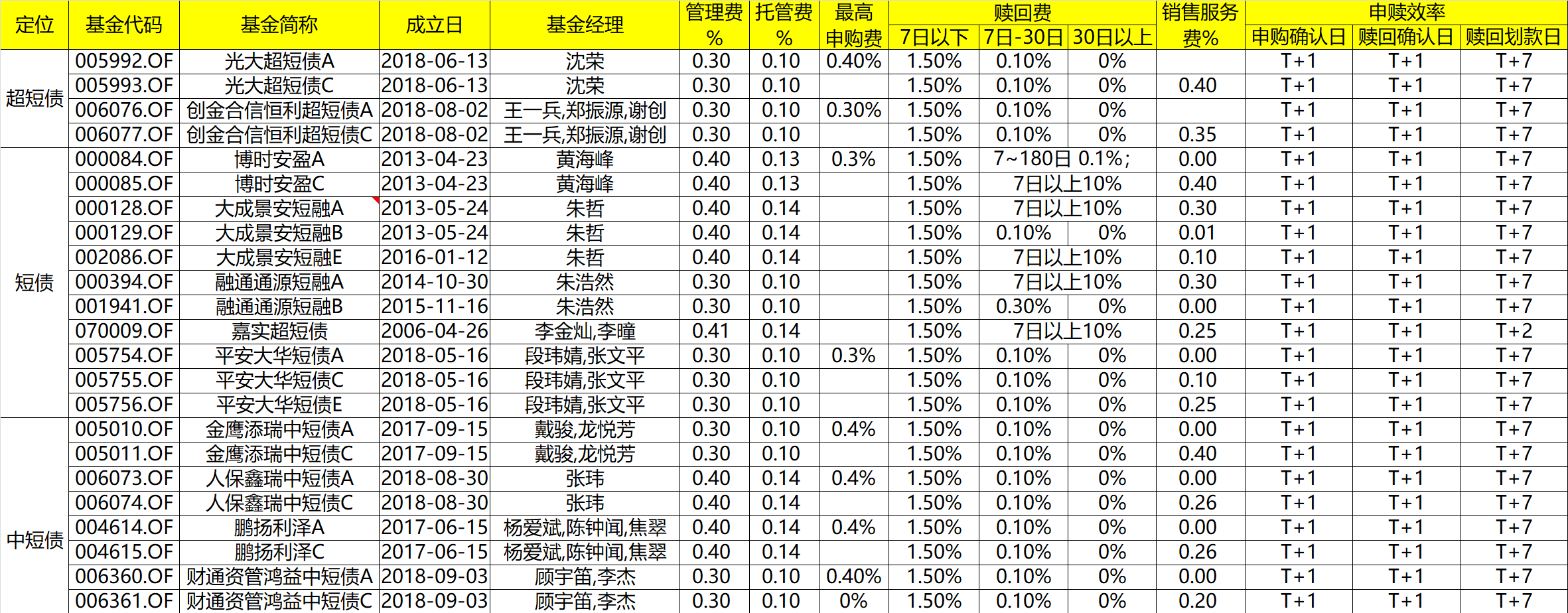

下面是市场上主要的短债基金的信息,供大家参考。(可以点开放大看)

当然现在市场上还有一些基金,基金类型还是普通的纯债型基金,但实际是按照短债基金来运作的,这些基金包括广发安泽回报。这些基金不少正在走转型的流程中。因为转型前,这些基金费率还是按照普通纯债基金的费率收费,这样的费率很没有竞争力。

相关话题:#债券基金#