近日,一场始料未及的海外风波来到了全球投资者面前,日央行由鸽转鹰触发日元急升,引发“蝴蝶效应”,日股也成为了全球风险资产去杠杆模式下的“风暴眼”。

本周一记忆犹新,日韩股市一度触发熔断机制,恐慌席卷,而崩溃式下跌后次日又迎来了暴力式反弹。这么多年来,市场总是用情理之中、又意料之外的方式不断告诫我们,什么是风险、什么是周期。

本轮海外震荡行至何处?如何理解和应对?此时此刻,我们又有很多心里话。

海外风波始末 意料之外、却又情理之中

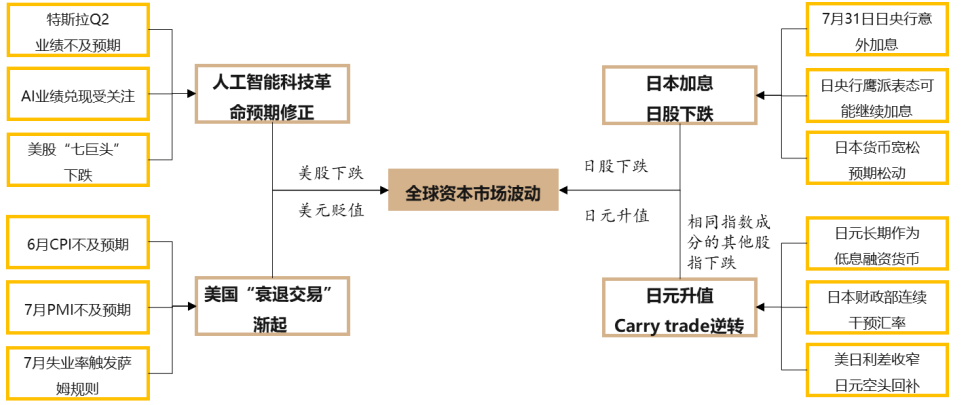

投资者对“黑色星期一”仍心有余悸,它是海外股市本轮调整的“风暴眼”,一张图可以清晰解释海外市场“黑色星期一”的四重要素。

海外市场黑色星期一的四重要素

来源:德邦证券研究所

从亚太股市来看,本轮调整的原因有三:美国经济数据低迷,市场担忧情绪加重,一旦美国出现经济衰退,日韩等外向型经济体受冲击较大日本央行加息导致“套息交易”平仓,产生流动性压力亚太股市以及美股前期涨幅较大,本身也积累了调整的压力。

可以看到,日本央行加息,引发套息交易反转,是太平洋上煽动翅膀的那只蝴蝶,成为了本次全球资本市场动荡的导火索。所谓“套息交易”,简单来说就是借入低利率的货币,投入高回报率的资产。

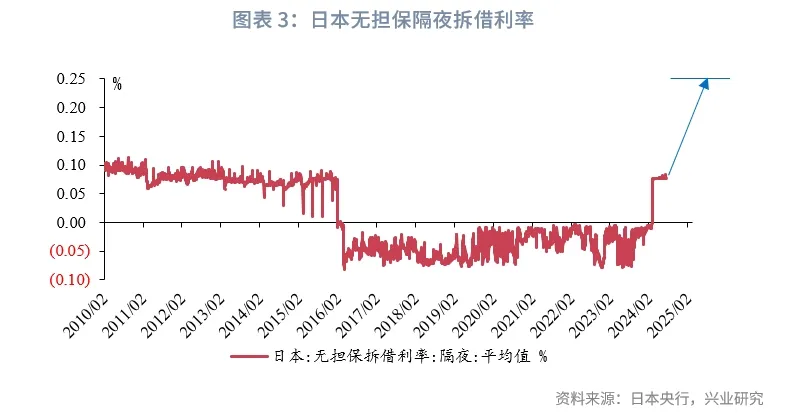

日本是具备发达金融市场的经济体中利率最低的,1998年以来绝大部分时段政策目标利率均在0.3%以下,且较长时间处于零利率和负利率状态,日元天然成为了全球套息交易最主流的融资货币。

这种交易最不利的环境是日元持续升值,一则资金成本上升;二则如果包含美元贬值助推,往往对应外部市场预期投资回报率的下降。成本收益预期一起变化,套息交易平仓压力往往较大。平仓又会进一步带来流动性压力在不同市场间的传导。

7月31日日本央行加息落地,且日本央行表示不排除后续继续加息。“屋漏偏逢连夜雨”,美国7月非农数据强化了衰退预期。两种预期冲击叠加作用之下,美元贬值、日元升值,全球套息交易掀起平仓潮。

暴跌之后又是暴涨,8月6日亚太市场迎来大幅反弹,这意味着,部分资金在博弈错误定价机会,8月7日市场情绪平稳,这场“意料之外”、却又“情理之中”的风暴,过去了吗?

我们分析来看,“套息交易”逆转的两大关键假设——美国衰退、日本持续加息目前尚无进一步证据,综合判断亚太股市持续性下跌的可能性较低,后续关注两大关键假设。

其一,美国是否出现衰退尚未确定,对日韩等外需冲击尚待观察。美国7月非农数据虽然超预期转弱,但绝对水平不差,距离经济衰退仍有一段距离;此外美国处于主动补库存阶段叠加消费相对稳定对经济形成支撑。

其二,日韩各国央行密切关注股市表现,若出现持续下跌,可能及时采取措施。8月7日日本央行副行长内田真一出席金融经济座谈会时表示,在市场不稳定时,不会加息,有效安抚了市场情绪。

资料来源:

《【广发宏观】如何看本轮海外“套息交易”及其影响》

《【粤开宏观】日股大幅波动,亚太股市剧烈震荡:虚惊一场,还是趋势反转?》

当然,这场席卷全球的风波是否在此刻完全平息当前也并没有一个确切的答案,投资者需保持耐心,避免因恐慌而做出非理性决策,等待市场情绪逐步稳定,再做进一步的投资布局。

——话说回来,风波背后归根结底其实是周期。涨多了就要面对调整是周期,“煽动翅膀的蝴蝶”-套息交易逆转又何尝不是周期。

仅15个基点的加息就引发如此大的波动?事实上,此前做空日元净头寸达到历史高点,日央行转向成为“最后一根稻草”罢了。趋势交易的负反馈力量,集中交易带来负外部性。这种内外投资者预期同时反转,抛盘者众,而接盘者寥寥,负外部性触发了大跌熔断。

这就是资本市场,意料之外,却又情理之中。

海外风波启示 恐慌并不比狂热更理性

经历了一场全球风波,我们有一些关于投资的思考,也在此分享给大家。

其一,再好的预见在市场的非理性面前都是无力的,投资中时刻要有底线,给自己留点余地。

投资的世界里,每过一段时间总有人会跑出来告诉你,他已经预见了未来。所谓言之凿凿,如指诸掌。既有仙人指路,似乎我们最应该做的就是赶紧上车,然后指望这些预见的未来会成为真正的未来。

然而,事实证明投资的世界并不如我们期望的那样易于预测,过去几年,任何一个主流叙事最终都难逃随机性的魔咒。每个故事都有他合理的地方,但我们也很难避免这些故事在过程中被市场中过度演绎,再好的预见在市场的非理性面前都是无力的。

“世人慌慌张张,只为碎银几两”,但君子爱财,取之有道。每一份资产价格起伏的背后,关系着众多家庭的幸福,是无限的牵挂和寄托。

黑天鹅总是突如其来,无论何时,做好风险防范,用闲钱投资,做能够看得懂、符合风险承受能力的投资,分散配置、别加杠杆、别横冲直撞、保持冷静、遵循纪律。

其二,波峰低谷更要提防,对人性的敬畏和对资本市场的敬畏,把自己放在弱者位置上。

是的,将自己放在弱者的位置上,承认自身能力圈的局限性、承认市场运行的客观性,认识到持续上涨和下跌都是不长久的,寻找长期来看确定性和胜率更高的东西。

不要想战胜市场,它的脾气千变万化,多少年来,想要探寻的人如麻如黍,最终成功者似乎不知凡几,那么操作上,自然要知道波峰低谷变幻莫测,追涨、抄底也要保有些提防。

我们常讲的“资产配置”,便也是一种弱者思维。

即使是专业投资者也需要做一定的资产配置和风险的分散。一提到“多元化”可能想到的是“平庸化”。但事实上,马科维茨提出“多元化是唯一的免费午餐”的时候并不以牺牲收益为代价。投资者产生的资产配置往往平庸的印象主要由于对驾驭周期的痴迷。

我们总想在周期低点重仓,在周期顶点一键清仓。但牛熊周期一再教育我们,事后诸葛亮不等于事前诸葛亮。能比较好的做到底部买入,顶部卖出的是非常少的。与其如此,我们倒不如退一步,从此不再假设自己是神人。

把资产配置钻研透了,往往能够取得合理的收益,也有较大概率战胜通胀。这对于广大投资者而言可能就够了。以考试为例,70分到手了,在此基础上,在某个时空环境下,把一些附加题也做对,那再好不过了,但不是我们的基本盘。

其三,回归这事总会发生,恐慌并不比狂热更理性,逃不开的就是人性与周期。

资本市场之所以存在牛熊,很大一个因素就是人性。哪怕前人总结了诸多经验,很多大师把一生的心血都写入书中,但依然无法阻止人性的贪婪和恐惧。

越是艰难处,越是修心时,投资本来就是一场修行,枯燥而艰难,经济学家保罗萨缪尔森说的很形象:就像在等候油漆变干,坐看小草生长。

不同的是,过程中资产的价格动荡往往带来内心的不能安宁,着急、痛苦、焦虑使得我们的投资纪律变形,其间的大浪淘沙与后来的浴火重生,唯有时间这个沉静而恭谦的观察家在见证。

在过往的三个阶段,2007年10月憧憬“黄金10年”,2015年5月追逐“互联网+”,2021年2月觉得茅指数和宁组合是永恒的赛道,都是极致的贪婪。

而在1664点、“熔断”后和2018年年底,市场又非常恐慌,似乎世界末日来临。一切都是人性使然,恐慌并不比狂热更理性。

不相信回归,那么终究会看不清趋势。如果你认为,A股是一个新兴市场,只有趋势,没有估值,此处必须指摘。A股的趋势确实较为极致,但这种极致的趋势只是让钟摆离中点更远,并未阻止回归的发生。

如此说来,对于那些当初“全仓纳斯达克”、不管不顾“把日经沙特买出溢价”的投资者而言,也需要静下心来再仔细思考一番。

#全球股市反弹 当前是入场好时机吗?#

#指数掘金小组#

$华夏科创50ETF联接A(OTCFUND|011612)$

$华夏科创50ETF联接C(OTCFUND|011613)$

$华夏中证银行ETF联接C(OTCFUND|008299)$

$华夏中证全指证券公司ETF联接A(OTCFUND|007992)$

$华夏中证全指证券公司ETF联接C(OTCFUND|007993)$

$华夏中证全指房地产ETF联接A(OTCFUND|008088)$

$华夏中证全指房地产ETF联接C(OTCFUND|008089)$

$华夏中证光伏产业指数发起式A(OTCFUND|012885)$

$华夏中证光伏产业指数发起式C(OTCFUND|012886)$

$华夏沪深300ETF联接C(OTCFUND|005658)$

风险提示:

1.投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区別。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效投资方式。

2.本资料仅为服务信息,观点仅供参考,不构成对于投资人的实质性建议或承诺,也不作为法律文件。

3.基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。

4.基金不同于银行储蓄和债券等能够提供固定收益预期的金融工具,且不同类型的基金风险收益情况不同。投资者购买基金,既可能按其持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

5.基金管理人的适当性匹配意见不表明其对产品或者服务的风险和收益做出实质性判断或者保证。

6.各销售机构关于适当性的匹配意见不必然一致,且基金合同中关于基金的风险收益特征与基金的风险等级因考虑因素不同,存在差异。

7.本页面基金产品风险等级由基金销售机构提供,且投资者应符合销售机构适当性匹配原则。

8.基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出承诺或保证。

9.投资者在投资本基金之前,请仔细阅读本基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。

10.本页面产品由华夏基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。

11.基金产品历史业绩不预示其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。

12.基金有风险,投资须谨慎。