- 24

- 5

- ♥ 收藏

- A大中小

#启航!2024我的资产配置计划#

资产配置计划:做中国的阿尔法,做全球的贝塔。

我通常以中国的优秀策略指数基金,即Smart Beta策略指数基金,比如价值、红利、基本面等因子指数基金,挖掘超额收益。以全球指数基金,分散组合的相关性,比如全球医疗、纳斯达克、标普500等指数。每年可以跑赢同类型基民的平均收益。

2023年的收益如图。持仓$中金优选300指数(LOF)A(OTCFUND|501060)$ $宏利消费红利指数A(OTCFUND|008928)$ $华宝标普中国A股红利机会指数A(OTCFUND|501029)$等等。

但是,中国的阿尔法的超额收益不好挖掘,而且越来越跟不上全球的贝塔收益了。所以重点分析一下如何做全球的资产配置,以及如何简单地做全球的资产配置。

最近几年沪深市场不好,很多投资者亏损累累。入市初衷是进行长期资产升值的长期投资者,最近几年也是非常容易亏损的。好像没有地方可投资。

慢慢地很多投资者放弃了初心,在市场上进行博弈,而博弈就是少赢多输,可以凭运气盈利,可是不能持续凭运气,结果还是亏损。

做长线的认为如果做短线会亏得少,做短线的认为如果做长线会亏得少。这山望着那山高,从来没变。投资的本质是把资产当成可以长期升值的资产,而不是总是要变现。这至少必须满足两个条件。

一是主观上能够穿越牛熊周期,从年龄、性格、认知、承受能力、收入、支出等方面进行评定,并能坚持初心,有耐心,有恒心;一是客观上选择长期升值的资产,通常是以权益类型为主。

最近几年,很多主观上认知、心态都很好的投资者,经历了市场不断地下跌,都坚持不住了。因为客观环境,做着做着,成长性没有了,自然没有了上涨,从而下跌变得亏损了。

但是,资产配置不只是局限于沪深市场。随着指数基金的种类越来越多,境外市场、商品等大类资产配置,都是非常方便配置的。

本质上最简单的是最好的,不去迷恋主动基金,也不去迷恋五花八门的指数基金,仅做最简单的宽基指数基金,比如沪深300指数和标普500指数一样能够做好。

因为,投资不是越复杂越好,而是越能够避坑越好。

主动基金的坑自然比被动基金的坑多。现在老鼠仓当然是越来越少了,但是基金经理的业绩排名压力,基金经理的调换,包括离职和被调换,都是不可控的因素。即使基金经理一直做,偏好也可能发生变化。即使偏好也保持一致,可能过去业绩好只是踩对了市场的节奏。而且,因为过去业绩好,很容易基金规模变大、也很容易被安排上接管新的基金,从而规模大了业绩不出众了。

而且还有规模变小清盘的因素,伤害长期投资者的利益。比如,我第一时间买了青岛本地基金公司的基金,支持一下,放的资金不多,即使这几年下跌也很正常,就当支持,也不受基金经理调任的影响。但是,基金公司又成立了别的新基金了,随后随着市场下跌,老基金的规模降低不够格了,结果都解散了,我买的两只基金都先后解散了。这点仓位,盈亏也无所谓,可是作为长期投资者,不会因为你解散了,我再跟着买你的新基金,市场上的基金有的是,除非有别的理由。

所以,主动型基金不好选,而且非常容易伤害长期投资者,这还是业绩不很差的情况。指数型基金虽然也可能解散,但是可以平移到相同的指数型基金中。

选择指数基金,就是不要在市场都很热的时候,冲入热点板块。和主动基金一样,如果仅是因为暂时踩对了行业板块,跌回来就是单杀,市场和行业板块都跌回来就是双杀,主动基金还有选标的,热点行业板块中的热点标的,都跌回来就是三杀。如果再跑偏了会是几杀?所以我们经常看到明星基金能跑赢市场,持续几年跑赢市场,当我们看到买进明星基金后,结果可能非常惨。选基金不比选上市公司容易。

做指数基金也要回避单杀和双杀,在没有泡沫的时候配置,慢慢持续买入就可以了。指数基金是个工具,而且非常透明便捷。

如果一个市场不好,也可以全球化的配置。如果全球都不好,我们也不可能到外星去。即使全换成现金,没有地方去可能也用不上了。所以做好全球组合配置就足够了。

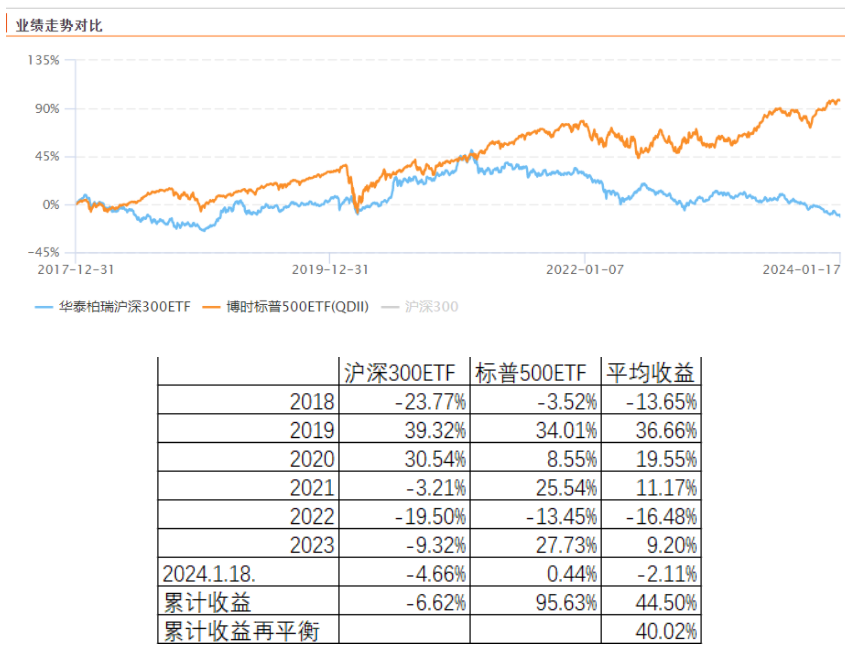

抛除后视影响,仅持有沪深300ETF和标普500ETF,2018年初以来,仍然是盈利的。

2018年1月1日至2024年1月18日,持有一半沪深300ETF和一半标普500ETF,平均收益只有2018年和2022年亏损。累计收益44.50%,如果每年年初做再平衡,累计收益40.02%。

如果加点别的指数基金?

同期,沪深300ETF、中证500ETF、恒生ETF、H股ETF、标普500ETF、纳斯达克ETF的平均收益是28.80%;如果再加上不同类型的指数基金,黄金ETF和国债ETF,八只的平均收益是33.12%。

有时候简简单单是最好的,有时候买得多了反而容易对冲了。我的一个组合是所有组合中QDII占比最多的,收益却是在所有组合中垫底,因为有了几只成长型行业指数基金。

做好全球资产配置,做好投资最基础的,从中再可以慢慢延伸。

把全球资产配置作为重点做好资产配置计划,优化调整好持仓比例,争取优秀收益。