根据支付宝官方统计数据,在余额宝上线之前,90%的支付宝用户没有做过任何理财,对货币基金更是一无所知。

2013年6月,余额宝正式上线,它的诞生让更多的人认识到货币基金,原来通过简单操作即可实现“钱生钱”,从此也打开了老百姓余额理财的大门。

上市之初,余额宝低费率、高回报的特点迅速占领市场,很快成为全市场规模最大的货币基金,品牌效应显现。时至今日,提到余额理财,余额宝依然是众多投资者的首选,“低费率、高回报”深入民心。

实则不然,我们来看统计数据:

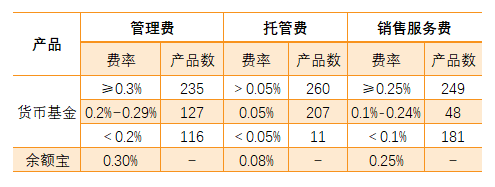

1、费率对比

数据统计标的478只货币基金(不同份额未合并计算),根据费率整体情况,将费率划分为3个等级,我们可以看到,无论是管理费还是托管费,余额宝都处于高费率产品行列;其次,衡量货币基金费率的另一重要指标——销售服务费,余额宝同样属于高费率。

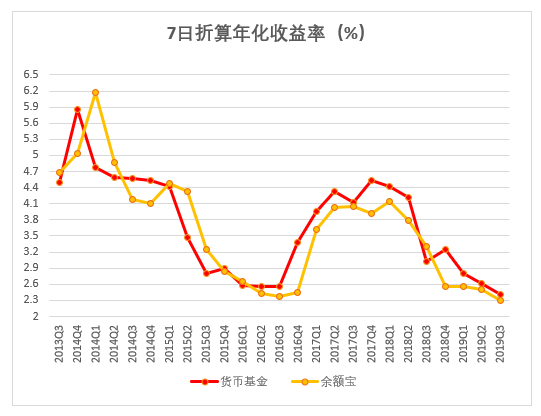

2、收益对比

统计标的不变,统计区间为余额宝发行至今(2013.07至2019.09),由于产品多达478只,因此统计产品收益的中位数参考更有代表性,请看下图:

显然,余额宝上市之初确实取得不俗的成绩,但在2016年开始,其收益处于行业平均以下是不争的事实。

如果按业绩比拼余额宝的时代已经过去,但作为一名投资者,我们应当感谢余额宝,它让我们懂得了现金管理的重要性。

构建现金管理组合

当下,余额宝这类货币基金收益直线走低,投资者也可以通过构建现金管理组合的方式来“钱生钱”。

构建思路:

1、风险可控,在标的选择上充分考虑产品的风险特征,其次才是收益贡献。

比如,同样是低风险的债券类产品,其收益通常要高于货币基金,另外,债券产品众多,要加以区分。

债券类产品分为两类,一类是利率债,一类是信用债。

利率债主要有国家或者地方政府发行的债券组成,因为有政府背书,所以风险很低,收益也略低,通常回报略高于货币基金,处于3%-4%之间(浮动)。

信用债主要是央企或者国企发行的企业债、城投债组成,相比政府背书的利率债,信用债风险等级略高,所以它给出的利率也会更高,通常收益在3.5%-5%之间。

所以,我们在选择债券基金时,应当记住以上特点。

2、流动性好,容易变现,作为现金管理,投资标的交易灵活度和变现情况都是重点考虑因素,投资者可能随时需要使用资金。

3、分散投资风险,虽然货币基金从发展至今从未出现过风险事件,但并不代表货币基金完全没有风险,因此在构建组合时我们可以从分散投资标的,分散资产类别两方面考虑。

根据以上构建思路,选择了门槛较低、方便易用的股票账户为投资通道,以低成本的ETF基金为标的,构建一只现金管理组合,同时选择中证全债指数为业绩参考。

资金分配方面,60%资金配置货币基金(银华日利),40%资金配置债券基金;另外,考虑到债券基金的风险因素,进一步分散债券类基金风险,20%配置利率债(十年国债、国债ETF),20%配置企业债(城投ETF)。

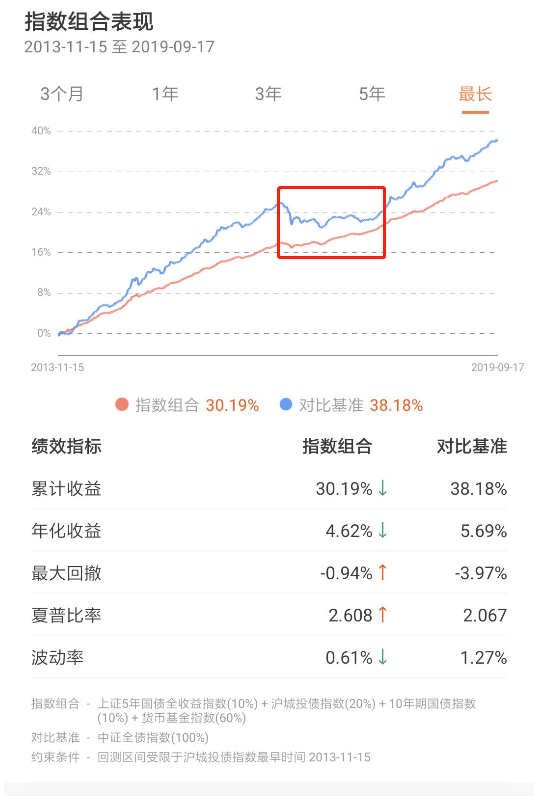

数据回测是检验理论的最佳方式,它能帮助我们还原历史行情中的表现,下面请看组合的数据回测表现:

回测区间:2013-11.-15至2019-09-17。

回测结果:年化收益:4.62%,最大回撤:-0.94%,波动率:0.61%。

从年化收益率看,构建的现金管理组合未能跑赢中证全债指数,但综合表现分析,我认为该组合更优秀,分三方面讲:

1、最大回撤,指数组合最大回撤为-0.94%,而中证全债达到-3.97%,图中的回测曲线更为直观,当中证全债指数收益达到25%时经历了资产大幅回撤的过程(图中红框处),期间持续大概一年,而指数组合表现更稳定;

2、夏普比率,指数组合夏普比率更高,表明单位资产承担的风险更低,获得的收益却更高;

3、波动率,相比中证全债指数1.27%的波动率,指数组合波动率降低50%,带来的好处是资产波动更小,更稳健,图中的两条收益曲线反映了一切。

这其中起到决定性作用的就是组合投资的魅力,虽然债券指数收益更高,但是波动也更大,对于债券基金而言,加入货币基金平滑了组合收益,降低了资产的波动,对于货币基金而言,加入债券基金则提高了组合收益。

从结果看,该组合具有波动低、回撤小的特点,收益率战胜货币基金也不在话下,完全胜任现金管理角色。

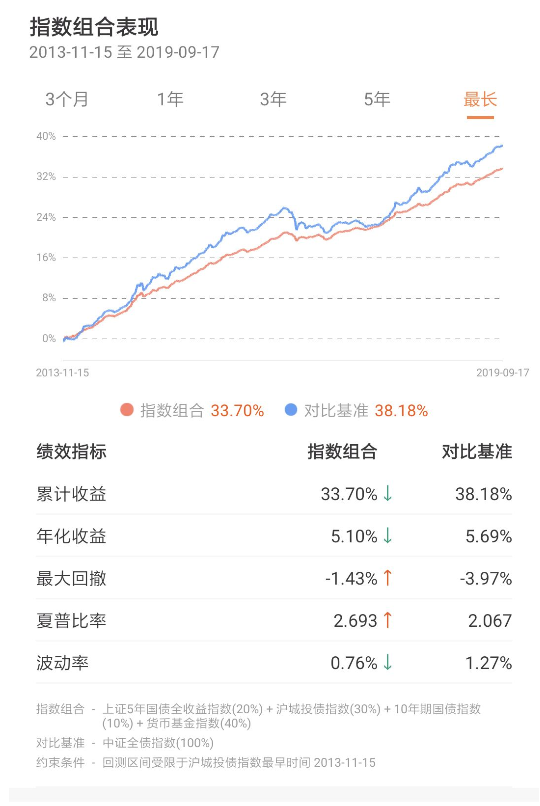

当然,一旦明白了不同资产的收益风险比,我们就可以根据个人的风险偏好来构建属于自己的组合,比如小明愿意承担更高的风险获取高回报,那么小明可以将以上组合调整为债基60%、货基40%,回测结果参考下图:

总结

年化收益:4.62%,最大回撤:-0.94%,全面战胜目前市场上的绝大部分现金管理类产品,而且该方案的替代产品众多,场外投资者也能找到对应的同类产品构建自己的组合。

由于回测工具的标的有限,货币基金只能选择银华日利,假如能将银华日利更换为一些表现更好的货币基金产品,组合的整体收益能进一步提升,年化收益轻松达4.8%以上,秒杀同类产品。

案例中的组合只需要一个股票账户即可搞定,货币ETF免手续费免印花税,另外三只债券ETF基金交易成本也是相对有优势(免印花税),此外货币ETF和债券ETF支持T 0交易,换句话说可以实现当日买入当日卖出,相对于场外同类产品,交易更灵活,作为现金管理变现也相当容易。

通过简单的现金管理组合方案,一是解决了当下货币基金收益不佳的问题,二是将资产投资风险进一步分散,从而达到既提高收益又分散投资风险的目的。