大家可能从来没有对过早进入假期这么“失望”过,毕竟,人这一辈子,放假的机会每年都有,但像现在这样,全民都觉得唾手可及的赚钱机遇,可能是五年才能一遇的。

我觉得首先,大家要把情绪摆平和一点。

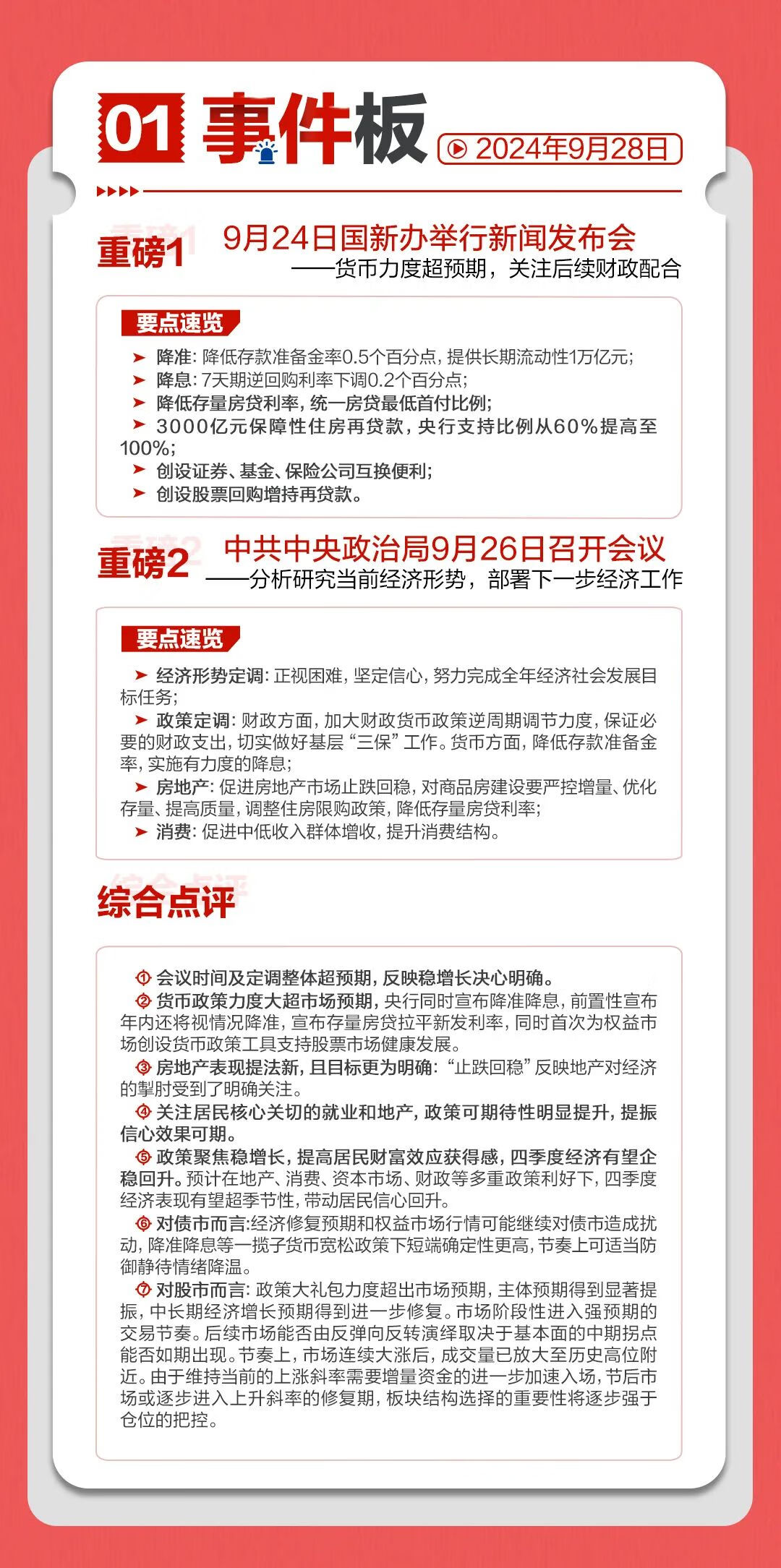

因为上周,不管是三巨头的发布会,还是周四的政治局会议,释放出的政策大转向信号,从时间维度看,都是几乎无法预测精准的(之前所说,12年以来就没有9月开会讨论经济的)。

正如《所有人如何miss这次政策大转向》里所列示的政策路径变化,这次可能是由美联储意外大幅降息,叠加了内部社会变化,共同推动的大转向,如果有人说,“正如他所料”,那你直接可以向他脸上吐口水,我,吹什么牛逼。

所以,如果你踏空了短期的行情,不要患得患失——在突然的事件来临的时候,应对,比懊悔,更加重要,毕竟你只是少赚,而非多亏,你的本金并没有影响,如果你还有本金的话。

包括,如果你在债券身上亏了钱,也不要懊恼——在突发事件面前,这都很正常,告诫自己,以后学会均衡配置,量力而为,就可以了。

......

有两个大事。

其一,上交所说做完了模拟测试,竞价交易系统接受了2倍于历史峰值的申报数量,系统表现良好。

其二,债券市场昨天调休开市,正常上班的银行和保险,以及加班加点的非银机构,把债市又卖哭了,30年国债直接上行9bps,从几天前的最低点,直接上行了接近30bps。什么概念呢,如果去看30年国债相关的ETF的话,算上明天开盘必定的暴跌,那么5个交易日,至少高位跳水6%左右,注意,是绝对值。我们中午,已经就刺激的债市,进行了速评,《懵逼的债基基金经理》。

我们就长话短说,两个问题:

第一个问题,股票市场买什么?

第二个问题,债基要不要甩卖?

我们继续结合招银理财的周度观点,来聊聊大类资产,特别是中国资产。原文在这,《现象级!大反攻!大机遇!看六板!》。看着标题风格,小编似乎有被XX报,人传人的迹象,找到了流量密码。

......

第一,先看,上周到底发生了什么?

回顾上周的大类资产分析,《历史新高的三个资产》,我们提到,2024年以来,全球有三个最受关注的资产,持续创历史新高,分别是,美股、黄金、中国长债,而一周过去后,美股和黄金还在创新高,但中债却七窍流血,大幅上行。

我们当时提出了四个问题。

1、港股是不是反弹急先锋。

当时提到,招银理财、中金等机构,都旗帜鲜明的看多港股,其中招银罕见地直接调升了港股的配置,认为短期存反弹,适度增配。那么,从事后来看,港股恒生指数,创下了1998年以来的单周最高涨幅,同时年内21%的涨幅,已经超越了标普500的20.45%,在全球市场一骑绝尘。

2、黄金是否还会继续涨。

当时提到了,如果畏高,可以考虑挂钩黄金期权的产品。上周看,黄金一度突破2700美刀,黄金看涨期权相关的产品,也纷纷敲出,喜报频传。但因为人民币大幅升值,境内金价包括ETF的表现,依然弱于全球金价的涨幅。

3、10年国债能否向下突破2.0%。

当时提到,面对由保险的配置盘主导,公募等非银的骑墙派加持的长端利率,存在过热迹象,不如保持一份谨慎,而如果债市有一定幅度的调整,反而是更好的上车时机。从结果来看,“一定幅度的调整”,直接兑现成了“要了空头的狗头”,单周10年国债上行20bps,30年国债上行超过25bps。

4、是美股太贵了,还是A股太便宜了,外资配置的讨论。

当时引用了桥水基金和新加坡最大主权基金的讨论,认为A股潜在回报很高,资产太便宜,对于价值股、蓝筹股,有增配的需求。事后来看,外资的ABC投资策略,直接从anything but china,变成了,all-in buy china,态度一百八十度大转弯。从当周北上资金来看,累计成交6304亿元,较前一周的2274亿元,直接翻了2倍左右。

那么,观察上周的四块分析,整体胜率还是较高的。

当然,发生这么大的资产价格的拐点变化,主要还是政策驱动的,招银总结的挺好,新增了一个事件板,借鉴一下,我就不赘述了,上周主要就是周二的三巨头发布会,以及周四的政治局会议,大幅修正了大家的预期,乐观预期开始占据上风。

第二,第一个大问题——股票市场买什么?

我们可以看到,在招银的观点中,继上周作出了,增配港股的决策后,本周有两个资产方向的变化,一是调高了A股的配置,理由是政策面转向,二是调低了美元,到了最低一档,基本就是看空了。

那么,在短期看好股票的基础上,两个子问题。

其一,要不要买权益?

我们认为可以买。

其二,要买哪些权益?

我们详细展开一下,个人观点,仅供参考。

1、第一个方向,公募重仓股或者行业龙头股。

这是短期的逻辑,在熊市中,因为公募基金持续失血,公募重仓股是筹码出清的重灾区,所以表舅当时建议大家远离公募重仓股。

而到了“牛市”,短期确定性最高的方向,反而就成了公募重仓股,或者说是各行业龙头,逻辑很简单,如果基民转而申购主动管理型基金,在路径依赖下,基金经理会买入各行业龙头股,另外,基民/股民也会买入各类行业指数或者宽基指数基金,这其中行业龙头又是权重占比最高的,必然持续获得被动资金买入。

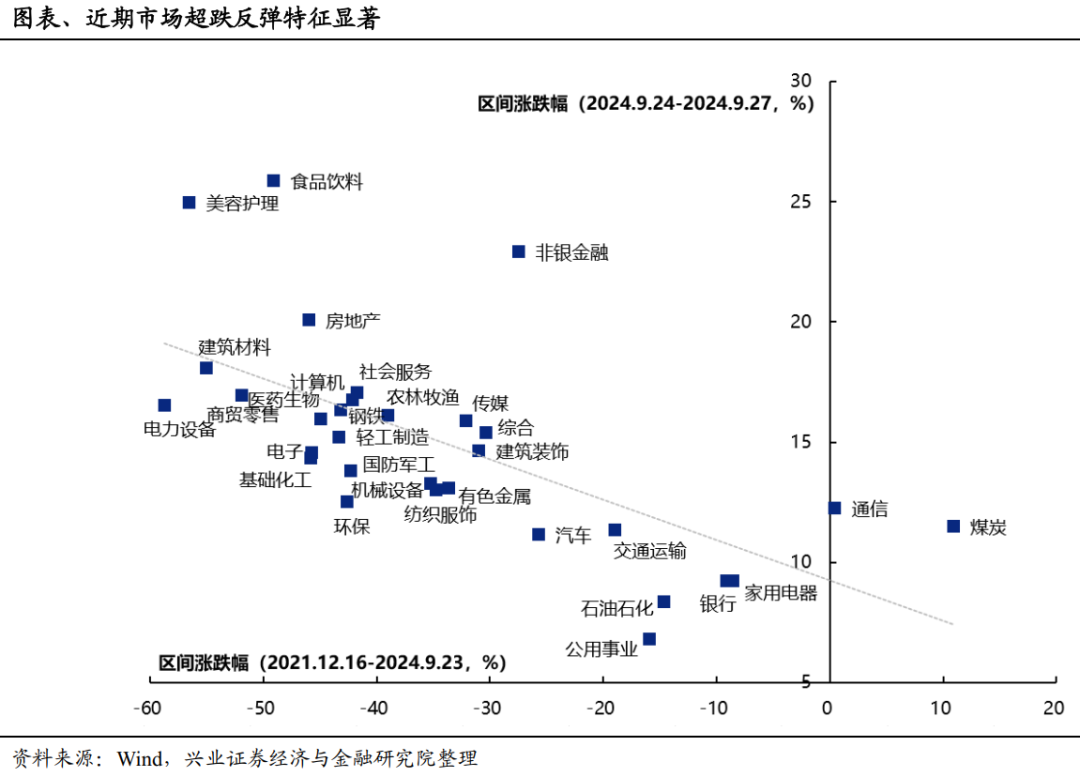

我们可以看到,兴业证券做的上周的涨幅分析,可以看到,前期(21年见顶以来)跌的越多的(横坐标的左侧),上周反弹幅度越大(纵坐标的上策)。超跌反弹的迹象明显,但可持续性,取决于这种负债端的正反馈,能否持续。

同时,中金也表示,从外资的配置来看,“EPFR被动型资金流入激增,不排除非机构投资者通过ETF大幅增持,这与A股与港股指数中权重较大的核心资产大涨现象一致”。

2、第二个方向,AI和半导体。

在科技方向中,AI硬件和半导体的业绩是相对最确定的,过去四个季度,AI硬件和半导体的业绩持续增长,但股价表现并未反应出企业盈利增长,未来,随着基民加仓,AI和半导体补涨概率比较大,基民也有惯性思维。

此外,在IPO持续收紧的大背景下,半导体行业并购重组的预期也非常强烈,可值得关注。

3、第三个方向,上游资源板块,金铜等。

这类资产,从中期逻辑看,确定性最高。

一是商品供给紧张的逻辑持续存在,在美联储降息的背景下,商品价格中枢有望持续被抬升,矿产资源价值重估带来趋势性的估值修复机会;

二是金铜股在今年,才算的上是进入业绩元年,这一块,剁手同学在前几天有聊,大家可以去看下《过去十年,为何黄金股走势不跟黄金》。

4、第四个方向,食品消费板块。

不管怎么说,A股商业模式最好的还是消费股,且供需关系也比较好,不存在严重的供给过剩问题,外资来中国,最爱买的也是消费股。

此前消费股持续下跌,是因为社会信心不足,中产消费受限,未来,提振内需扩大消费,经济复苏,社会信心回暖,最利好的就是消费股。

上周,消费股反弹幅度较大,但前期跌的也惨,距离5月高点还至少需要一个涨停,畏高的朋友等回调后可考虑。

5、第五个方向,价值红利风格资产。

具体的逻辑,正如三巨头发布会后,我们做的解读,《解读一下三巨头的炸裂发布会》。

发布会结束后,会里又出台了首份市值管理指引文件,明确了指数成分股与破净股的市值管理具体要求,这也有助于被低估的优质资产进行重新定价,尤其是破净幅度较深,但盈利能力稳定的央国企。

其实,更大的逻辑在于之前聊过的,后房地产时代,土地财政难以为继后,地方财政需要转型,盘活地方国有资产,转向股权财政。

6、第六个方向,港股,港股,港股。

逻辑就很简单,之前看好港股,在于股价=估值*盈利,美联储降息,抬升港股的估值,且港股的价值股、高股息板块,受到南向的保险资金等的青睐,而随着国内政策转向,港股的盈利端,亦存在拐点的可能。

要注意的是,港股在十一期间,仅仅十一当天休市,二、三、四、七,正常交易,所以,如果想国庆期间,继续“交易”中国资产的(不能继续买卖,但资产价格实际还在交易变动),可以买港股的ETF或者场外产品,最后一列,是场外的份额。

另外,多说一嘴。

必须多说一次的是,上述说的逻辑,都是基于政策可持续性和效果不确定之下,偏短期的逻辑,特别是前四个方向。

如果觉得自己的择时、行业判断能力,不足以应对未来一段时间,必定快速变化的市场,那么,不妨考虑跟投表舅在跟投的基金投顾组合,或者选择偏稳健和确定性的多资产理财,比如之前一直推荐的红利和价值相关策略,包括上周由于上交所事故,发生下跌,但后续修复可能性很大的量化策略,具体可以看这里,《理财产品是如何抓权益市场反攻机会的?》。

包括我们之前提到的,比较纯粹的深度价值派,对港股介入较多较早的,招银的张英的那个明星产品,已经创新高了,成立以来,30个点了,这种产品,就更适合推荐给那些着急上车,但是偏小白的投资者。

第三,也是第二个大问题——债基要不要甩卖?

这个问题,触及灵魂了。

我们看理财子的观点,和上周相比,招银继续调高了红利+的等级,红利确实依然是确定性最强的主线,特别是上周金融监管总局司长提出的,要继续推广保险投资私募大基金,利好高股息板块。

但与此同时保持了债券+的配置等级,同时在观点中,也提到,虽然短期市场波动会加大,但中长期依然可以看到信用债中枢下移的趋势,节奏上需要关注资管机构负债端的情况,其实主要就是看公募、理财的被赎回情况。

那么,债基,到底要不要赎回。

我觉得,有三种情形。

1、你持仓以短债基金、存单指数基金为主的。

那就不太用动,资金面并未发生转向,资金还是松的,反而逢跌可以加仓,这也是我们上周周四周五跟车,表韭纯纯的债的逻辑,短期虽然可能亏点钱,但持仓以短债和货币为主,修复也会比较快,反而从更长的维度看,获得更高的安全垫。没有调整,之前的债券收益率,确实是买不下手。

24年债市的调整,和之前最大的区别在于,在市场的调整期,理财资金净值的稳定性,大幅提高了,这对减缓负债端的负反馈有很大的帮助。

2、你持仓以长债为主。

建议你再平衡一下,这个再平衡动作,可以是减仓一点,也可以是买一些权益,对冲一下,比如按长债的持仓规模的10%,买一些上证50或者沪深300。

从长债的性价比来看,目前2.25%左右的10年国债,已经比2%的MLF高了0.25%了,这个价差,在历史来看,也是比较高的了,目前已经具备了配置的性价比,特别是对于银行而言。

但30年的国债不好说,因为配置盘只有保险,而目前10年和30年的期限利差本身就过小。

而长债最大的风险,还是在于,配置盘可能会一直想等等,但零售端的基民,提前赎回,这会导致阶段性的买卖力量失衡。

所以,对长债,继续谨慎,等待右侧,这样的性价比会更高。

3、如果你想加仓。

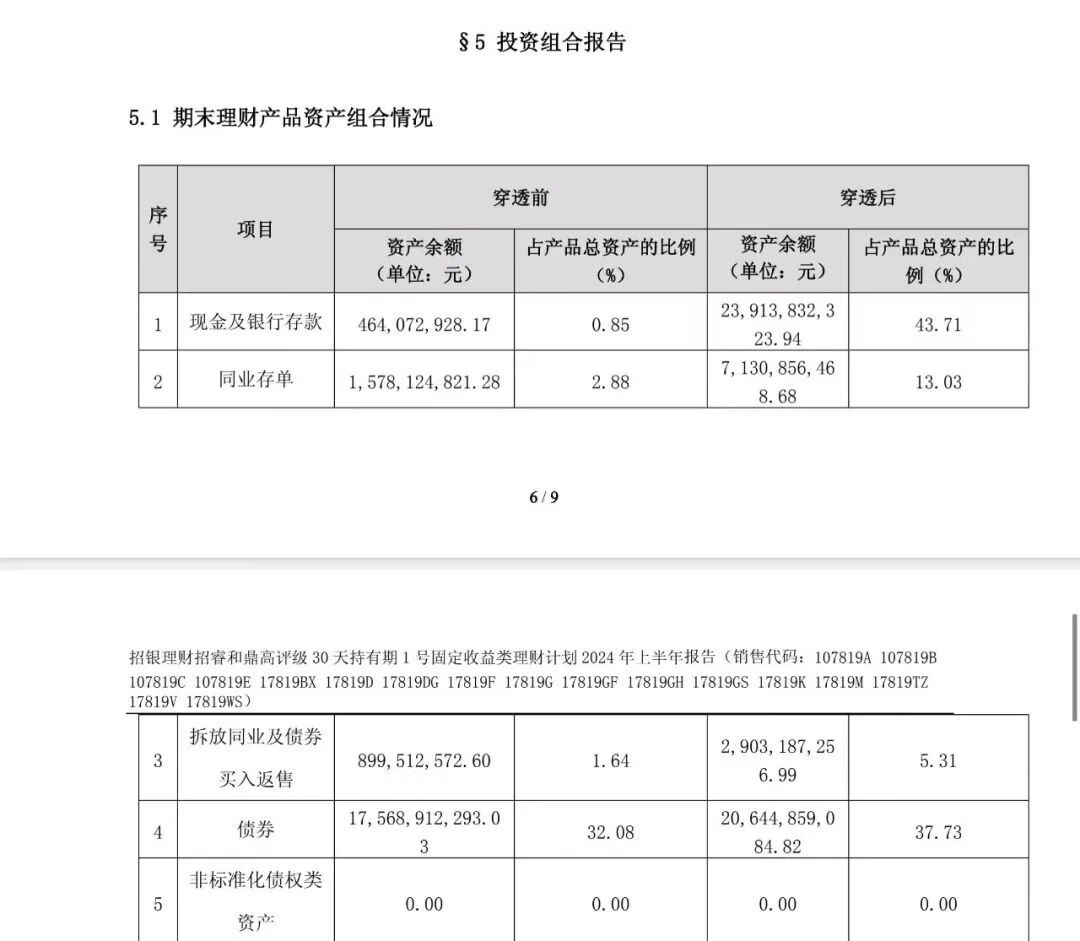

那么,季末,因为最后一天了,你首先得买按周一净值确认,可以享受到假期收益的产品,其次,优先买存款配置比例高的产品,主要是理财产品,因为存款不会有估值波动。

这个比例,可以买之前,看一下产品的季报,会披露的,比如下面这种。

第四,老生常谈,讲讲资产配置。

说点心里的话。

证监会上周提到的,对公募基金下步的改革,其中一条,是推动基金投顾业务转常规,也就是说,之前,基金投顾业务是申请审批制,只有部分基金公司能做,以后可能就是类似注册制,只要基金公司的人员安排、投研能力符合监管设置的标准,就可以申请牌照,开展基金投顾业务的展业。

从实际的情况来看,市场是未知的,资产价格是充满波动的,所以,一味地劝说投资者,进行价值投资,长期投资,是没有意义的,特别是当下这种纯粹渠道驱动、排名驱动的销售模式。

要想真正实现公募基金的长期投资,让公募的资金作为长期资金入市,基金投顾,是最重要的一个载体。

所以,我们对基金投顾业务的前景,依然充满了好奇和信心。

从我们自己跟投的角度看,我们在一开始,就是从终局的思维,去做了长期跟投的准备。

一是增加海外配置的比例,实现真正的分散化投资,所以跟投了表韭全球资产配置。并且即使在海外投资上,我们也持续提醒大家要均衡配置,不要单调任何板块,也要谨防追高的心态。

二是认为A股的投资会往被动指数化大踏步发展,所以跟投了表韭量化指增精选。

三是认为债券基金的营销上,存在严重的动量销售倾向,投资者行为往往有不理性的一面,所以我们跟投了表韭纯纯的债,其实是希望在跟投的过程中,帮大家消除债券市场的信息不对称,给大家一些理性的声音。

继续诚挚邀请大家,成为我们我们跟投路上的同路人,在天天基金上,搜索关键字,表韭,就可以了。

对了,我们大概率,继续跟投一下,表韭量化指增精选。

就说这么多。

......

#A股收复3000点 后市怎么看?##重磅!央行降准0.5% 啥信号?#牛回速归!A股迎暴涨 你打算如何操作?#

$表韭全球资产配置$$表韭量化指增精选$$华夏港股通精选股票发起式(LOF)C(OTCFUND|012884)$$华夏恒生科技ETF发起式联接(QDII)A(OTCFUND|013402)$

$华夏中证港股通央企红利ETF发起式联接C(OTCFUND|021143)$

$华夏恒生互联网科技业ETF联接(QDII)C(OTCFUND|013172)$