最近听朋友分享二胎家庭日常,可把我乐坏了。

俗话说,老大憨,老二精。

朋友说,家里有了二胎才知道,夹缝中生存的“老二”真的很会察言观色,特别是,在老大出现“瓶颈期”的时候,老二可会“抢风头”了。

事实上,朋友的孩子并非个例,心理学家凯文莱曼曾经出过一本书《排行的秘密》,书中就揭示了出生顺序不同对人们性格的影响。

书中提到,

老二的性格形成比较随机,他们会“向上看齐”,向老大学习并竞争,如果赶得上老大就会模仿;

甚至竞争力足够强时会“角色互换”,取代老大;

如果赶不上老大,老二还会另寻方向。

所以,老二往往性格方向多样,适应能力很强,很多创业者、企业家,常常都是排序在中间的孩子。

图片来源:网络

转念一想,你别说,指数大家庭里面也存在“排行效应”呢。

11月15日,创业板发布了开板以来的第一只中小盘风格指数——创业200指数,作为首批跟踪该指数的ETF,创业板200ETF华夏(159573)也在12月4日起火速发行。

过去,我们投资创业板主要有两只宽基指数:创业板指(创业板市值前100只股票)和创业板50(创业板市值前50只股票组成),可以说都是代表创业板大市值公司的“老大”指数;而创业200指则是选取剔除创业板指后市值最大的200只股票作为样本,是代表创业板中小盘风格的指数。

简单来说,创业板200和创业板指的关系,就是指数家庭中典型的老二和老大。

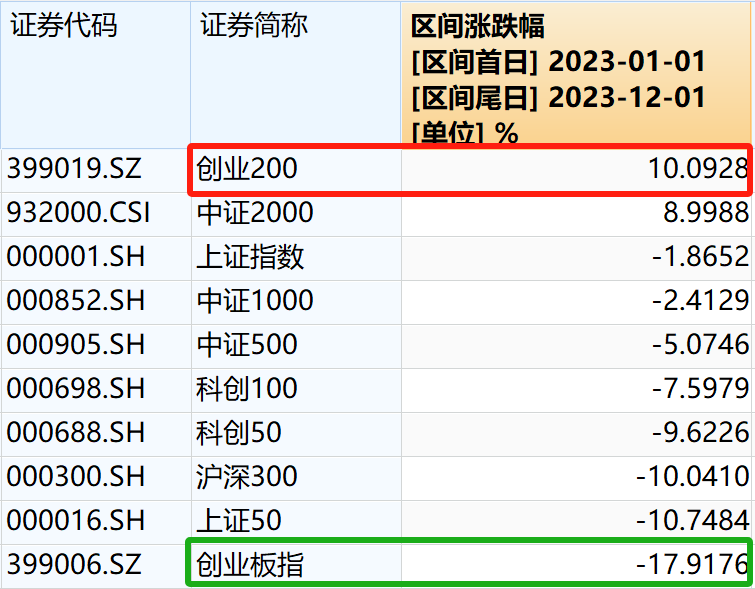

之前我们说过,创业板已经处于历史上第三轮底部,今年以来,创业板指加速下跌,截至12月1日,创业板指今年累计跌幅已经接近18%,这个表现还是有点差强人意的。

但是,就在“老大”进入“瓶颈期”的时候,刚刚官宣的创业板“老二”,却悄悄惊艳了所有人。

数据来源:Wind,截至20231201

Wind数据统计显示,截至12月1日,创业200指今年以来累计涨幅超过10%,在A股主要宽基指数中涨幅第一(当然北证50除外),成为指数市场中的一匹黑马。

是不是跟家中“老二”抢风头的镜头有点相似?

其实,创业200指的特点还不止如此,仔细分析下来,我们发现,原来,家里面排行“老二”拥有的那些性格特征,创业200指也有很多相似之处呢。

一起来看看。

01

创业板家的“老二”指数:中小盘风格突出

一“出生”就抢了“老大”的风头,创业板家的“老二”究竟是个什么来头?

来看看创业200指的编制规则:

剔除成交额后10%的股票;

剔除创业板指样本股以及总市值排名前70名的股票,选取总市值排名前200名。

简单来说,创业200指就是选取剔除创业板指后市值最大的200只股票作为样本,主要覆盖创业板市场中的中等市值标的,和创业板指形成了市值规模的互补。

创业板指是代表创业板大市值规模的“老大”,稳重、有责任感;创业板200就是表征创业板中小盘风格的指数,新锐、成长性更强。

从成分股的市值对比上,可以很清晰地发现两者的区别。

数据来源:Wind,财商侠客行,截至20231201

截至12月1日,创业200指成分股平均总市值为103.66亿元,市值中位数为88.78亿元,60%的成分股市值低于100亿元,与创业板指247.64亿元的市值中位数形成明显的规模分层,从规模风格来看,更接近国证2000指数,有非常鲜明的中小盘风格特征。

在今年“市值下沉”的投资偏好之下,创业200指可以说是生逢其时。

02

“老二比猴精”:“有眼力见”,反应敏锐弹性大

创业板指作为创业板龙头的代表,向来不乏资金关注,就像每个家庭中的“老大”,总有一股“唯我独尊”的自信和勇气。

而创业200指作为家中“老二”,则显得更加灵活,具备更强的市场敏锐度、更高的弹性和突出的长期回报。

我们不妨复盘一下创业200指基日(20120629)以来的表现,看看创业板家的“老二”究竟有什么特点。

长期回报更佳,但波动更大

表:指数长期回报

数据来源:Wind,20120629~20231201

自基日(20120629)以来,创业200指已经有超过10年的业绩记录,指数的长期回报还是相当不错的。

截至12月1日,创业200指过去十年多累计回报达到234.67%,区间年化回报率超过11%,从长期维度上看,相对“老大”创业板指还是具有明显优势的。

当然,在业绩高成长的同时,创业200指的波动也更加明显,基日以来年化波动率超过30%,但这也与创业板整体高成长高弹性的特征相符。

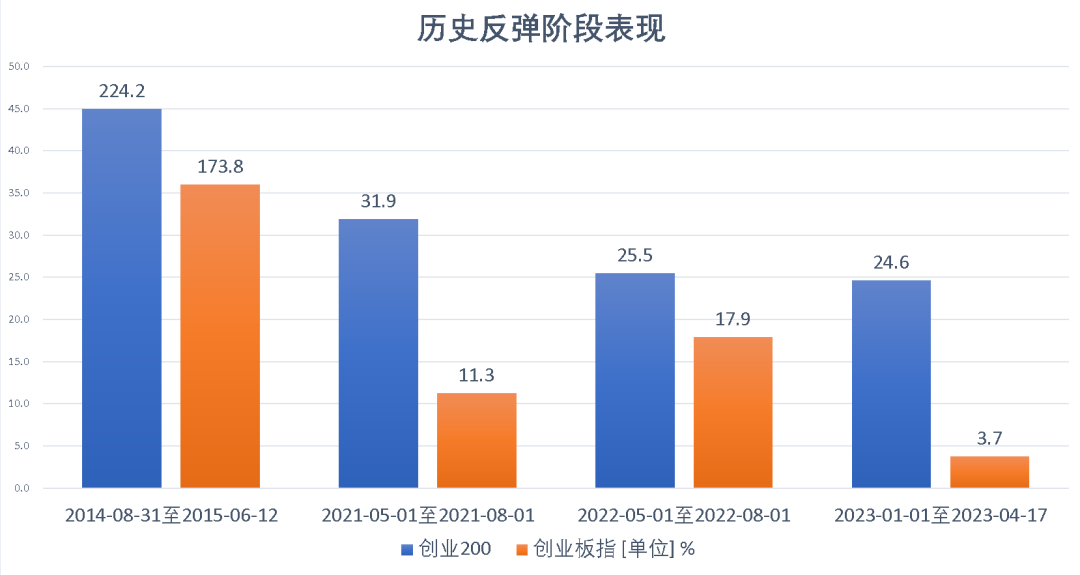

市场上涨初期弹性更强

一般来说,在市场企稳反弹的阶段,中小市值风格的股票更容易获得资金的青睐,因此,市场上涨初期,中小盘风格指数往往表现出更高的弹性。

数据来源:Wind,财商侠客行

复盘创业200指的历史表现也能发现这一点:

在2014~2015年的牛市阶段、2021年疫情之后的市场反弹阶段、2022年5月份的阶段性回暖行情以及今年年初到4月份的反弹行情当中,创业200指相对于创业板指以及市场整体,启动更早、涨幅更大,表现出了更高的收益弹性。

差异化、互补性

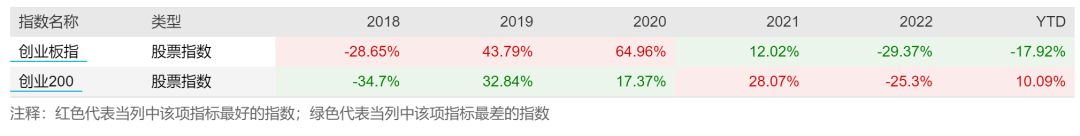

A股是一个风格多变的市场,大小盘风格轮动明显,从年度表现来看,在不同风格的市场年份当中,创业200指与创业板指则体现出差异化、风格互补的特点。

表:指数年度回报

数据来源:Wind,截至20231201

比如,

在2019、2020年以核心资产、白马股为主的行情当中,代表大市值风格的创业板指明显表现更佳;

但在2021年市场风格转换,在成长主导的行情当中,创业200指涨幅明显更大;

在今年以来市值下沉的市场偏好当中,中小盘风格的创业200指更是在一众宽基指数中脱颖而出,逆势上涨10.09%,与创业板指形成了明显的差异互补。

03

“老二成长快”:高成长优势明显

朋友常常向我吐槽,说家里的老大是“照书养”,一路走来老费劲了,反观老二,近乎散养,但学东西可快了,走路认字都比老大早。

在凯文莱曼看来,这其实是“榜样作用”,老二的特点就是会“向上看齐”,从小就开始默默向老大学习并竞争。

这一点在创业200指身上也非常明显。

创业板是A股成长风格的代表,14年来,一直是高成长优质企业的聚集地,长期跑赢市场平均水平。

截至2023年12月1日,创业板上市公司数量已达1327家,总市值超过11万亿元,成长势头强劲,市场交易活跃。

而创业200指作为创业板中小盘风格的代表指数,聚焦一批创业板规模中等的高成长公司,其“向高成长看齐”的业绩特征也更加明显。

根据Wind数据,截至2022年年底,创业200指成份股过去3年营业总收入增速中位数达到71%以上。

截至2023年12月1日,创业200指数2024年预测业绩增速高达57%、大幅超过创业板指的36%左右的水平,也远高于平均水平20%左右的其它主流宽基指数。

高成长的背后,是研发投入的持续加大。

Wind数据显示,从2020年至2022年,创业200指成分股研发支出同比增速从9.6%增长至17.3%,成为支撑其高成长的基础。

04

“老二还是天生的创业者”:科技风更突出

凯文莱曼做过一个统计,美国总统多数是家中的老大,或者领导者的角色,而很多创业者、企业家,往往是家中的“老二”。

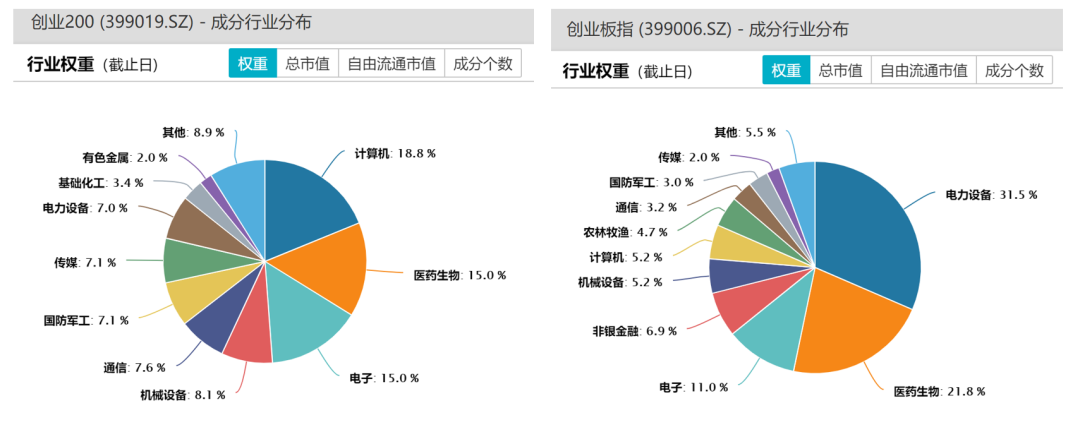

这在指数家庭中,则体现为不同的行业侧重,创业200指行业配置更分散、新兴行业覆盖更广泛、科技风更突出。

行业配置更分散

根据申万一级行业分类,创业200指前五大权重行业分别是:计算机(18.8%)、医药生物(15%)、电子(15%)、机械设备(8.1%)和通信(7.6%),合计占比64.5%。而创业板指前三大权重行业合计占比就已经达到64.3%。

相对“老大”创业板指,创业200指明显在行业配置上更加多元、分散,有利于享受数字经济、人工智能、创新药等相对更前沿的新兴产业成长红利。

科技风突出

如果将权重行业进一步细分,可以发现,创业200指权重占比靠前的二级行业分别为软件开发、IT服务II、通信设备、军工电子和化学制药,新经济特征显著,有着浓浓的“科技风”。

看一下指数的十大权重股,可以发现,创业200指还是创业板新兴产业隐形冠军的聚集地,麾下纳入了不少高科技细分领域的龙头,比如新易盛是光模块龙头、精测电子是面板显示检测龙头、兴齐眼药是眼科龙头、中航电测则是军用传感器龙头等。

我们特地统计一下创业200指与市场主要指数的相关系数,结果发现,今年以来,与创业200指最像的,一类是同样代表中小市值风格的国证2000、中证2000,另一个竟然是人工智能指数(AI指数)。

数据来源:Wind,截至20231201

发现没,创业200指与人工智能指数的相关系数竟高达0.9!

这也同样说明了,创业200指高科技特征明显,有着浓厚的“科技风”,有望受益于未来人工智能行情的持续演绎。

05

结语:今年以来悄悄逆袭,创业板200如何布局?

最近在看凌鹏的新书《周期、估值与人性》,凌鹏曾经三次获得新财富策略分析师第一名,在这本书里面,他深刻复盘了A股的历史,其中有一段关于创业板的探讨,我觉得挺值得思考的。

他指出,创业板在2013~2015年,2019~2021年两段行情当中表现都非常好,但是,这两个时期的创业板实际上已经“完全不同、物是人非、沧海桑田”。

他通过对创业板指的权重股进行分析后发现,在2013~2015年的行情中,创业板指更偏重移动互联网;而在2019~2021年的创业板牛市当中,创业板驱动力主要集中在新能源和疫苗(包括CXO)等行业中,凌鹏认为,当时创业板能够崛起,其实是“沾了新能源和CXO的光”。

这说明,创业板之所以能够持续给投资者带来回报,其背后原因不在于“稳定”,而在于其不断有代表新趋势、新未来的行业和公司的成长和加入。

而创业200指作为表征创业板中小盘风格的成长指数,覆盖更多前沿新兴产业,能够更敏锐地“探测”到符合时代特征的行业和公司,可以说是未来创业板成长黑马和牛股诞生的沃土。

结合我们前面的分析,创业200指作为创业板家的“老二”,还具备以下性格特征:

主打“市值下沉”,中小盘成长风格,更灵活;

“高弹性”,长期回报佳,与创业板指风格互补;

“小而美”,隐形冠军+成长黑马,业绩高成长;

浓浓的“科技风”,行业覆盖更前沿更均衡。

性格无所谓好坏,“老大”的性格更适合当领导,做顶梁柱、定心石;“老二”则多元探索,能创业有想法。

这其实也和指数投资一样,我们的资产配置当中,既需要创业板指作为成长稳定器,也需要加入创业200指这样的高弹性黑马,为我们打开投资新视野,增加组合的超额收益。

当前创业板正处于历史底部区域,作为创业板的先行指标,创业200指已经悄然走强,想要提前布局的小伙伴们,不妨重点关注一下创业板200ETF华夏(159573)。

投资有风险,入市需谨慎

财商侠客行

仗剑走江湖,飒沓如流星

黄衫女侠|文

财商侠客行|出品

END