在高波动的权益市场,“稳定”可以说是一类最稀缺的品质。

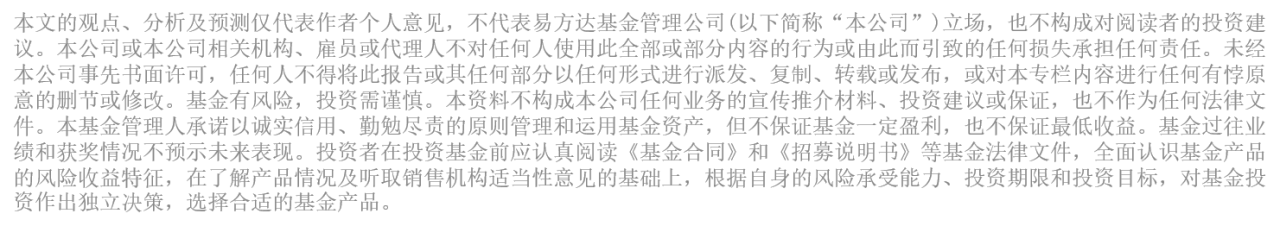

但在A股市场中,就有这样一类资产,自2014年以来,近十年区间收益率超过200%,年化收益率达到11.5%,而除了2015、2016年市场异动外,资产的年最大回撤均不超过20%。特别地,在2021年起三年的市场低迷期间,这类资产依然能够逆势上涨。而资产本身盈利能力也韧性十足,长期ROE-TTM水平基本能够稳定在10%以上(除2014Q1、202Q2)。长期稳定的收益特征使得其中的龙头标的具有一定“类债券属性”。

这类资产就是水电行业。而水电何以成为权益市场中的“类债”资产呢,这主要得益于其度电成本低,消纳环境好,长期高分红承诺的三大确定性。

图:水力发电行业(申万)近十年涨超200%

而站在当下时点看,在电力供需格局趋紧,2023年上半年来水低基数,与新型电力系统建设政策利好的作用下,水电的盈利弹性有望在2024年得到兑现。

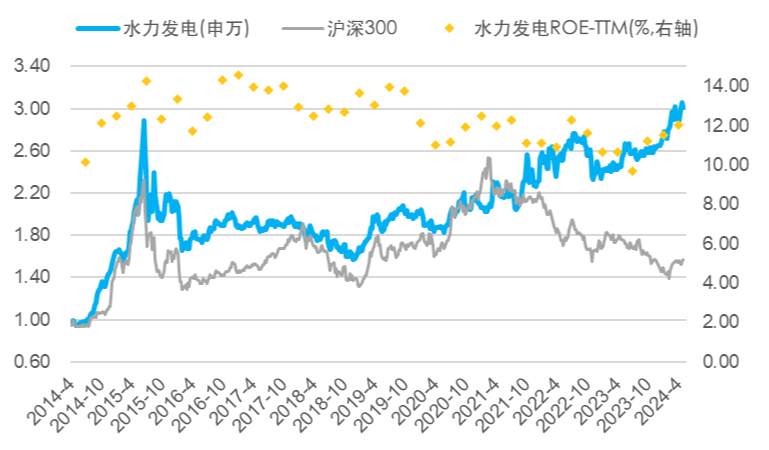

1、水电成本优势明显,折旧期满盈利持续释放能力强

水电作为稳定资产最得天独厚的优势就在于其低廉的度电成本,水电站等设施一旦建成,其后期运营维护成本较低,也不需要额外的燃料成本。水电度电上网成本不到0.20元/KWh,度电非折旧成本仅4分钱,为所有电源中成本最低的电源。

图:水电度电成本在各个电源中最低

不仅如此,水电站电力设施的折旧期与使用期存在不一致性,这进一步拓展了水电盈利的长期增长空间。水电站为重资产,折旧费用是水电成本中占比最大的部分;度电成本中折旧占比超过50%。水电站挡水设施折旧期一般为40-60年,但实际使用年限可达100年以上。如机构测算2031年三峡水电站折旧完毕,与2023年相比利润空间可增厚9.1%。长期来看,水电行业盈利持续释放的价值突出。

2、水电消纳环境好,来水改善支撑业绩增长的确定性

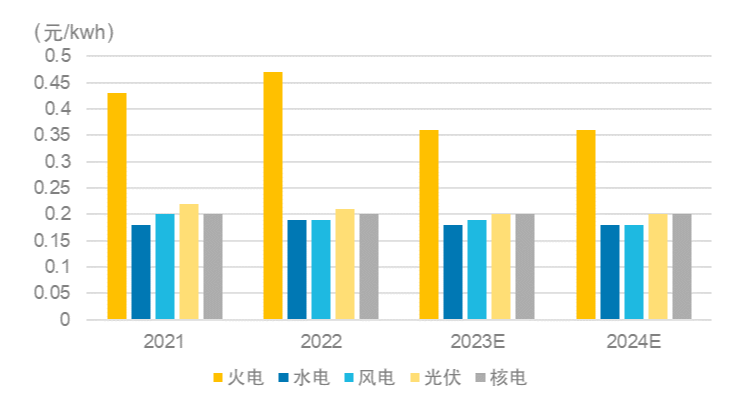

在成本优势明显的基础上,水电作为清洁能源,在政策支持下消纳环境总体较好。国家鼓励水电市场化交易,水电定价市场化占比提升,综合电价上行。从2023年各电源发电量与利润结构的对比来看,水电以12.8%的发电量赚得了全行业三分之一的利润,盈利能力具备优势。

图:2023年各电源发电量及利润结构占比

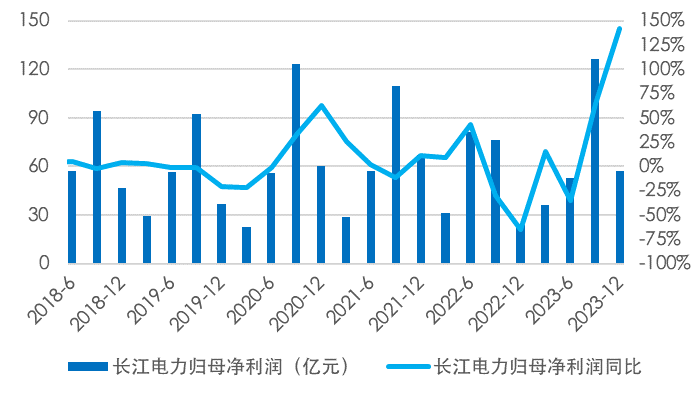

因为水电不愁消纳,唯一可能会制约水电业绩的在于主要流域的来水。来水改善支撑业绩增长的确定性,2023Q2来水偏少使得长江电力盈利形成低基数。

图:2023年Q2长江电力盈利同比值形成低基数

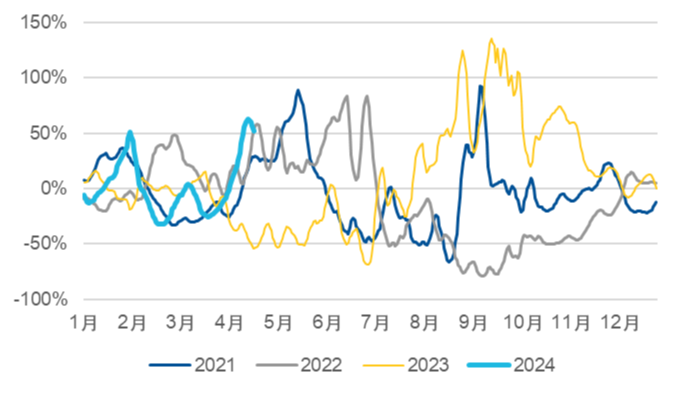

2024年受厄尔尼诺周期影响,根据水利部长江水利委员会水文局分析预测,2024年汛期(4月至10月)长江流域降水量正常偏多,主汛期(6月至8月)长江流域降水量偏多,其中,中游干流附近偏多可能达两成以上。当前,主要流域来水改善已经走入现实,各水电站蓄能充足,在低基数效应下水电业绩弹性值得期待。

图:2024年3月中旬开始三峡水库入库流量同比迅速改善

3、水电龙头高分红承诺彰显类债资产属性

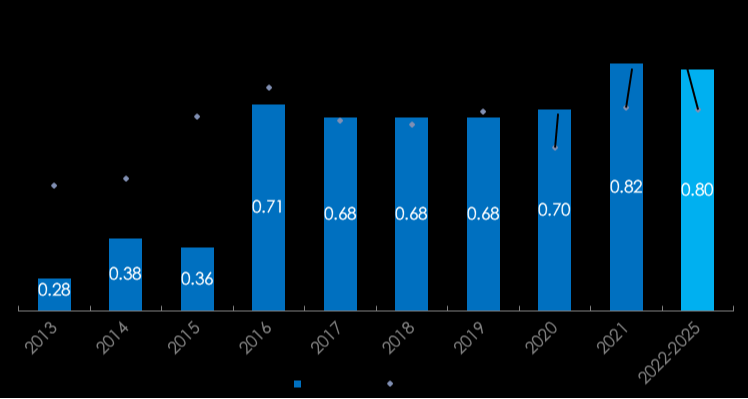

在盈利能力长期稳健的基础上,当前我国水电开发接近尾声,产业资本开支压力缓和。水电板块净现比稳定在2.0左右,现价造血能力强。同时,水电龙头分红金额&分红比例持续提升。2018年以来,水电板块分红总金额持续提升,分红比例稳定增长。龙头公司承诺分红锁定稳健绝对收益。长江电力承诺分红比例不低于 70%;华能水电承诺分红比例不低于可供分配利润的50%;川投能源承诺绝对分红金额0.4元/股。

图:长江电力明确分红承诺使得投资类债属性增强

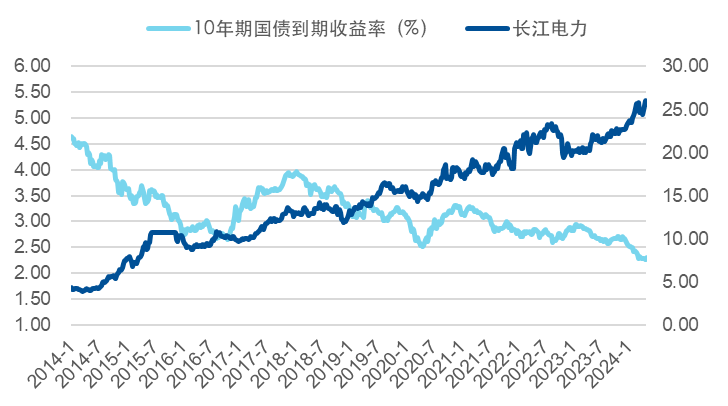

稳定的盈利水平、充足现金流与高分红使得水电行业具备了一定的类债属性。水电资产在相当长的一段时间内与债券资产存在着替代效应,即市场对于水电资产的认可主要集中在其稳定的现金流及分红方面,并将其视为债券市场表现欠佳时的替代性投资标的。以长江电力为例,除2017年外资涌入外,长江电力股价与国债收益率存在显著负相关关系。基于国债收益率回调的背景,水电公司的分红能力凸显,其股息回报率也将具备较强的吸引力。

图:除2017年外资涌入外,长江电力股价与国债收益率存在显著负相关关系

在当前电力行业需求趋于旺盛,景气扩张态势进一步确立,以及新型电力系统转型发展利好清洁能源的背景下,水电资产长坡厚雪配置价值值得关注。目前市场上聚焦于电力行业的指数标的中,中证绿色电力指数水电行业含量最高。

绿色电力ETF联接A/C: 019058/019059,跟踪中证绿色电力指数,一键打包水电、火电转型等龙头企业,助力布局电力行业景气回暖投资主线,投资者朋友们不妨关注起来!

$易方达中证绿色电力ETF联接发起式A(OTCFUND|019058)$

$易方达中证绿色电力ETF联接发起式C(OTCFUND|019059)$

#高盛:目标位上调至4100点#