#投养老FOF,选兴证全球#

$兴全安泰稳健养老一年持有混合(FO$

$兴证全球安悦稳健养老一年持有混$

$兴全安泰积极养老五年持有混合(FOF)Y$

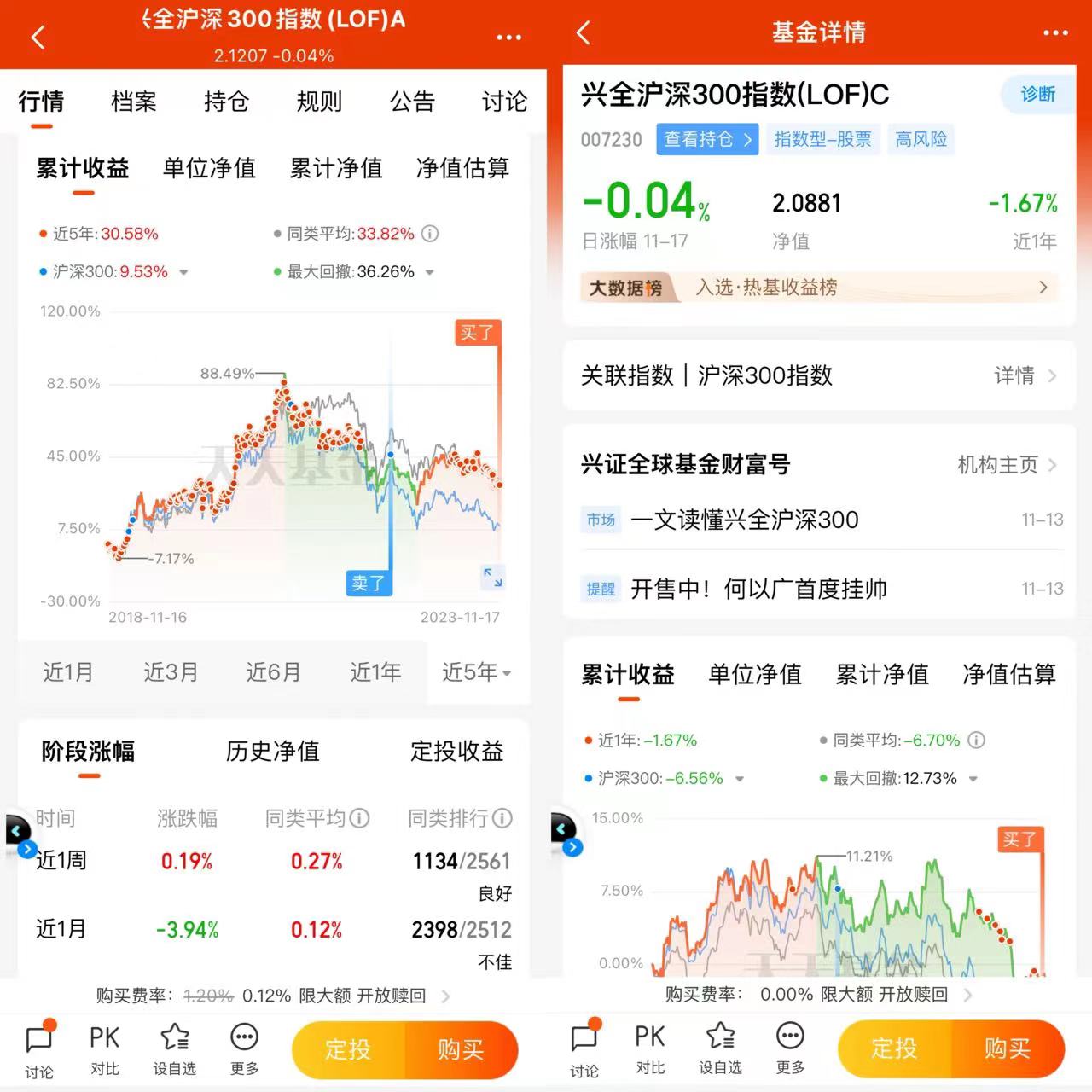

兴证全球基金作为国内养老投资产品的领军者,早在2016年起就在业内领先布局养老投资团队,与超30万投资者共同前行。团队领军人物林国怀,是业内资深FOF经理。而且我也一直在锲而不舍地定投兴证全球基金的宝藏宽基指数基金——兴全沪深300指数(LOF)A(163407)和兴全沪深300指数(LOF)C(007230),至今已经有超过5年时间了。

2022年11月,个人养老金制度正式落地,至今已迎来一周年!目前,兴证全球基金旗下5只养老FOF Y份额已上线天天基金,分别是兴全安泰积极养老五年持有混合(FOF)Y(017386)、兴全安泰平衡养老三年持有(FOF)Y(017672)、兴证全球安悦平衡养老三年持有混合(FOF)Y(018321)、兴全安泰稳健养老一年持有混合(FOF)Y(017384)、兴证全球安悦稳健养老一年持有混合(FOF)Y(017387),都属于“目标风险型”养老基金。兴全产品线覆盖稳健策略、平衡策略、进取策略,满足不同风险偏好投资者的养老需求。

值此个人养老金制度一周年之际,借助兴证全球基金养老投资活动的宝贵机会,我想和朋友们简单分享下一年来我对于养老投资的心得与感悟:

在我看来,一款好的养老理财产品应当具有三大特质:

(1)首先应该具有长期性,因为养老理财是为退休做准备,投资期限往往长达数十年,要具有长期的资产配置安排;

(2)其次,要具有稳健性,能够给投资者带来稳定的回报,否则如果波动太大,退休的时候刚好出于净值波动的低点,就得不偿失了;

(3)再次,还需要普惠性,申购费与管理费尽量优惠,能够让投资者更加受益。

这三项特质应该也是优质养老产品相较于其他基金产品的区别,养老产品必须稳健为先,弹性不能太大,高弹性往往意味着高波动率和高风险,因此应该是指数基金、股票基金或者偏股混合基金的特征,确实不太适合养老理财产品。

去年国家推出个人养老金制度里的养老金产品Y份额,就是完全符合上述养老理财产品的三个特征,我也非常愿意投资个人养老金,而且在北京还是试点伊始,我就迅速开通了个人养老金账户,并且将资金转入了进去,开始了个人养老金账户的投资历程。究其原因:

近年来,“人口老龄化”、“长寿时代”、“养老金替代率下降”等等与养老相关的话题,确实也让投资者对于未来养老养老心生疑虑。这时候,与其杞人忧天,徒增焦虑,莫如提早准备、未雨绸缪,以时间换空间,通过明确养老目标、提前开始投资、合理规划资金、优选养老基金四个步骤一步一脚印,积累下足够的养老储备,实现向往的养老生活!

虽然我的工作年限并不长,但实际上,我相信,退休养老对我们这些工薪阶层来说都是一件既远又近的事情:

(1)说远的话,是因为如果要算具体退休年龄的话,我离退休可能还要几十年;

(2)说近的话,养老是人生的必经阶段,而且现在随着人类的平均寿命愈发延长,需要养老的时间也就越来越长,我们需要的养老储备资金也更多,也就需要越早开始进行养老准备。

因此,在我看来,我们开始准备养老储备的最好时机就是越早越好,最好的时间就是入职伊始,每月把部分薪金收入积攒下来,充分发挥几十年复利的威力,为养老做足准备。而兴证全球基金的5只“目标风险型”养老基金——兴全安泰积极养老五年持有混合(FOF)Y(017386)、兴全安泰平衡养老三年持有(FOF)Y(017672)、兴证全球安悦平衡养老三年持有混合(FOF)Y(018321)、兴全安泰稳健养老一年持有混合(FOF)Y(017384)、兴证全球安悦稳健养老一年持有混合(FOF)Y(017387),可以让不同风险偏好的投资者各取所需,都是我们养老投资的好帮手。

简单来说,在我看来,最向往的养老生活就退休后,不再为物质生活发愁,不会因为失去了定期的工资收入,要节衣缩食才能维持生活,而是通过未雨绸缪,提前做好充足的养老储备,确保退休后保持退休前的生活品质,甚至于因为不用再去辛苦上班,得闲得钱,生活质量还能更好,同时还能随时满足自己的退休心愿,真正实现“自由而全面的发展”。

而要想做到这点:

(1)首先,我们要基于自身向往退休生活的标准确立自己的养老储备目标,算出养老需要花多少钱;

(2)然后,再基于养老储备目标选择合适的养老投资方式;

(3)最后,再基于养老投资方式找到合适的养老投资产品。特别是对于养老投资产品的选择,更是工薪阶层养老规划的重中之重,可能直接影响了个人养老理财最后的成败。而对于养老产品,我们可以选择兴证全球基金的养老产品Y份额和A份额,如兴全安泰积极养老五年持有混合(FOF)(Y:017386;A:010267)来建立丰厚的养老储备,这样就与当前主流工薪阶层的退休年龄最为匹配。而且Y份额的管理费、托管费还享受5折优惠的,还将进一步增厚个人养老金账户投资者的投资收益。具体来说:

一、关于我理想中的养老资金储备目标

要想做好养老规划,首先就要有对向往退休生活的设想,以及基于养老理想的养老资金储备目标,最后就是养老资金储备目标的养老规划。

1、关于我向往的退休生活:养老问题我相信大多数人都是非常关心的,毕竟养老、教育和医疗可谓是成年人生活中最大的三件事。我向往的退休生活最重要的就是不再为物质生活发愁,可以得闲得钱,真正实现“自由全面的发展”:

(1)想读书的时候就不会再为俗事所扰,财富能够维持生活自由,毕竟活到老学到老,日常还可以做投资保值增值;

(2)想探索的时候就可以去游览祖国的大好河山,放松心情、舒适旅游,而且可以支付得起高端旅游团的开销,而不需要参加“0元团”之类的拿精力抵团费,毕竟旅游是放松而不是受罪;

(3)想休闲的时候可以坐环球邮轮畅游大海,探索周边国家的风土人情,而且也不需要挤在最便宜的房间,而是舒适休闲。

简单来说,我退休生活心愿就意味着更加自由更高质量的生活,这确实就需要有丰厚的养老储备,富裕方能得自由达到这样的人生目标,养老储备自然是越早开始准备越好。最好能够在我们初入职场、获得收入的伊始就开始着手,利用国家新出台的个人养老金政策,不断积累收益,再通过几十年的时间充分发挥复利的威力,让我们的退休生活更加安稳。而兴证全球基金的5只“目标风险型”养老基金——兴全安泰积极养老五年持有混合(FOF)Y(017386)、兴全安泰平衡养老三年持有(FOF)Y(017672)、兴证全球安悦平衡养老三年持有混合(FOF)Y(018321)、兴全安泰稳健养老一年持有混合(FOF)Y(017384)、兴证全球安悦稳健养老一年持有混合(FOF)Y(017387)养老基金就是我们践行养老规划、达成养老目标的好帮手。

2、关于养老储备的目标。在我看来,个人养老规划不是说简简单单存多少钱的事情,而应该是贯穿人一生的长周期理财管理行为。理想的老年生活不应该说是退休之后因为失去了定期的工资来源,要节衣缩食才能维持生活,而是应该通过未雨绸缪,提前做好充足的养老储备,从而使得我们能够在退休后确保退休前的生活质量,甚至于因为不用再去辛苦上班,生活质量还能更好。特别是现在随着人类的平均寿命愈发延长,需要养老的时间也就越来越长,养老储备自然是越早开始准备越好,最好能够在我们初入职场、获得收入的伊始就开始着手,利用几十年的时间,充分发挥复利的威力,从而让我们的退休生活更加安稳。具体来说,

(1)首先,在我看来,理想的养老规划就涉及到了消费生命周期的问题。因为个人消费的水平并非是一成不变的,年轻的时候往往是储蓄多、消费少,年纪大了以后生儿育女、买房买车、赡养老人等等,开支只会越来越大。因此,要想实现养老无忧,就不能以年轻时候的消费水平作为终身的标准,还是要做好最坏的打算,预估年老之后的开支。

(2)其次,养老储备规划又涉及到储备额度的问题,目前有两种较为常见的规划原则:

1)基于普通人的预期寿命提前储蓄,退休后就每年提取总储蓄额度的比例(即“潜在可持续提取率”),通常是4.5%左右来进行消费,这样再依靠本金的投资收益,基本能够覆盖晚年的生活开支,这样的话,养老储备就应该是预估退休前日常年度开销的10倍左右。

2)即“4%”法则,就是说当我们的养老储备达到一年开支的25倍时,就可以依靠4%的理财收益实现永续养老,本金可以再用来应付重大突发情况。我个人在生活是极端厌恶风险的,消耗储蓄额度来应付开支总觉得不太安稳,我更愿意用本金每年的收益来应付日常开支,用本金来应对突发的大额开支。我的养老储备规划更倾向于“4%法则”的方式。但是,这种规划方式就涉及到投资长期回报的问题,即使是在中国,当前低风险收益率也只能是维持在3%左右(大额存单、国债等),未来随着中国经济增速的进一步放缓,无风险收益率还可能进一步走低,与全球基本持平,能够长期维持3%~4%投资收益都可以算是全球最顶尖的投资机构了。特别是个人资金总量有限,通常达不到购买优良资产的门槛。因此,在我看来,养老储备可能需要将“4%法则”调整至“2%法则”,即个人资金能够达到年度日常开销的50倍,将长期年化收益率的目标降低到2%,本金可以再用来应付重大突发情况,才能让国内养老更加安稳。

二、关于通过个人养老金账户投资养老基金的优势

2022年11月4日,五部门联合发布《个人养老金实施办法》,对个人养老金参加流程、资金账户管理、机构与产品管理、信息披露、监督管理等方面做出了具体规定,标志着个人养老又增加了新的支柱,也会让我们的晚年生活更加安稳。而我在去年底已经当年的资金转入个人养老金账户,开始了个人养老金的养老准备。通过个人养老金账户投资又有诸多优势:

1、递延纳税:对个人养老金实施递延纳税优惠政策,每人每年缴纳上限12000元,缴纳及投资环节不征收个人所得税,领取时按照3%税率计算个人所得税。可谓是对居民养老的有力补充。

2、选择多样:实施个人账户制,可以灵活选择购买符合规定的储蓄存款、理财产品、商业养老保险、公募基金等。特别是对于准入的公募基金,证监会也做了严格的限制,必须具备运作安全、成熟稳定、标的规范、侧重长期保值等特征,产品类型包括两方面:

(1)最近4个季度末规模不低于5000万元,或者上一季度末规模不低于2亿元的养老目标基金;

(2)投资风格稳定、投资策略清晰、运作合规稳健且适合个人养老金长期投资的股票基金、混合基金、债券基金、基金中基金和证监会规定的其他基金,突出了稳健型、长期性和普惠性特点,可谓是全力的保驾护航。

而目前基金公司的养老基金都属于基金中的基金(FOF),就像兴证全球基金的5只“目标风险型”养老基金——兴全安泰积极养老五年持有混合(FOF)Y(017386)、兴全安泰平衡养老三年持有(FOF)Y(017672)、兴证全球安悦平衡养老三年持有混合(FOF)Y(018321)、兴全安泰稳健养老一年持有混合(FOF)Y(017384)、兴证全球安悦稳健养老一年持有混合(FOF)Y(017387),基本实现了对当下的主流就业退休人群和投资风险偏好的全覆盖,可以说为我们个人养老金投资选择提供了一站式的解决方案。

三、关于我个人的养老规划:

要在退休前达成年度日常开销的50倍的养老储备确实难度较大,但是如果我们及早开始准备,在二十多岁初入职场时就能未雨绸缪,依靠三十多年的积累还有复利的威力,达成这样的养老储备目标还是非常有希望的。这可能就需要扩充通常大家所讲的养老“三根支柱”,即基本养老保险、企业年金和商业养老保险的概念,通过增加养老基金的配置,达到“五根支柱”,使退休后多一份收入,进—步提高退休后的生活水平,分摊压力、安享晚年。

1、社保养老金。这个毋需赘言,是职工养老的基础。但是,目前国家养老金的运转模式就是现收现支。随着未来我国人口结构的变化,等我们退休的时候中国必然已处于深度老龄化社会,养老金即使能够持续支付,但是想要像现在这样逐年上涨恐怕也是不现实的,依靠社保养老金只能说是保住生活的底线。

2、企业年金。这完全归属于个人账户,退休后的领取金额更加有保障,是社保养老金的有力补充。但年金数额因企业而异,既与企业经营效益有关,也与年金运营的收益相关,而且通常比例有限,难以成为养老金的大头。

3、商业养老保险。胜在确定性高,通常在购买时已经约定了给付时的收益金额,但回报相对较低,对于前期投入金额要求更高,更适合高收入群体,对于普通工薪阶层来说难度较大。

4、个人养老金制度。实行政府政策支持、个人自愿参加、市场化运营的原则,个人可以根据自己的风险偏好、距离退休年限、以及金融投资专业等因素,选择产品和投资金额。这里需要注意的是。目前基金公司的FOF养老基金可分为“目标日期型”和“目标风险型”两大类:

(1)目标风险型会事先设定组合的权益配置比例,明确产品中长期的风险特征。

(2)目标日期型则预设(退休)目标日期,动态调整配置比例,在基金设立初期权益类仓位较高,随着愈发接近养老目标日期的,权益类资产仓位也会逐渐降低,固收类资产占比逐渐提升,确保早期权益类投资的收益能够落袋为安,为投资者提供更稳健的长期收益,这一过程中权益类资产配置比例逐渐下降形成的曲线,又被称为“下滑轨道”策略。

正如刚才所说的,兴证全球基金旗下的5只养老基金Y份额——兴全安泰积极养老五年持有混合(FOF)Y(017386)、兴全安泰平衡养老三年持有(FOF)Y(017672)、兴证全球安悦平衡养老三年持有混合(FOF)Y(018321)、兴全安泰稳健养老一年持有混合(FOF)Y(017384)、兴证全球安悦稳健养老一年持有混合(FOF)Y(017387),都属于“目标风险型”养老基金,可以作为了个人养老金账户的投资标的。这里需要注意的是,养老基金的Y份额仅供个人养老金客户申购,管理费率与托管费率相较A份额享有五折优惠,因此投资的收益率无疑更高。

5、兴证全球基金的A份额。除了通过个人养老金账户,我们还可以通过天天基金网直接投资基金公司的FOF养老基金A份额。比如,兴全安泰积极养老五年持有混合(FOF)的A份额(010267)。养老基金的A份额没有投资账户和投资上限要求,公募基金在我国养老金投资管理方面一直充当主力军角色,我们既可以通过将来的个人养老金账户购买基金公司的养老基金Y份额,也可以将A份额作为自身资产配置的一部分直接购买,我也把投资养老基金的A份额视作我们养老的“第五大支柱”。

综上所述,在我看来,对于养老难题,投资者可以结合自身的投资偏好,在兴证全球基金旗下的5只养老FOF产品——兴全安泰积极养老五年持有混合(FOF)Y(017386)、兴全安泰平衡养老三年持有(FOF)Y(017672)、兴证全球安悦平衡养老三年持有混合(FOF)Y(018321)、兴全安泰稳健养老一年持有混合(FOF)Y(017384)、兴证全球安悦稳健养老一年持有混合(FOF)Y(017387)中,选择最适合自己的养老产品,全面构筑个人养老投资的“五根支柱”。同时,如果还能通过天天基金网申购兴证全球基金养老基金的Y份额,申购费率低至0%;申购兴证全球基金养老基金的A份额,申购费率则能够享受的1折优惠,申购费率低至0.1%。养老投资选兴证全球基金,积累充沛的养老资金储备,达成理想的养老生活!

#投养老FOF,选兴证全球#